相続人の基本ルール

相続が発生したときに誰が財産を受け取る権利を持つかは、法律で決められています。

まず、配偶者(夫または妻)は常に相続人になります。そのうえで、配偶者以外の相続人には優先順位があります。

配偶者以外の相続人の優先順位

第一順位:子ども

子どもが亡くなっている場合は、その子(=孫)が相続人になります。孫もいない場合は、ひ孫へと続きます。

第二順位:父母などの直系尊属

子どもや孫がいない場合に、父母が相続人になります。父母がすでに亡くなっている場合は、祖父母が相続人になります。

第三順位:兄弟姉妹

子どもや親がいない場合に、兄弟姉妹が相続人になります。兄弟姉妹も亡くなっている場合は、その子(=おい・めい)が相続人になります。

よくあるご質問と注意点

- すでに離婚した元配偶者は、婚姻関係が終了しているため相続人ではありません。

ただし、前の配偶者との間にできた子どもは相続人(第一順位)です。 - 胎児は、すでに生まれたものとみなされ、子どもとして第一順位の相続人になります。

- 非嫡出子(婚姻関係にない男女の子)も、法律上の子どもとされ、第一順位の相続人になります。

- 養子も、実子と同じく第一順位の相続人です。

- 養親(養子から見た親)は、実親と同様に第二順位の相続人です。

相続人にならない人とは?

以下のような方は、原則として相続人にはなりません。

- 再婚した配偶者の連れ子(義理の子)

血縁関係がないため、相続人にはなりません。ただし、養子縁組をしている場合は相続人になります。 - 相続放棄をした人

家庭裁判所に申し立てて正式に相続放棄をした人は、初めから相続人ではなかったものとみなされます。 - 相続の欠格事由にあたる人

たとえば、被相続人を故意に死亡させた人や、遺言書を偽造・破棄した人など、法律で相続の権利を失うと定められている人です。 - 推定相続人から除かれた人(相続人の廃除)

家庭裁判所の判断により、被相続人の意思で相続人の資格を失わせた場合、その人は相続できません。

法定相続人の数と相続人の人数はちがいます

相続税の計算では、「法定相続人の数」が使われますが、実際に相続する人の「人数」とは異なることがあります。

たとえば、相続を放棄した人(家庭裁判所に正式な手続きで放棄をした人)は、法律上はもう相続人ではありません。

したがって、「相続人の人数」には含まれませんが、「法定相続人の数」にはカウントされます。

これは、相続税の計算上、非課税枠などに影響を与えるからです。

また、養子が何人いても、そのすべてが相続人となりますので、「相続人の人数」には全員が含まれます。

ただし、「法定相続人の数」として相続税の計算に使える人数には制限があります。

- 実の子がいる場合は、養子のうち1人まで

- 実の子がいない場合は、養子のうち2人まで

が「法定相続人の数」に含まれます。

相続放棄や養子縁組は自由にできますが、相続税の非課税枠や税率が大きく変わらないように、税法では「法定相続人の数」に上限やルールが設けられています。

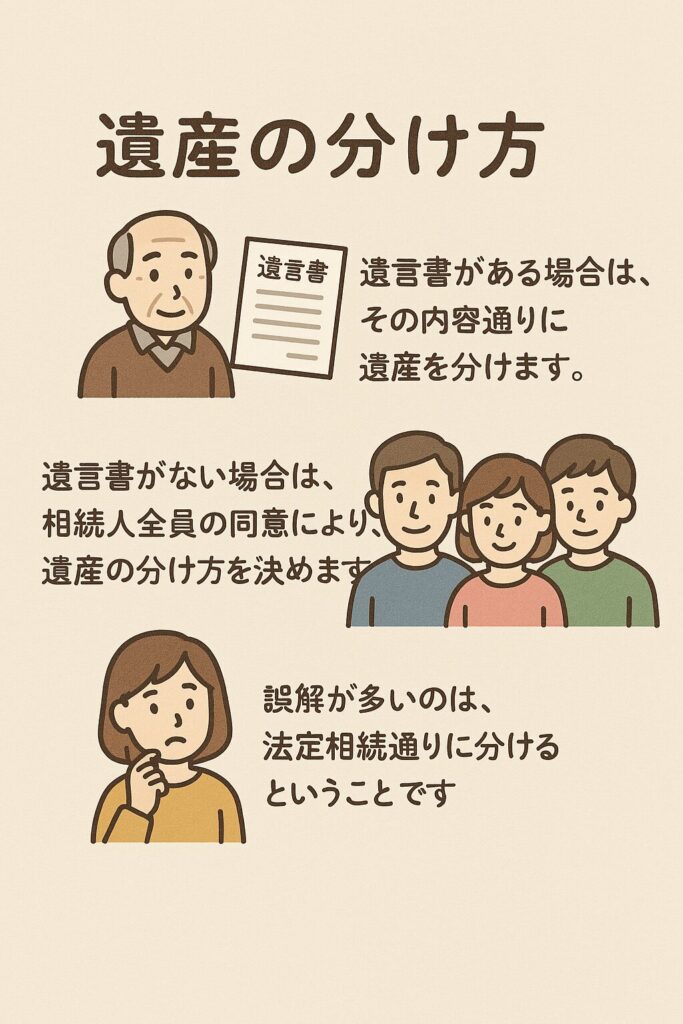

遺産の分け方について

- 遺産をどう分けるかは、大きく分けて2つのパターンがあります。

遺言書がある場合

→ 基本的には、遺言書の内容に従って遺産を分けます。 - 遺言書がない場合

→ 相続人全員で話し合って、遺産の分け方を決めます(これを「遺産分割協議」といいます)。

よくある誤解

「法律で決められた通りに機械的に分ける(法定相続)」と思っている方が多いですが、実際には、話し合いで自由に決めることができます。

たとえば、法定相続の例では

- 配偶者:2分の1

- 子ども:2分の1(複数人いる場合は、その中でさらに分けます)という割合になりますが、これは話し合いがまとまらないときの「目安」のようなものです。

まとめ

- 遺言書があれば、それが最優先。

- 遺言書がなければ、相続人全員で話し合う。

- 法定相続は「こう分けるべき」という決まりではなく、「話し合いがまとまらないときの基準」にすぎません。

相続人以外でも遺産を受け取れる場合について

遺産というと「家族や親族にしか渡らないもの」と思われがちですが、亡くなった方(被相続人)の意思によっては、血のつながりのない人や法人でも受け取れるケースがあります。

遺言によって受け取る場合:「遺贈(いぞう)」

被相続人が遺言書に「○○さんに〇〇をあげる」と書いていた場合、相続人ではない人でも遺産を受け取ることができます。

このような受け取り方を「遺贈(いぞう)」といい、受け取る人は「受遺者(じゅいしゃ)」と呼ばれます。

💡 たとえば…

「生前お世話になった友人に100万円を渡したい」

「地域のNPO法人に土地を寄付したい」

→ こうした希望は、遺言書に書いておけば可能です。

生前に契約していた場合:「死因贈与(しいんぞうよ)」

亡くなる前に、

「私が死んだら、この家をあなたにあげる」

というような約束を交わし、契約書を交わしていた場合、それを「死因贈与(しいんぞうよ)」といいます。

こちらも、相続人以外の人でも財産を受け取ることができます。

ただし、相続人にも最低限の取り分がある:「遺留分(いりゅうぶん)」

遺言や契約で「全部あげる」と書かれていても、家族などの相続人には、最低限の取り分(遺留分)が法律で守られています。

そのため、相続人は「遺留分を侵害している」として請求できる場合があります。

特別に貢献した人への配慮:「寄与分」と「特別寄与分」

亡くなった方の財産を守ったり、増やしたりするために特別な貢献をした人がいた場合は、次のような制度があります。

寄与分:相続人の中で特別に貢献した人に、相続分を上乗せする考え方

特別寄与分:相続人ではないが、介護などで特別な貢献をした親族に配慮する仕組み

まとめ

- 遺言があれば、相続人以外にも遺産を渡せる

- 生前の契約(死因贈与)でも渡せることがある

- ただし、家族などの相続人には最低限の取り分(遺留分)が保障されている

- 特別に尽くした人には、配慮される制度もある

「介護をがんばった人は遺産を多くもらえる」…それって本当?

亡くなった方の介護やお世話を一生懸命にした人が、「そのぶん遺産を多めにもらえる」と聞いたことがあるかもしれません。

これは法律でいう「寄与分(きよぶん)」という仕組みのことです。

寄与分とは?

介護や手伝いなどによって、亡くなった方の財産を守ったり増やしたりすることに特別な貢献をした相続人が、

そのぶんだけ遺産を多めにもらえる、という制度です。

寄与分の決め方は?

基本的には、相続人全員で話し合って金額を決めるのがルールです。

でも、話がまとまらない場合は…

- 家庭裁判所で「調停(ちょうてい)」を行う

- それでも決まらなければ、家庭裁判所の判断(審判)で金額が決まります

実際はどうなの? 寄与分の現実

「介護を頑張ったから、きっと遺産を多めにもらえる」と期待する人も多いのですが…

実は、

- 寄与分が認められるケースはとても少ない

- 仮に認められても、思っていたよりずっと少ない金額しか認められない

というのが現実です。

そもそも寄与分はどうやって計算される?

よくある方法は、

もしプロの介護ヘルパーにお願いしていたら、どれくらいかかったか?

→ その金額 × 実際にかかった時間 = 寄与分の金額

このように、実際に相続できる割合が変わるわけではありません。

✅ まとめ

- 寄与分とは、介護などで特別に貢献した相続人が遺産を多くもらえる制度

- でも実際には、

① 認められるのはとても難しい

② 認められても、金額はかなり少ない - 介護の苦労がそのまま遺産に反映されるとは限りません

介護をしてきた子どもが「ちゃんと報われる」ためにできる2つの対策

親の介護を長年がんばってきた子どもが、「できるだけ多くの財産を引き継ぐ」ためにしておきたいことが2つあります。

遺言書を作ってもらう(遺留分に配慮した内容で)

親が元気なうちに、遺言書を作ってもらうのが大事です。

このときに注意すべきなのが「遺留分(いりゅうぶん)」です。

遺留分とは、配偶者や子どもなどに認められている「最低限の取り分」。

遺留分を無視した内容だと、あとから他の相続人(たとえば兄弟など)から「取り返したい」と言われて、もめごとになる可能性があります。

💡 なので、遺留分を侵害しないように配慮しながら、介護をしてきた子どもに多くの財産を渡す内容の遺言書を作っておくことが大切です。

生前贈与(せいぜんぞうよ)を活用する

もう一つの方法が、親が生きているうちに財産を贈与する(=生前贈与)という方法です。

さらにポイントとなるのが、

「特別受益の持ち戻し免除(とくべつじゅえきのもちもどしめんじょ)」の意思表示です。

これはどういうことかというと――

💬「今、子どもにあげた財産については、相続のときに計算に入れないでね」と親が意思表示をすることで、あとで遺産を分けるときに不利にならずにすむという制度です。

✅ まとめ:介護してきた子どもが損をしないために

- 親に、遺留分に配慮した遺言書を書いてもらう

- 生前贈与+持ち戻し免除の意思表示を活用する

→ この2つの対策をしておけば、介護をがんばってきた子どもが、ちゃんと報われる可能性が高くなります。

「生前贈与と相続は関係ない」は間違いです!

多くの方が「生きているうちにあげた財産(生前贈与)は、相続とは別の話」と思いがちですが、

実は――

💡 法律上は、相続と深く関係しています。

生前贈与は「遺産の前渡し」と考えられます

たとえば、親が生きている間に子どもにお金や土地をあげたとします。

そのときの財産は、相続が始まったときに

→ 「すでにもらった分(=前渡し)」として考慮されるのが基本です。

このように扱われる財産のことを「特別受益(とくべつじゅえき)」といいます。

特別受益の「持ち戻し」とは?

相続のときには、

「あのときもらった分も含めて、全体の遺産をどう分けるかを考えましょう」

というのが原則です。

このように、生前にもらった財産を亡くなったときの遺産に一度“持ち戻して”計算することを👉「特別受益の持ち戻し(もちもどし)」といいます。

ただし、相続人同士の合意があれば自由に分けてもOK

相続の話し合い(遺産分割協議)は、基本的に相続人全員が納得すれば、自由に分け方を決められます。

たとえば――

ある人が「私は生前に多くもらったけど、残っている分は皆で分けていいよ」と納得すれば、💡残っている遺産だけで分けることも可能です。

✅ まとめ

- 生前贈与は「遺産の前渡し」として扱われます

- 相続では「特別受益」として、持ち戻して計算するのが原則

- でも、相続人全員の合意があれば、柔軟に分けることができます

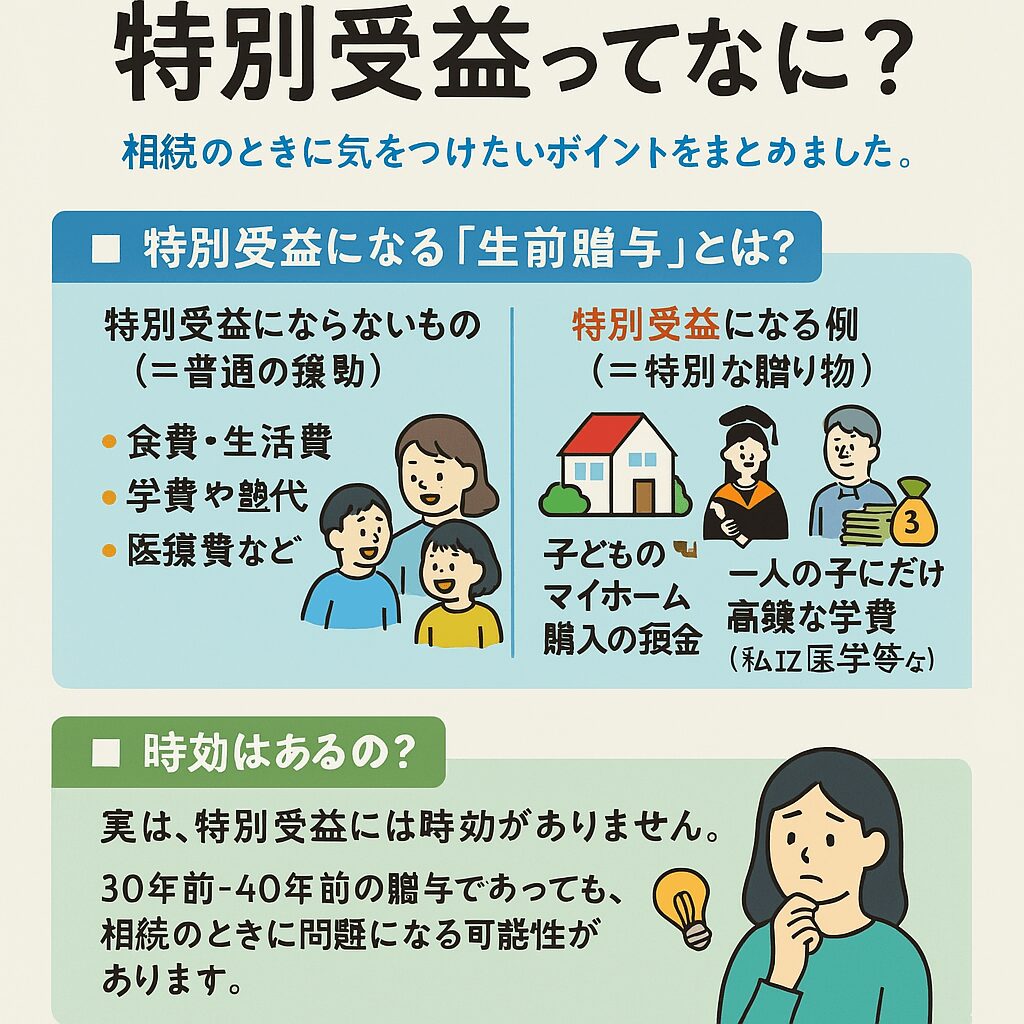

特別受益(とくべつじゅえき)ってなに?

相続のときに気をつけたいポイントをまとめました。

特別受益になる「生前贈与」とは?

親が子どもに生きている間にお金を渡していたとしても、すべてが「特別受益」になるわけではありません。

ポイントは、

💡 「家族として当然の援助かどうか」です。

特別受益にならないもの(=普通の援助)

- 食費、生活費

- 学費や塾代

- 医療費

などの日常的な支援は、家族なら当然と考えられているので、相続ではカウントされません。

特別受益になる例(=特別な贈り物)

- 子どものマイホーム購入の頭金を援助

- 1人の子どもにだけ高額な学費(私立医学部など)を出した

- 相続税対策として、毎年110万円の贈与を継続して行っていた

こうしたものは、他の相続人と比べて大きな得をしているとみなされ、相続のときに「先にもらった分」として差し引いて考えられることがあります。

時効(じこう)はあるの?

実は、特別受益には時効がありません。

つまり… 📌 30年前・40年前の贈与であっても、相続のときに問題になる可能性があります。

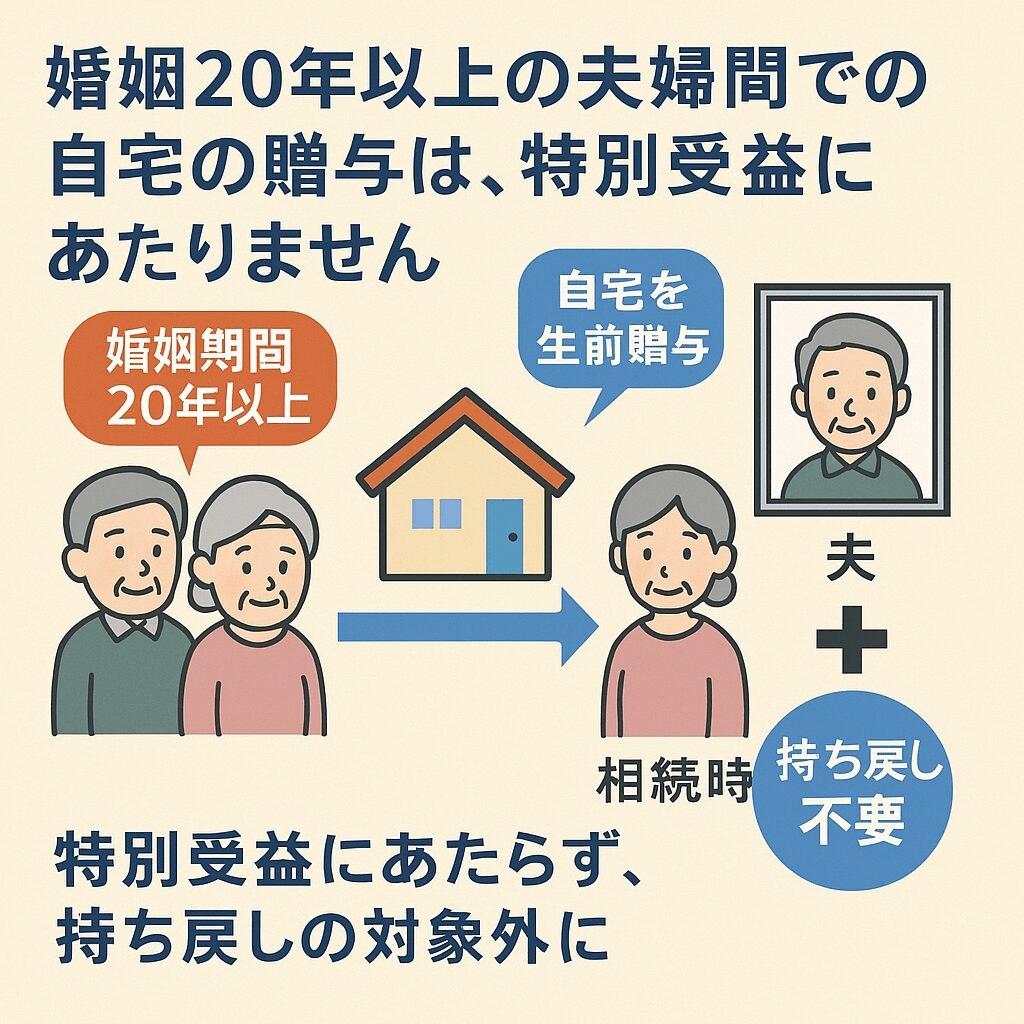

婚姻20年以上の夫婦間での「自宅の贈与」は、特別受益にあたりません

夫婦の間で「自宅の名義を贈与した場合」、ふつうなら「相続のときに前もってもらった財産=特別受益」として扱われます。

でも、ある条件を満たすと、これは特別受益として扱われなくなるんです。

どんなときに対象外になるの?

👉 婚姻期間が20年以上の夫婦で、

👉 自宅(土地や建物)を生前に贈与した場合

このケースでは、法律上、「これは前渡し分として相続に持ち戻す必要はない」とみなされる(=免除される)とされています。

たとえばこんなケース

- 夫の名義になっていた自宅の土地・建物

- 結婚20年以上たったあとに、夫がその自宅を妻に贈与して名義変更

- のちに夫が亡くなった場合――

→ この自宅の贈与は、「特別受益」として持ち戻す必要はありません。

つまり、妻がすでに受け取っていた自宅分を、遺産の取り分から引いて計算する必要がないということです。

民法と相続税法では「相続財産の考え方」が違います

相続に関する法律は、民法と相続税法の2つがありますが、実はこの2つでは、「どこまでが相続財産か」という考え方が違うんです。

民法では「特別受益(とくべつじゅえき)」という考え方

民法では、亡くなる前に特定の相続人だけが多くの贈与を受けていた場合、それを「すでに遺産の前渡しを受けた」としてカウントします。

これを「特別受益の持ち戻し」といいます。

💡つまり…

「すでにたくさんもらっていた人は、その分を差し引いて遺産を分けましょう」という考え方です。

相続税法では:「特別受益の持ち戻し」はしません!

相続税の計算では、すでに生前に贈与を受けた分には贈与税がかかっているため、💡相続税の課税対象には入れないのが原則です。

ただし、代わりに次の2つが関係してきます。

① みなし相続財産(=実際に遺産じゃないけど課税されるもの)

以下のようなものが「相続で得た財産」とみなされ、相続税の対象になります。

- 死亡保険金

被相続人(亡くなった人)の保険で、相続人が受け取った生命保険金など - 死亡退職金

亡くなった後に、会社などから支払われた退職金(3年以内に支給が決定したもの) - 生命保険契約に関する権利

亡くなった人が保険料を払っていたけれど、契約者が別の人で、保険金がまだ支払われていないもの

② 生前贈与の加算(=亡くなる前の贈与も相続税に含まれるケース)

以下のような贈与は、相続税の課税対象として「加算」されます。

- 相続開始前7年以内の贈与(※以前は3年でしたが、令和6年以降は段階的に7年に延長)

- 贈与税の納税猶予特例を受けていた財産(例:農地・非上場株など)

- 贈与税が非課税だった特例の残額(例:教育資金、結婚・子育て資金など)

- 相続時精算課税で受けた贈与(相続のときにまとめて精算する贈与)

遺言書があとから見つかると…やり直しになることも!

相続が始まると、家族や親族の間で「どう分けるか」を話し合いますよね。

でも、先に“遺言書があるかどうか”を必ず確認することが大切です。

なぜなら…

💡遺言書があることに気づかずに分けてしまうと、あとから遺言書が見つかったときに「やり直し」になる可能性があるからです。

せっかく話し合って決めたことが無効になることもあるので、最初に遺言書の有無をきちんと調べることがとても大事です。

ポイントまとめ

- 相続を始めるときは、まず遺言書があるか確認!

- 遺言書の内容が最優先されます

- 話し合いで決めたあとに見つかると、分け直しになることも

遺言と違う分け方もできる? 〜相続人全員が納得すればOK〜

遺言書があると、基本的にはその内容に従って遺産を分けることになります。

でも実は――

💡相続人全員が「この分け方でいいよ」と同意すれば、遺言と違う分け方もできるんです。

たとえばこんな場合

- 遺言では長男に全財産と書かれていた

- でも兄弟みんなで話し合って「平等に分けよう」と決めた

- その内容で「遺産分割協議書」を作成すれば、そのとおりに分けることができます

ただし、一人でも反対すると…

相続人のうち誰か一人でも同意しない人がいれば、話し合い(遺産分割協議)は成立しません。

その場合は、遺言書の内容通りに相続を進める必要があります。

ポイントまとめ

- 遺言と違う分け方も可能。ただし相続人全員の同意が必要

- 一人でも反対すれば、遺言通りに進めるしかない

「遺産分割協議」は、全員の同意が必要!

注意が必要なのは…

💡相続人全員が同意しないと、「遺産分割協議」は成立しないという点です。

誰か一人でも反対すると、遺産は「相続人全員の共有」という扱いになってしまい、いろいろな不都合が出てきます。

遺産が分けられないと、こんな困ったことに…

相続税の申告がややこしくなる

相続税を申告するときには、遺産の分け方を示した書類(遺産分割協議書)が必要になります。

協議がまとまらないまま申告期限が来てしまったら、とりあえず法定相続分(法律で決まった目安の分け方)で申告しておいて、後から修正することになります。

相続税の“特別な優遇”が受けられない

遺産が分けられていないと、

- 配偶者の税金を軽くできる制度(配偶者の税額軽減)

- 自宅の土地などで税金が安くなる制度(小規模宅地の特例)

といった、税金を軽くする制度が使えなくなることがあります。

なぜなら、誰がどの財産を相続したか決まっていないと、これらの制度が使えないからです。

財産を売ってお金に変えるのが大変になる

たとえば、相続した土地や株などを売って相続税を払いたいと思っても、共有状態では、相続人全員の同意がないと売れません。

1人でも「売りたくない」と言えば、それだけで進めなくなります。

まとめ

- 遺言がない場合は、相続人全員の同意で遺産の分け方を決める

- 一人でも反対すると、遺産は「共有」に。様々な問題が出てくる

- 特に、相続税の申告や節税に大きな影響があるので注意!

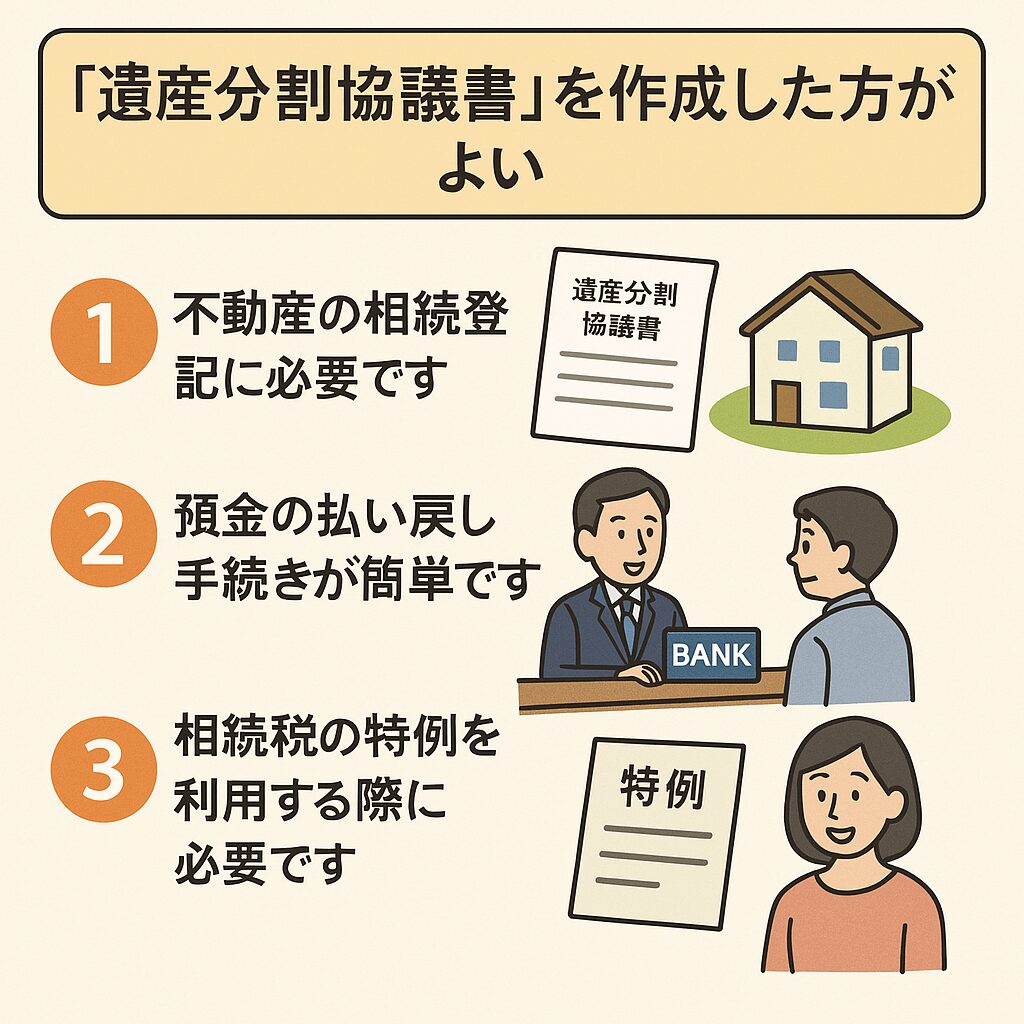

遺産分割協議は、書面がなくても成立する?

遺言がない場合、相続人全員で話し合って遺産の分け方を決める「遺産分割協議(いさんぶんかつきょうぎ)」が必要です。

💡実はこの協議、全員が同意すれば、書面がなくても法律上は成立します。

でも――

実際には「遺産分割協議書」という形で、文書にして残すのが一般的です。

なぜなら、いろいろな手続きに使えるからです。

文書にすることでできる手続き(例)

● 不動産の名義変更(相続登記)

相続した家や土地の名義変更には、遺産分割協議書が必要です。

● 銀行の預金の引き出し

金融機関が用意した専用の書類に相続人全員が記入すれば引き出しは可能ですが、💡遺産分割協議書(のコピー)を提出すれば、もっとスムーズに手続きできます。

● 相続税の申告で「特例」を使いたい場合

配偶者の相続税を安くする「配偶者の税額軽減」や、自宅の土地の評価額を下げられる「小規模宅地等の特例」など、税金を安くするための制度を使うには、遺産分割協議書のコピーの提出が必要です。

まとめ

- 話し合いがまとまれば、書面がなくても遺産分割協議は成立

- でも実際は、後の手続きを考えると「遺産分割協議書」を作るのがオススメ

- 協議書があると、不動産・預金・相続税の申告などがスムーズに進む!

遺産分割協議は、全員が一堂に集まらなくても大丈夫です。

遺産分割協議は、相続人全員の合意があれば成立します。

必ずしも全員が一か所に集まって話し合う必要はなく、電話やメール、書類のやり取りによって進めることも可能です。

ただし、全員が合意したことを証明するために、最終的には「遺産分割協議書」を作成し、それぞれの相続人が自署で署名し、実印を押印します。

さらに、それぞれの印鑑証明書の提出も必要です。

また、相続人の中に未成年者や認知症の方など、意思表示ができない方がいる場合には注意が必要です。

そうした場合、通常通りに遺産分割協議を進めることはできず、そのまま協議を行っても無効になります。

- 未成年者の場合は、通常は親権者が代理となりますが、その親権者自身が相続人であるときは、家庭裁判所に「特別代理人」を選任してもらう必要があります。

- 認知症などで意思能力がない方の場合は、家庭裁判所に「成年後見人」を選任してもらい、成年後見人が協議に参加します。

また、遺産分割協議書が複数ページになる場合は、すべての書面がつながっていることを証明するために、各ページにまたがる「契印(割印)」を押す必要があります。

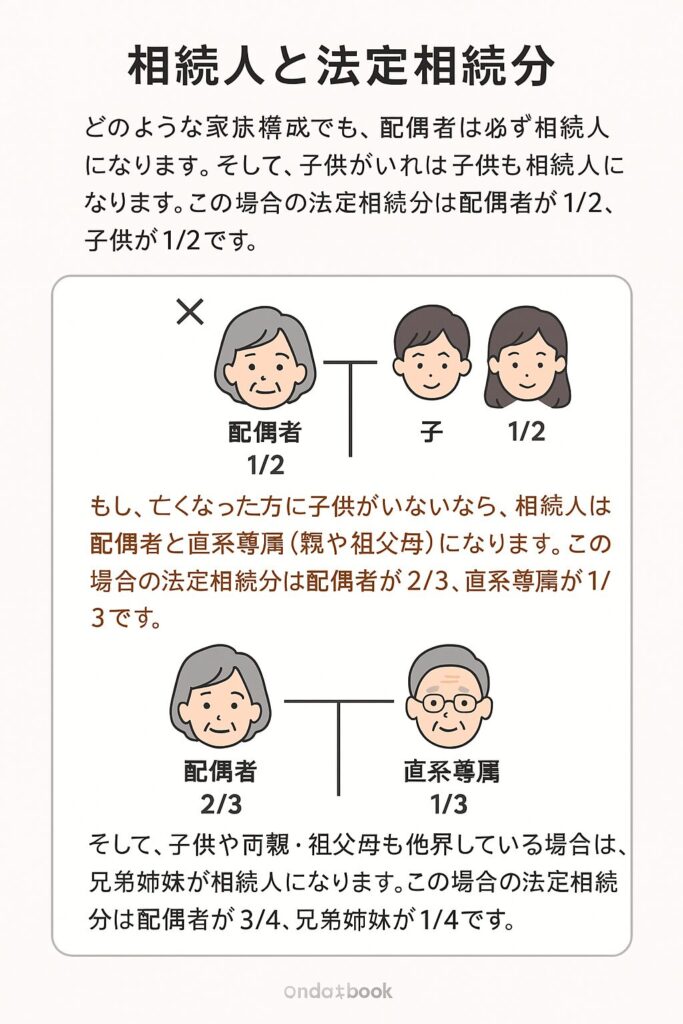

相続人と法定相続分

誰がどれだけ遺産を受け取るの? 基本ルールをわかりやすくご紹介します。

配偶者は、どんなときでも相続人!

まず大前提として――

💡夫や妻(配偶者)は、どんな家族構成でも必ず相続人になります。

子どもがいる場合

配偶者 + 子ども が相続人になります。

📌 法定相続分(目安の割合)は:

- 配偶者:1/2(2分の1)

- 子ども全員で:1/2

子どもが複数いる場合は、子ども同士で均等に分けます。

たとえば…

子どもが2人 ⇒ 1/4ずつ

子どもが3人 ⇒ 1/6ずつ

子どもがいない場合

この場合、配偶者と親や祖父母(直系尊属)が相続人になります。

📌 法定相続分は:

- 配偶者:2/3(3分の2)

- 直系尊属:1/3

子どもも親・祖父母もいない場合

この場合は、兄弟姉妹が相続人になります。

📌 法定相続分は:

- 配偶者:3/4(4分の3)

- 兄弟姉妹:1/4

「相続人全員がOKすれば、相続人以外にも遺産を分けられる」というよくある誤解

…それ、実はできません!

❌ たとえば、こんなケース

ケース①:内縁の妻に遺産をあげたい

「亡くなった人をずっと介護してくれていた内縁の妻に、感謝の気持ちとして遺産を渡したい」

→ 相続人全員が賛成しても、内縁の妻は法律上、相続人ではないため、相続させることはできません。

※相続ではなく、「生前贈与」や「遺言書」が必要になります。

ケース②:子どもではなく孫に相続させたい

「子どもにはすでに十分な財産があるから、孫に直接遺産を渡したい」

→ 孫は相続人ではないため、相続人全員が同意しても、孫には相続させられません。

※こちらも「遺言書」を用意しておく必要があります。

💡 ポイントまとめ

- 相続できるのは、法律で定められた「相続人」だけ!

- 相続人以外に渡したいときは、「遺言書」か「生前贈与」を使いましょう。

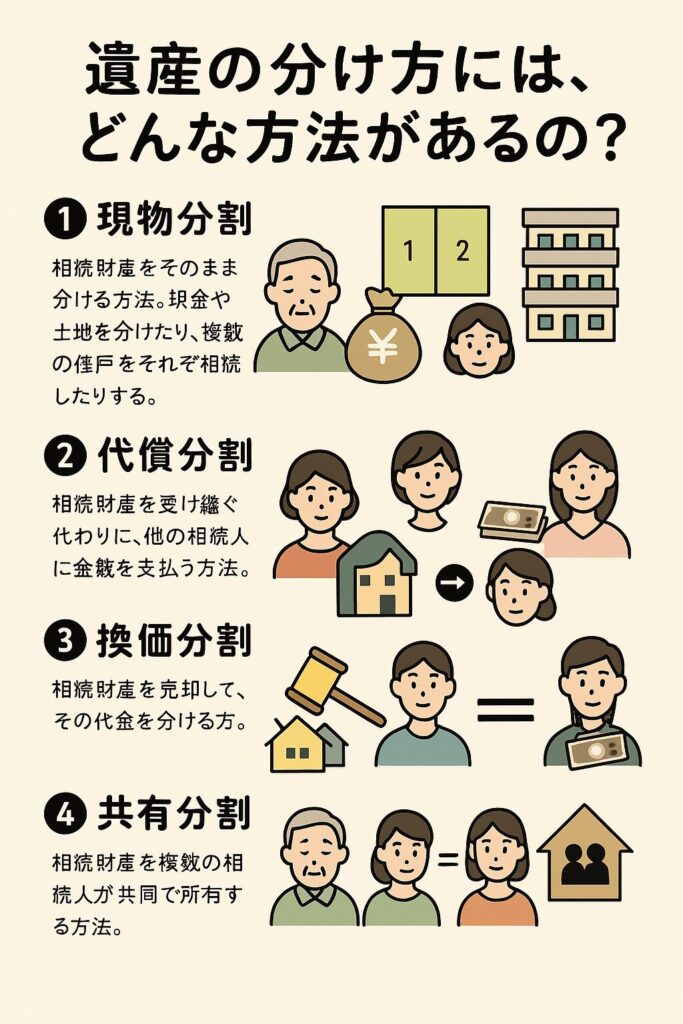

遺産の分け方には、どんな方法があるの?

相続が発生したとき、遺産(財産)をどうやって分けるかは、状況に応じていくつかの方法があります。代表的な4つの分け方をご紹介します。

現物分割(げんぶつぶんかつ)

💡 財産を「そのままの形」で分ける方法です。

たとえば…

- 現金はそのまま分ける

- 広い土地は分筆(ぶんぴつ)して分ける

- マンションなら部屋ごとに登記して分ける

ただし、価値に差があると不公平感が生まれて争いになることもあります。

代償分割(だいしょうぶんかつ)

💡 一部の人が財産を引き継ぎ、その代わりに他の相続人にお金(代償金)を支払う方法です。

たとえば…

- 一人が家を相続する

- その代わりに、他の相続人に現金で「代償金」を渡す

ただし、家をもらう人に代償金を払えるだけのお金や借り入れ能力が必要になります。

換価分割(かんかぶんかつ)

💡 財産を売ってお金に換えて、それを分ける方法です。

たとえば…

- 家や土地を売却する

- 売れた金額を相続人同士で分ける

金額で公平に分けられるので合理的ですが、

「思い出の詰まった家だから売りたくない」など、感情が絡むと難航することもあります。

共有分割(きょうゆうぶんかつ)

💡 財産を相続人で共有する方法です。

たとえば…

- 土地や建物などを、相続人みんなで共同で持つ

もともと、有効な遺言がないと遺産は自動的に“共有”の状態になります。

そのままにする人もいますが、話し合いで共有の持ち分を変更することも可能です。

ただし、共有状態のままだと…

- 売るにも全員の同意が必要

- 相続が続くと、共有者がどんどん増えて処分が難しくなる

というデメリットがあります。

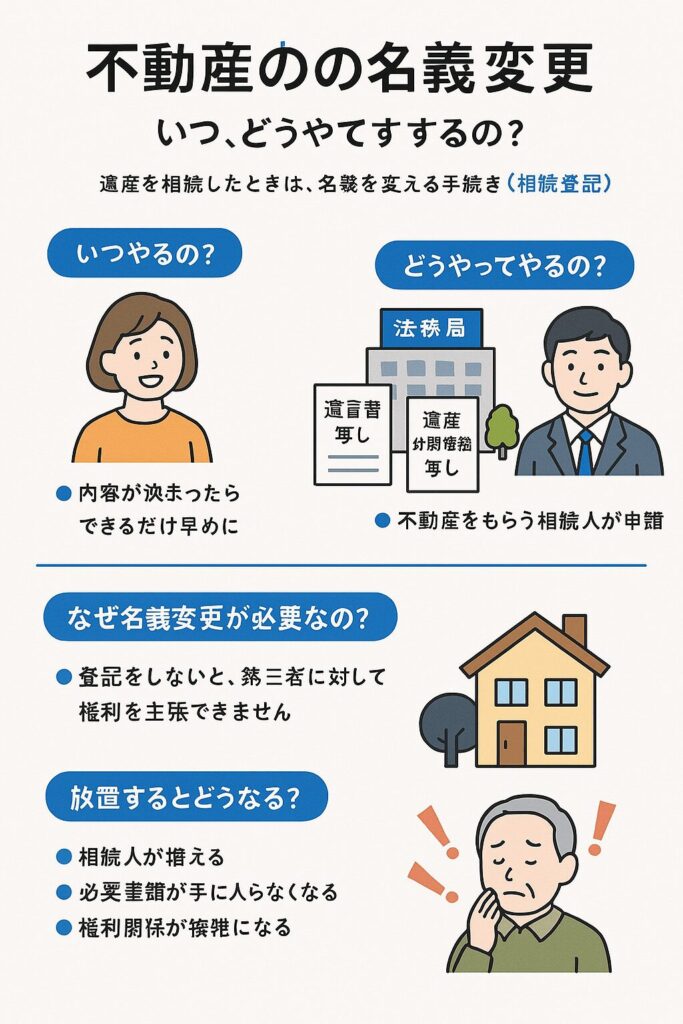

不動産の名義変更って、いつ・どうやってするの?

家や土地などの不動産を相続したときには、名義を変える手続き(相続登記)が必要です。

いつやるの?

遺言書がある場合や、相続人同士で遺産の分け方(遺産分割協議)がまとまったら、💡できるだけ早めに手続きしましょう。

どうやってやるの?

名義変更(相続登記)の手続きは、不動産を管轄する「法務局」で行います。

そのときに必要なものは…

- 遺言書がある場合:その写し(コピー)

- 遺産分割協議で決まった場合:遺産分割協議書の写し

これらを添えて、相続人のうち不動産を受け取る人が申請します。

なぜ名義変更が必要なの?

不動産は、登記(名義変更)をしないと…

❌ 「これは私の土地です」と第三者に主張できません

✅ 登記をしてはじめて、自分の権利が法律で守られるのです

名義変更を放置するとどうなる?

「あとでやればいいか…」と放置していると、こんな問題が起こるかもしれません。

- 相続人の1人が亡くなって、新たな相続が始まり、相続人が増える

- 古い戸籍がなくなり、必要書類が手に入らなくなる

- 権利関係がややこしくなって、手続きが大変になる

💥 放っておくほど、将来的に大きなトラブルの元になります!

✅ まとめ

- 相続で不動産を受け取ったら、なるべく早く名義変更を!

- 手続きは「法務局」で行う

- 自分の権利を守るために、名義変更はとても大切です

遺言があっても、自由に遺産を分けられるわけじゃない?

→ それは「遺留分(いりゅうぶん)」という制度があるからです。

遺留分ってなに?

遺留分とは、家族(配偶者や子どもなど)に最低限の相続を保証する制度です。

遺言によって「一切相続させない」と書かれていても、法律で守られている分(遺留分)はもらう権利がある、という考え方です。

ポイント①:遺留分は“権利”。主張すれば取り戻せる

たとえば…

📝 遺言書に「長男には1円も相続させない」と書かれていたとしても、長男が「いいですよ」と納得すれば、それでOKです。

でも、もし長男が「それは納得できない! 遺留分はもらいます」と主張したら…

👉 長男には法律で保障された最低限の遺産(遺留分)が認められます。

つまり、遺留分は“権利”なので、もらうかどうかは本人次第です。

ポイント②:遺留分の金額は?

→ 基本は「法定相続分(法律で決まっている割合)の半分」です。

たとえば…

👨👩👧 相続人が「配偶者と子ども」の場合:

- 配偶者の法定相続分:1/2 → 遺留分は1/4

- 子どもの法定相続分:1/2 → これを子どもの人数で割って、その半分が遺留分

注意:兄弟姉妹には遺留分がありません!

たとえば、「子どもがいない夫婦」のケースで、

「全財産を妻に相続させる」と遺言に書いてあって、兄弟姉妹から「私たちも相続人だから少しちょうだい」と言われても…

👉 兄弟姉妹には遺留分の権利がないので、渡す必要はありません。

理由は、ふつうは兄弟姉妹と一緒に生活していないため、生活保障の対象ではないとされているからです。

✅ まとめ

- 遺留分は、遺言があっても無視できない「最低限の取り分」

- もらうかどうかは本人次第(主張すれば受け取れる)

- 兄弟姉妹には遺留分なし

民法と相続税法では「相続人の数え方」がちがいます

相続が発生したとき、「誰が相続人になるのか」は民法(みんぽう)で決まっています。

でも、相続税の計算をするときには、相続税法のルールが使われるので、相続人の人数の考え方が違ってくることがあります。

民法での相続人の考え方

民法では、次のように決められています。

- 相続放棄(そうぞくほうき)をした人は、最初から相続人ではなかったとみなされます。

- 養子縁組をした子ども(養子)は、すべて相続人になります。

つまり、相続放棄した人はカウントされず、養子は全員カウントされます。

相続税法での相続人の考え方

一方で、相続税を計算するときの「基礎控除額」などでは、以下のようなルールになります。

- 相続放棄した人も、相続人の人数に含めて計算します。

- 養子は、実の子どもがいる場合は1人まで、いない場合は2人までしか相続人としてカウントされません。

(※税金の計算上の人数の制限です)

例外になる養子もいます

以下のようなケースは、上記の制限の対象外で、人数の制限なく相続人としてカウントされます。

- 特別養子縁組によって養子になった人

- 被相続人(亡くなった人)の配偶者の実の子どもで、被相続人の養子になった人(いわゆる「連れ子養子」など)

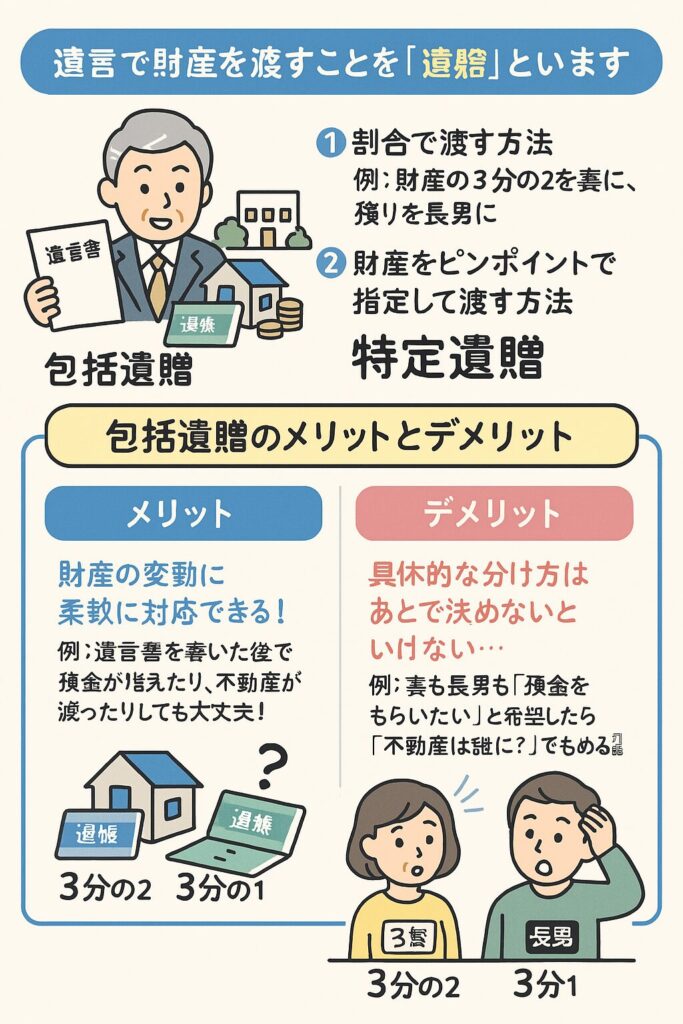

遺言で財産を渡すことを「遺贈(いぞう)」といいます

遺言書によって、お金や土地などの財産を無償で誰かに渡すことを「遺贈(いぞう)」といいます。

遺贈には2つの種類があります

① 包括遺贈(ほうかついぞう)

👉 遺産全体や一部を「割合(何分の1)」で渡す方法です。

【例】「全財産の3分の2を妻に、残りを長男に」

② 特定遺贈(とくていいぞう)

👉 特定の財産を「ピンポイントで指定」して渡す方法です。

【例】「自宅の土地は妻に、預金は長男に」

包括遺贈のメリットとデメリット

メリット

💡 財産の変動に柔軟に対応できる!

たとえば…

遺言書を書いたときは不動産が多く、預金が少なかった。

でも、その後に財産の中身が変わっても、「割合で分ける」遺言なので対応しやすいのがポイントです。

デメリット

💡 具体的な「誰が何をもらうか」は、あとで決めなければならない…

遺言には「割合」しか書かれていないため、実際の相続の場面では、「この不動産は誰が? 預金はどうする?」というように、相続人どうしの話し合い(遺産分割協議)が必要になります。

とくに、相続財産の中に不動産が含まれている場合――

【例】

「全財産の3分の2を妻に、残りを長男に」という遺言があるとき、妻も長男も「預金だけをもらいたい」と希望したら…

👉 「じゃあ、誰が不動産をもらうのか?」で揉める可能性が出てきます。

相続税は「0円」でも申告が必要なことがあります!

相続が発生したとき、💡相続財産の金額がある一定額以下であれば、相続税の申告は不要です。

この一定額のことを「基礎控除額(きそこうじょがく)」といいます。

申告が不要な場合

相続した財産の合計が「基礎控除額以下」の場合は、相続税の申告をする必要はありません。

相続税が0円でも申告が必要なケースがあります!

たとえば、次のような税金が安くなる制度(特例)を使いたい場合です。

✅ 小規模宅地等の特例(自宅の土地の評価を下げられる)

✅ 配偶者の税額軽減(配偶者が相続すると税金が安くなる)

これらの特例を使いたいときは、💡相続税がかからなくても、必ず税務署に申告書を提出する必要があります。

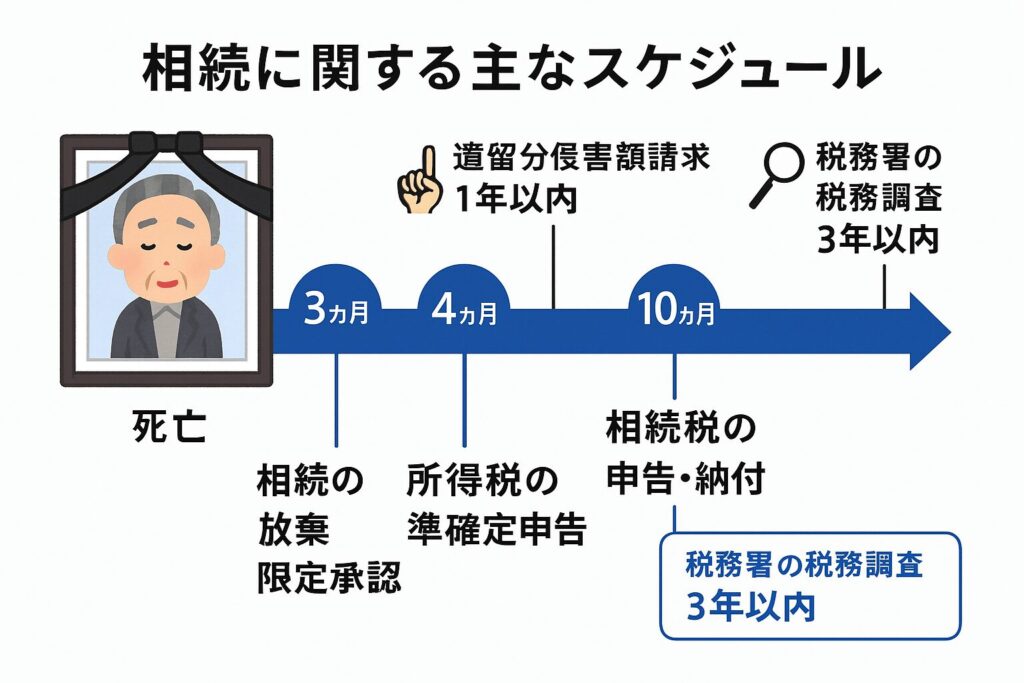

相続が始まってからの主なスケジュール

相続には、いつまでに何をしなければいけないかという期限がいくつかあります。

その中でも、特に大切なタイミングが次の3つです。

✅ 相続の主な期限

【3カ月以内】相続をするか放棄するかを決める期限

- 相続を「受ける/放棄する/限定的に受ける(限定承認)」のいずれかを選ぶ期限です。

- 決めないと、自動的に「すべて相続する」ことになります。

【4カ月以内】被相続人の所得税の申告(準確定申告)

亡くなった方(被相続人)が生きていた年の所得について、相続人が代わりに確定申告をします。

【10カ月以内】相続税の申告と納税

- 遺産の金額が基礎控除額を超えていれば、相続税の申告・納税が必要になります。

- 特例(配偶者の税額軽減・小規模宅地等の特例)を使う場合も申告が必要です。

その他に気をつけたいポイント

【1年以内】遺留分侵害請求の期限

たとえば遺言で「全財産を他人に渡す」と書かれていた場合でも、法定相続人は「最低限の取り分(遺留分)」を請求する権利があります。

この請求は、「侵害を知ってから1年以内」に行う必要があります。

【3年以内】相続税の税務調査の期間

相続税の申告後、税務署が内容に問題がないか調べる(税務調査)のは、一般的に申告の翌年から3年以内といわれています。

相続人は「借金も相続する」?

~相続放棄を正しく理解しておきましょう~

借金(負の遺産)も相続の対象です

相続では、預貯金や不動産などの「プラスの財産」だけでなく、借金やローンなどの「負の財産」も相続の対象になります。

相続したくない場合は「相続放棄」という選択肢も

借金を相続したくない場合は、家庭裁判所で「相続放棄」の手続きを行えば、その人は一切の遺産を相続しないことになります。

※ただし注意点があります:

✅ 借金だけを放棄して、財産だけを受け取ることはできません。

相続放棄をすると、プラスの財産もすべて放棄することになります。

相続放棄の期限は「3か月以内」

相続放棄をするには、自分が相続人であると知った日から3か月以内に、家庭裁判所に手続きをしなければなりません。

この期間を過ぎると、借金も含めて相続を認めた(単純承認)とみなされ、原則として借金も返済する義務が生じます。

放棄が連鎖すると、次の相続人へバトンが回る

もし相続放棄があった場合、その人の代わりに、次の順位の人が相続人になります。

たとえば:

- 子ども全員が相続放棄 → 次に両親が相続人に

- 両親も放棄 or 他界 → 次に兄弟姉妹(またはその子ども=甥・姪)が相続人に

このように、順番に相続権が移っていきます。

最終的には、誰も相続しなければ…

相続人が誰も相続しなかった場合、相続人不在となり、借金は返済されないまま残ります。

その結果、貸した側(債権者)は貸し倒れ損失を被ることになります。

まとめ

- 借金も含めて相続されるので、放棄したい場合は家庭裁判所で「相続放棄」の手続きを。

- 相続放棄は、相続を知った日から3か月以内に申請が必要。

- 放棄があれば、相続権は次の順位の親族へ移っていく。

- 最終的に誰も相続しなければ、借金は回収されず、債権者が損失を抱えることになる。

相続放棄の期限と注意点

~知らないうちに放棄できなくなることはありません~

相続放棄の期限は「相続を知った日から3か月以内」

相続放棄には期限がありますが、それは単に相続が発生した日からではなく、「自分が相続人になったと知った日から3か月以内」です。

✅ つまり、知らない間に相続人になっていて、放棄できなくなっていたということはありませんので安心してください。

家庭裁判所から通知は来ない

たとえば…

- 先順位の相続人(子どもなど)が相続放棄した場合

- 次に順位が回ってきた相続人(両親や兄弟姉妹)に

✅ 家庭裁判所から「あなたが相続人になりましたよ」という通知は来ません。

また、相続放棄をした人にも、

✅ 他の相続人に放棄を伝える義務はありません。

自分が相続人になったことを知るきっかけ

後順位の相続人(両親や兄弟姉妹など)は、たとえば…

- 債権者(借金の相手)からの連絡

- 弁護士や関係者からの通知

などで、初めて自分が相続人になったことを知るケースが多いです。

✅ この場合、通知を受けた日が3か月の起算日になります。

そこから3か月以内に、相続放棄の手続きをすれば大丈夫です。

注意!

「遺産に手を付ける」と放棄できなくなる

相続放棄を考えている場合には、絶対に次のことに注意してください。

✅ たとえ一部でも、自分のために遺産を使ってしまうと、

✅ その時点で相続を承認したとみなされ、

✅ 相続放棄ができなくなってしまいます。

たとえば…

- 相続財産の口座からお金を引き出す

- 自宅などを自分のもののように使う

こうした行為は避ける必要があります。

まとめ

- 相続放棄の期限は「相続人になったことを知った日から3か月以内」。

- 家庭裁判所から自動的に通知が来るわけではないので、自分で気付く必要あり。

- 遺産に手を付けると相続放棄ができなくなるので注意!

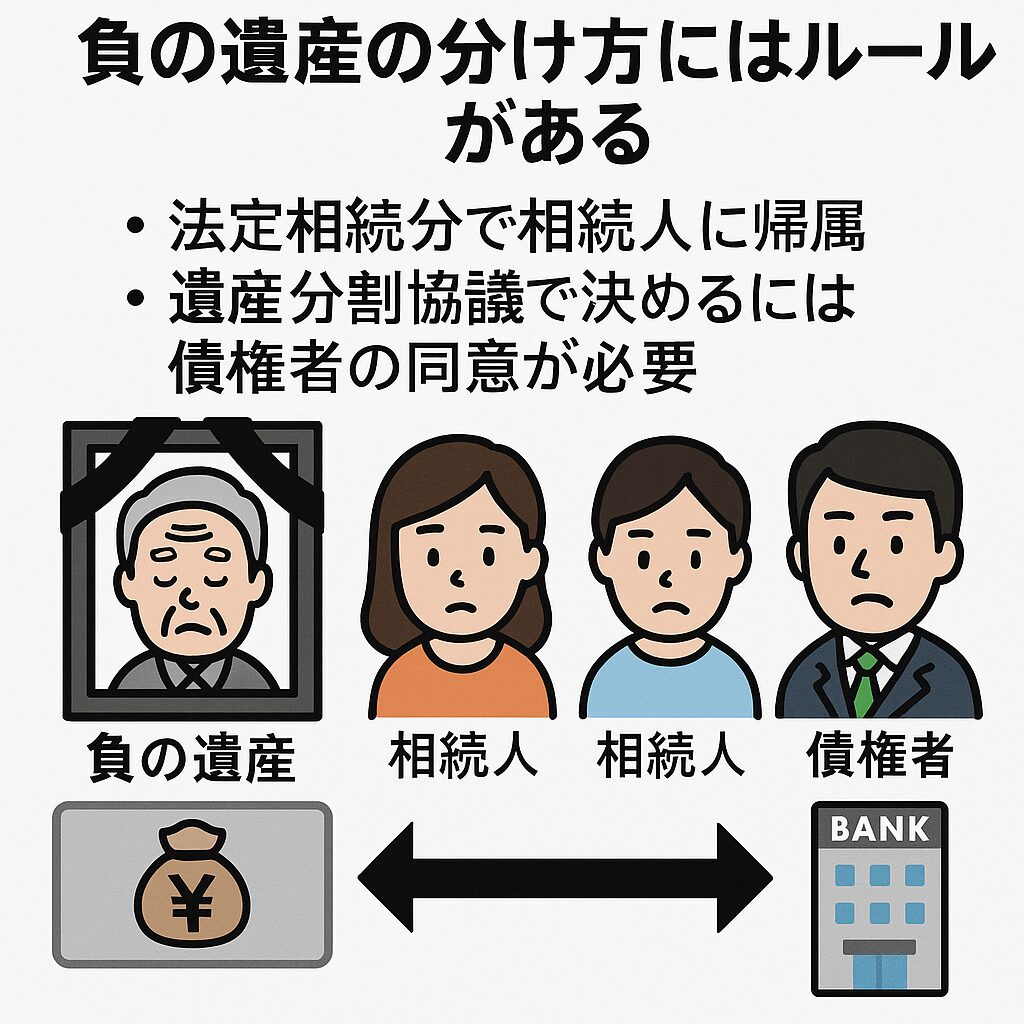

借金(負の遺産)を相続した場合の分け方

~プラスの遺産とは違うルールがある~

負の遺産は「法定相続分」で分けるのが原則

相続人が負の遺産(借金など)を相続する場合、その分け方には特別なルールがあります。

✅ 原則として、法定相続分(民法で定められた割合)に応じて、

✅ 各相続人に自動的に負債が割り振られる仕組みです。

たとえば:

- 配偶者と子どもが相続人なら → 配偶者1/2、子ども1/2

- 子どもが複数いれば → 子ども同士で均等に分割

遺産分割協議で負債の分け方を決めるには?

負の遺産についても、相続人どうしで話し合って「誰がどの借金を負担するか」を決めることは可能です。

ただし!

✅ 負の遺産について自由に分け方を変えるには、債権者(銀行や貸主など)の同意が必要です。

つまり、相続人だけの話し合いでは完結しないのが、負の遺産の大きな特徴です。

なぜ債権者の同意が必要なの?

借金は、単に相続人同士の問題ではなく、お金を貸している側(債権者)の権利を守ることも大切だからです。

✅ 債権者は「貸したお金を確実に回収する権利」を持っています。

✅ そのため、借金の負担割合を変えたり、特定の人にだけ押し付けたりするには、債権者の承諾が不可欠になります。

まとめ

- 借金は法定相続分で自動的に相続されるのが原則。

- 相続人どうしで分け方を変えたくても、債権者の同意が必要。

- 負の遺産は、プラスの財産より慎重な取り扱いが求められます。

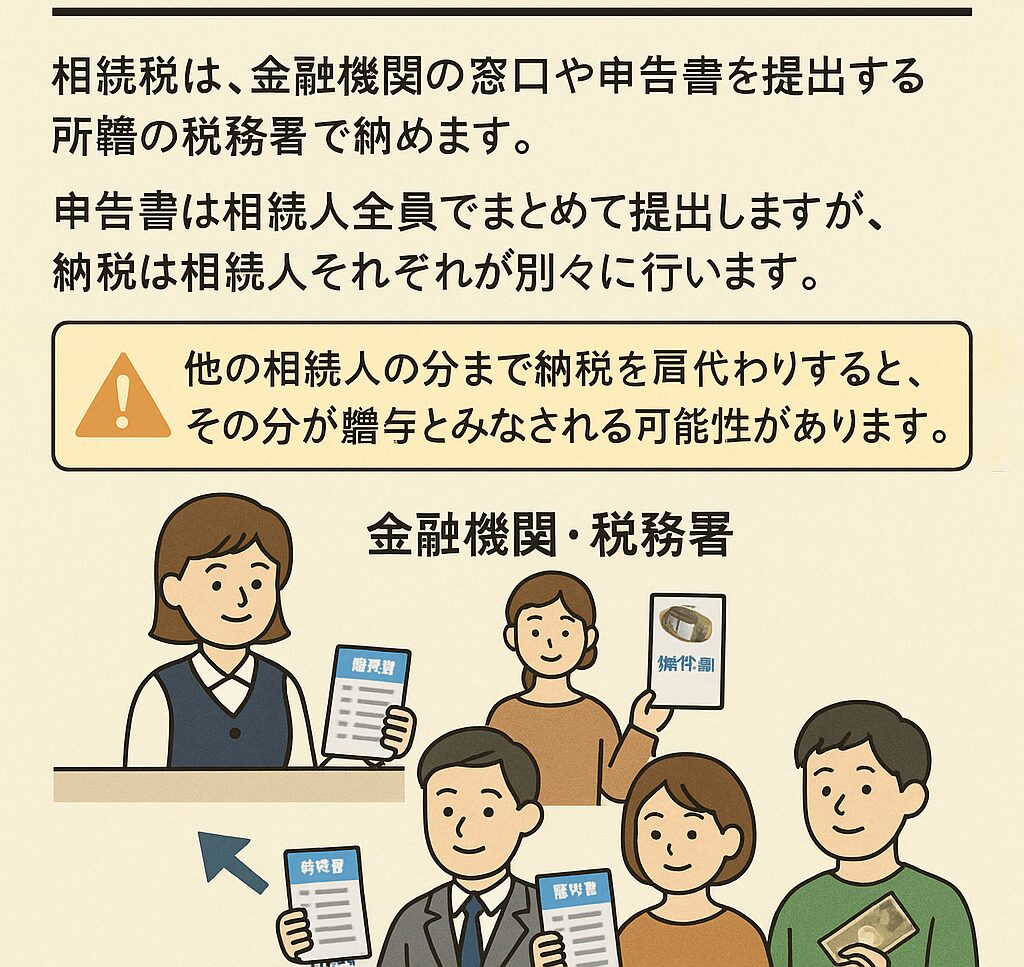

相続税は「申告期限=納付期限」です!ご注意を!

相続税には、申告書の提出期限と税金の納付期限がありますが、

この2つはなんと…

👉同じ日(=相続が始まってから10カ月以内)です!

相続税の申告と納付について

相続税は、申告期限内であれば、申告書の提出日と納税日が別の日でも問題ありません。

ただし、納税は原則として現金で一括納付することになっています。

相続税の納付方法について

相続税は、金融機関の窓口や、申告書を提出する所轄の税務署で納めることができます。

申告書は相続人全員でまとめて提出しますが、納税は相続人それぞれが別々に行います。

そのため、相続人ごとに個別の納付書を作成し、各自で納税する必要があります。

注意点として、他の相続人の分まで納税を肩代わりすると、その分が「贈与」とみなされる可能性がありますので、ご自身の相続税は必ずご自身で納めましょう。

納税が遅れると「延滞税」がかかることも

もし、税金を申告書の提出日までに支払えないと、💥 延滞税(えんたいぜい)というペナルティの税金がかかる可能性があります。

そのためには――

💡 申告までに納税の準備もすませておく必要があるということです。

特例を使う場合も「期限」が大切!

たとえば、相続税を軽くする制度のひとつに✅ 「小規模宅地等の特例」というものがあります。

この特例では、亡くなった方の自宅の土地について、相続税の評価額を大きく下げることができるのですが――

小規模宅地等の特例が使える条件(例)

- 相続人が、亡くなった方と生前から同居していたこと

- 相続した自宅(家や土地)を、申告期限までに売らずに持ち続けていること

つまり、

💡 相続から10カ月以内にその土地を売ってしまうと、特例が使えなくなる可能性があるということです。

相続税の申告が遅れたり、間違えたりするとどうなるの?

相続税には、期限(=相続開始から10カ月以内)があります。

この期限を守らなかったり、金額を間違えて申告したりすると、追加で税金(ペナルティ)がかかることがあります。

どんなペナルティがあるの?

大きく分けて、2つの種類のペナルティがあります:

① 申告ミスや遅れに対するペナルティ(=加算税)

- 無申告加算税:期限までに申告を出さなかったとき

- 過少申告加算税:税金の金額を少なく申告してしまったとき

- 重加算税:わざと財産を隠したり、嘘の申告をしたときなど

② 納税が遅れたときにかかるペナルティ(=延滞税)

申告書は出していても、💡期限までにお金を払っていないと「延滞税(えんたいぜい)」が発生します。

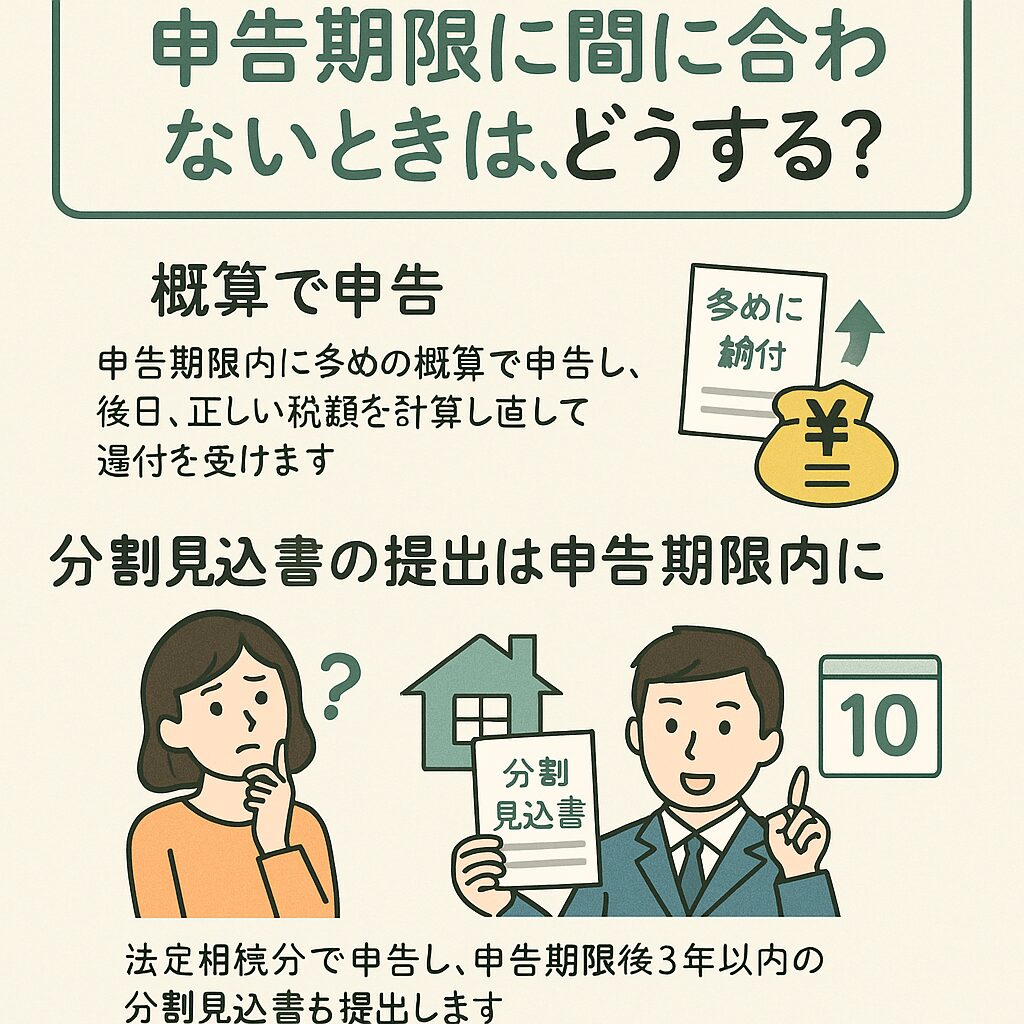

申告期限までに間に合わないときはどうする?

👉 相続税の申告・納税は、相続が始まってから10カ月以内が期限です。

でも、「間に合わない!」「遺産の分け方が決まらない!」というときは、次の2つの対応方法があります。

概算で多めに申告・納税しておく方法

💡 とりあえず「多めに見積もって申告・納税しておく」方法です。

- 後で正式に税額を計算し直し、「多く払いすぎた分」は税務署に返してもらえます(更正の請求)

- 少なく申告してしまうと「延滞税」「加算税」などのペナルティがかかるため、“多め”に申告するのがポイントです。

法定相続分で申告+「申告期限後3年以内の分割見込書」を提出する方法

💡 遺産の分け方(遺産分割)が決まっていない場合の方法です。

- まず、法律上の目安(法定相続分)で一旦分けたものとして申告します

- その際、「申告期限後3年以内の分割見込書」という書類を申告期限内に必ず提出します

あとで実際に分割が決まったら…

相続人ごとに税額を再計算して

→ 多い人は追加で納税

→ 少ない人は還付を受ける手続きができます

✅ 特例を使いたい人は、さらに注意!

たとえば、

- ✅ 小規模宅地等の特例

- ✅ 配偶者の税額軽減

これらの特例を使うには、遺産分割協議書の写しが必要になります。

遺産分割が期限内にまとまらなかった場合でも、「申告期限後3年以内の分割見込書」を出しておけば、あとから分割が決まった時点で特例を使えます。

👉 そのときは、分割が決まった日の翌日から4カ月以内に、「更正の請求」を行う必要があります。

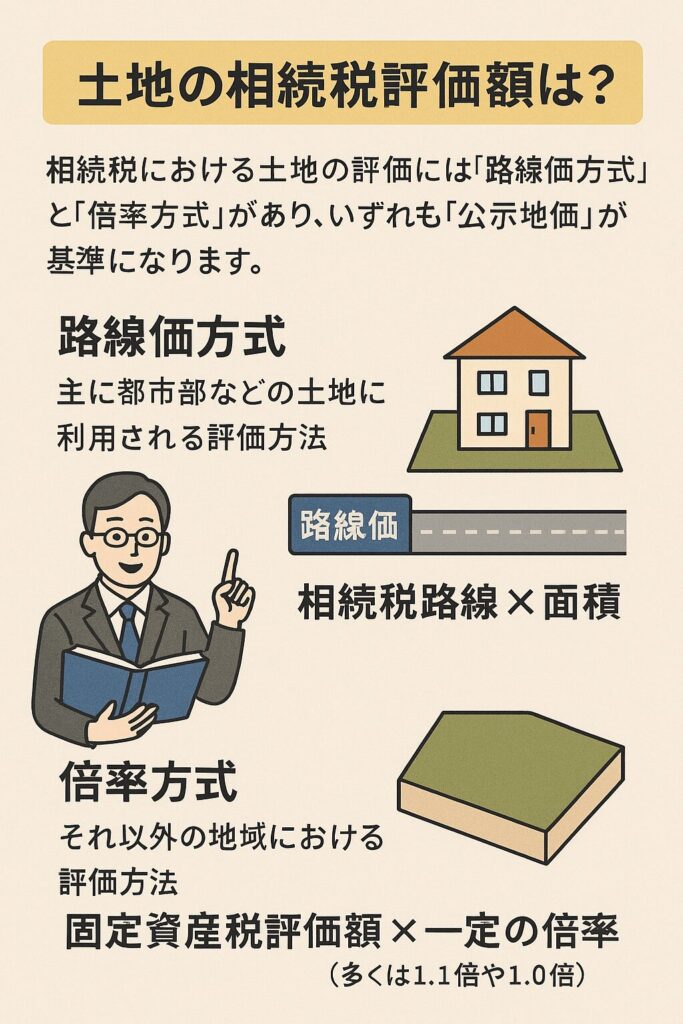

相続した土地の「相続税評価額」はどうやって決まるの?

土地を相続したときには、その土地がどれくらいの価値があるのかを計算し、それに基づいて相続税がかかるかどうかが決まります。

でも、土地の価値(=評価額)は、実際に売れる金額とはちょっと違います。

■ 土地の評価方法は2つあります

土地の評価は、エリアによって次のどちらかの方法で計算します。

路線価方式(ろせんかほうしき)

👉 主に都市部や住宅地など、道路ごとに「路線価」が決められている地域で使う方法です。

「路線価(ろせんか)」とは…

その道路に面した標準的な土地の1㎡あたりの相続税評価額で、毎年国税庁が発表しています。

💡 計算方法:路線価 × 土地の面積 + 形や使いにくさによる調整

たとえば、

- 土地の形がいびつだったり

- 道にうまく接していない(間口が狭い)場合には

→ 評価額が下がる(減額)調整も行われます。

倍率方式(ばいりつほうしき)

👉 路線価が設定されていない地域(地方や農地など)で使われる方法です。

「固定資産税評価額(こていしさんぜいひょうかがく)」に国税庁が定めた倍率(多くは1.0~1.1倍)をかけて評価します。

💡 計算方法:固定資産税評価額 × 評価倍率

土地の形や状態によって、相続税の評価額は下がることがあります

土地の相続税評価は、基本的に「路線価 × 面積」で計算されますが、その土地が使いにくい形や状態であれば、評価額が下がる補正が入ります。

■ どんな土地で評価が下がるの?

奥行きが長すぎたり、短すぎたりする土地

👉 土地の奥行きが極端に長い/短いと使いづらいため、「奥行価格補正率(おくゆきかかくほせいりつ)」で評価額が下がります。

間口(道路に面した幅)が狭い土地

👉 建物の建て方や車の出入りが難しくなるため、「間口狭小補正率(まぐちきょうしょうほせいりつ)」が適用されます。

奥行きと間口のバランスが悪い土地

👉 上の2つに加えて、「奥行長大補正率(おくゆきちょうだいほせいりつ)」も使われることがあります。

💡 これらは、組み合わせて使われることもあります。

不整形地(ふせいけいち)

👉 きれいな長方形や正方形ではなく、三角形やL字型などの使いにくい形の土地です。

「不整形地補正率」が使われて評価が下がります。

「かげ地」(使いづらい部分)の割合が大きいほど、評価が下がります。

がけ地

👉 土地の一部が急な斜面になっている場合は、「がけ地補正率」が使われます。

- 土地全体の10%以上ががけ地なら補正対象

- がけの方向によっても評価の下がり方が変わります

規模がとても大きい土地

👉 都市部なら500㎡以上、地方なら1000㎡以上の土地は、「地積規模の大きな宅地」として、特別な評価の軽減方法があります。

理由は、このような大きな土地を住宅用として開発する場合、道路や公園などを整備しないといけないため、有効に使える部分が減ってしまうからです。

「土地の評価額」ってどうやって決まるの?

〜相続税や固定資産税の計算のもとになる“目安の価格”〜

土地を相続したり、固定資産税がかかったりする際には、その土地がどれくらいの価値かを評価する必要があります。

この評価の基準となっているのが「公示地価(こうじちか)」です。

公示地価とは?

💡 国(国土交通省)が毎年1回、全国2万か所以上の土地について、「これくらいで売買されるはずの価格」を調査・発表しているものです。

これは、一般的な土地取引の目安として使われる公的な“基準価格”です。

相続税や固定資産税の評価額は、この公示地価が“目安”になっています

- 相続税の評価(路線価方式)や固定資産税の評価(倍率方式)は、それぞれ公示地価の8割・7割が目安

- 路線価は国税庁が毎年見直し、固定資産税評価額は自治体が3年ごとに見直し

土地の相続税評価額をざっくり知る方法とは?

相続が起きる前に、だいたいの土地の評価額がわかっていると、「相続税がかかるかどうか」や「事前に何か対策が必要か」などが判断しやすくなります。

倍率方式の場合(地方の土地に多い)

この場合、基本的には、固定資産税評価額がそのまま相続税評価額になります。

💡【確認方法】

市区町村から毎年送られてくる「固定資産税の納税通知書」に記載されている「固定資産税評価額」を確認するだけでOKです。

路線価方式の場合(都市部に多い)

この場合は、少し計算が必要です。

以下のような式で、おおよその相続税評価額を求めることができます。

■ ざっくり計算式はこちら:固定資産税評価額 ÷ 0.7 × 0.8

これはなぜかというと、

- 固定資産税評価額は、「公示地価(※土地の基準価格)」の約70%

- 相続税評価額(路線価)は、「公示地価」の約80%

なので、公示地価をはさんで評価額の変換ができます。

他人に貸している土地は、評価が下がります

〜相続税での「貸宅地(かしたくち)」の考え方〜

もしあなたが所有している土地を、他人に貸していて、その人がそこに家を建てている場合――

その土地は「貸宅地(かしたくち)」と呼ばれます。

貸宅地は、自分で使っている土地より評価が下がる

理由はシンプルで、

💡 他人に貸しているため、自由に使えないからです。

たとえば…

- 売りたくても借り手がいるからすぐには売れない

- 建て替えや活用も制限される

こうした制限があるため、その分、相続税の評価額も下がります。

貸宅地の評価方法

次の式で評価額を出します。

貸宅地の評価額 = 自用地の評価額 ×(1-借地権割合)

借地権割合って何?

「借地権(しゃくちけん)」とは、他人の土地を借りて建物を建てている人が持っている“土地を使う権利”のことです。

💡 借地権割合は、地域ごとに決まっており、国税庁のホームページにある「路線価図」などで調べられます。

住宅地では、一般的に30%ないし70%で設定されています。

自分の土地にアパートを建てていると、相続税評価はどう変わる?

土地を相続する際、その上にアパートや貸家など、他人に貸す建物が建っているかどうかで、💡 相続税の評価額が大きく変わることがあります。

土地と建物は「別々」に評価されます

まず、相続税では「土地」と「建物」はそれぞれ別に評価します。

- 土地 → 何も建っていない更地がいちばん高く評価されます

- 建物 → 建物自体の構造や築年数などで評価します

アパートなどを建てて人に貸している土地は「貸家建付地」として評価

自分の土地に自分の建物を建てて、他人に貸している(=賃貸している)場合、その土地は「貸家建付地(かしやたてつけち)」と呼ばれます。

この土地は、借りている人(入居者)の権利があるため、🏠 自由に使えない制限がある=💰評価が下がる、というわけです。

貸家建付地の計算式

評価は次のように計算します。

貸家建付地の評価額 = 自用地としての価額 -(自用地としての価額 × 借地権割合 × 借家権割合 × 賃貸割合)

借地権割合・借家権割合とは?

- 借地権割合(しゃくちけんわりあい):その地域での「借りて土地を使う権利」の割合(60〜70%が多い)

- 借家権割合(しゃくやけんわりあい):借りて住んでいる人の権利の割合で、全国一律で30%と決まっています

貸駐車場にしている土地の評価はどうなる?

たとえば、あなたが持っている土地を青空駐車場として貸している場合――

相続税の評価では、基本的に更地(さらち)と同じ扱いになります。

駐車場にしていても「更地」として評価されます

フェンスをつけたり、簡単な設備を設置したりしていても👉 土地自体は自由に使える状態なので、自分で使っている更地(自用地)と同じ評価になります。

駐車場の土地は「雑種地(ざっしゅち)」として評価する場合も

青空駐車場にしている土地は、宅地(家を建てるための土地)ではなく、👉「雑種地(ざっしゅち)」という分類で評価されることが多いです。

雑種地の評価方法

- その土地の周辺にある、似たような土地(たとえば宅地や農地など)を参考にして

- 1㎡あたりの価額を目安にして

- さらに、土地の場所や形、条件の違いを考慮して評価します。

最終的には、

💡 (1㎡あたりの評価額)×(土地の面積)

で計算されます。

小規模宅地等の特例とは?

相続税を計算するときに、土地の評価はとても重要なポイントになります。

その中でも特に大きな影響を与えるのが「小規模宅地等の特例」という制度です。

この特例は、亡くなった方(被相続人)や一緒に暮らしていた親族が使っていた自宅や事業用の土地について、一定の面積までは、土地の評価額を大幅に下げられるという仕組みです。

なぜこのような制度があるかというと、

相続した財産に現金があまりない場合、相続税を払うために自宅や事業用の土地を売らなければならず、その後の生活や仕事に大きな支障が出るおそれがあるからです。

これを防ぐため、自宅や事業用の土地については、特別に評価額を低くできるようにしたのです。

小規模宅地等の特例には、使われていた土地の種類によって

- 住宅用地

- 事業用地

- 不動産貸付用地

といった区分があり、それぞれで適用条件、対象となる面積、減額できる割合が異なります。

小規模宅地等の特例(住宅用)とは?

小規模宅地等の特例の中で、最もよく使われているのが、住宅用の土地(特定居住用宅地等)に適用されるパターンです。

これは、亡くなった方(被相続人)が住んでいた自宅の土地について、一定の条件を満たせば、相続税の評価額を最大80%も減らせるという制度です。

特に多いケースは、

被相続人と一緒に住んでいた配偶者や子どもが、そのまま自宅を相続する場合です。

この特例を使うと、たとえば330㎡までの土地部分について、相続税の評価額が大きく減り、相続税の負担も大幅に軽くなります。

注意点

この特例はとても大きなメリットがありますが、条件を満たさないと適用できないため、特に

- 誰が相続するか

- 相続後にどうするか(住み続けるか など)

に注意が必要です。

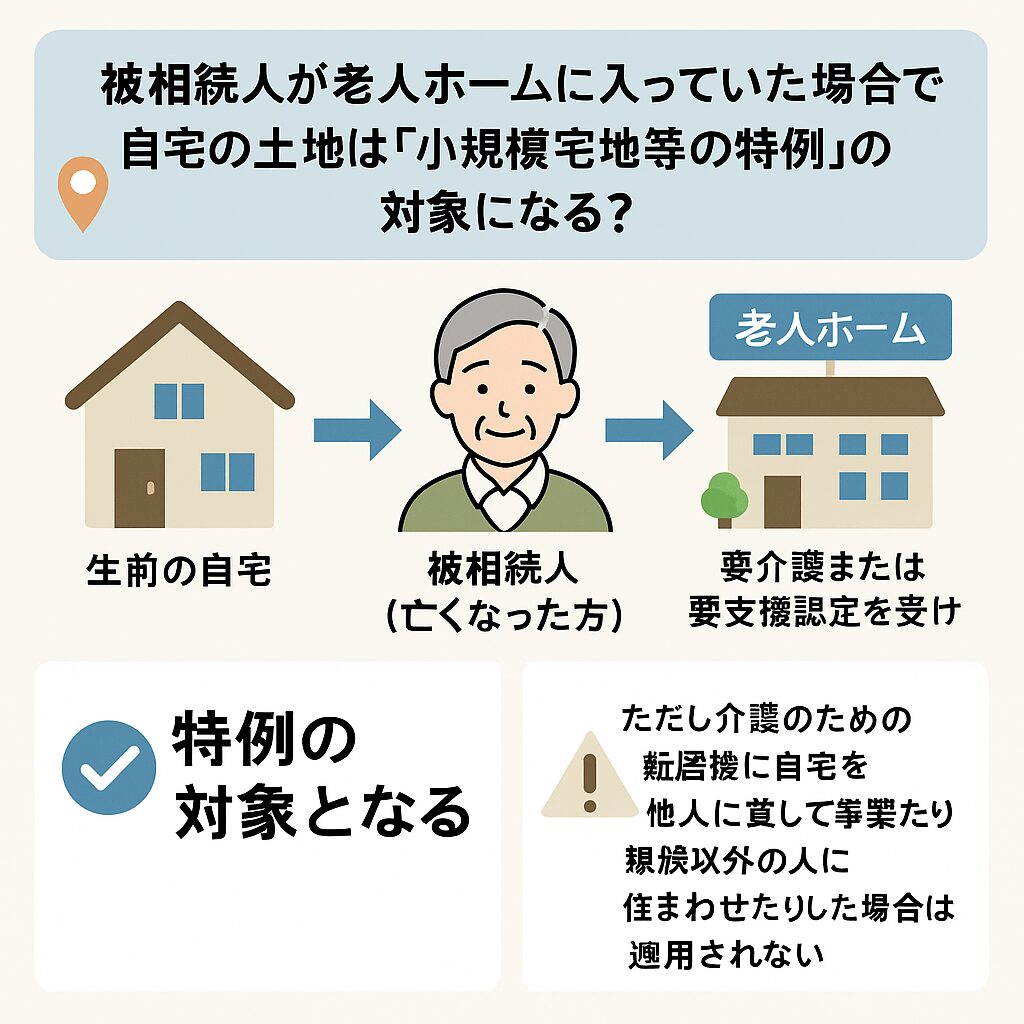

被相続人が老人ホームに入っていた場合でも、自宅の土地は「小規模宅地等の特例」の対象になる?

基本ルール

小規模宅地等の特例のうち「住宅用」のパターンでは、本来は、亡くなる直前に被相続人本人が自宅に住んでいることが必要です。

しかし最近は…

近年は、亡くなる前に

- 老人ホームへ入居する

- 病院で最期を迎える

といったケースが増えています。

こうした場合でも、一定の条件を満たせば、自宅の土地について小規模宅地等の特例が使えることになっています。

特例が使える条件

次のような場合は、老人ホームなどに移っていても大丈夫です。

✅ 被相続人が

- 要介護認定または要支援認定を受け、グループホーム、有料老人ホーム、介護医療院、サービス付き高齢者住宅などに入居していた場合

- 障害支援区分の認定を受け、障害者支援施設などに入居していた場合

注意点!

以下の場合は、特例が使えなくなるので注意しましょう。

❌ 老人ホームに入った後、

- 自宅を他人に貸して事業に使わせた

- 親族以外の人に住まわせた

このような使い方をすると、小規模宅地等の特例は適用されません。

被相続人と同居していなかった相続人でも、「借家住まい」なら小規模宅地等の特例が使える場合があります!

小規模宅地等の特例(住宅用)とは?

本来、小規模宅地等の特例(住宅用)は、亡くなった方(被相続人)と同居していた親族が、そのまま自宅を相続する場合に適用されるのが一般的です。

しかし!

同居していなかった親族でも、ある条件を満たせば、この特例を使うことができます。

このパターンは特に、「家なき子(いえなきこ)」の特例と呼ばれています。

「家なき子」とは?

亡くなった方と同居していなかったものの、

- 被相続人に配偶者や同居親族がいないこと。

- 相続開始前3年以内に、相続する親族が自己または配偶者の持ち家に住んでいないこと。

- 相続した宅地を相続税の申告期限まで所有していること。

- 相続開始時に居住している家屋を、これまで一度も所有したことがない

といった要件を満たす場合に、特例が認められる仕組みです。

ポイントまとめ

✅ 同居していなくても、持ち家がなければ特例が使えることがある

✅ 「借家に住んでいる」「社宅に住んでいる」などが対象になりうる

✅ 細かな条件があるため、事前確認が重要!

【相続税】老人ホームに入所した親の「自宅」について ― 小規模宅地等の特例が使えるケースとは?

ご家族が高齢となり、老人ホームなどに入所された場合、空き家となった実家(土地・建物)に相続税の「小規模宅地等の特例」が使えるかどうかは、非常に重要なポイントです。

この特例を使えるかどうかで、相続税の負担が大きく変わる場合があります。ここでは、被相続人(亡くなった方)が老人ホームに入所した場合の取り扱いについて、ポイントをわかりやすく説明します。

小規模宅地等の特例とは?

まず前提として、「小規模宅地等の特例」は、相続した土地の評価額を大幅に減額(最大80%)できる制度です。

ただし、使えるのは一定の条件を満たしたときに限られます。

事例:高齢の親がサービス付き高齢者向け住宅(サ高住)に入所する予定

たとえば、広い自宅を所有している甲さん(父)が、一人暮らしの高齢のためサ高住への入所を検討しているとします。

相談に来られたご長男の乙さんは、「将来相続が発生したとき、小規模宅地等の特例が使えるのか」を心配されています。

ポイント①:老人ホーム入所後でも特例が使える場合がある

甲さんが老人ホームに入所したことで、自宅が空き家になります。この場合でも、

- 相続開始(亡くなった時点)で、

- 甲さんが「要介護認定」「要支援認定」などを受けていた場合、

- 自宅が他の人の住居として使われていなければ、

「甲さんが住んでいた家」とみなされ、小規模宅地等の特例が使える可能性があります。

つまり、入所時点では認定がなくても、亡くなる直前に認定を受けていれば大丈夫ということです。

ポイント②:誰かが空き家に住むと「特例が使えなくなる」ケースも

ご長男の乙さんが「空き家になる実家に引っ越して住もうか」と考えるのは自然ですが、ここで注意が必要です。

実は、以下のようなケースでは小規模宅地等の特例が使えなくなるおそれがあります。

🔴 甲さんが老人ホーム入所後、

🔴 生計を別にしている親族(例:乙さん)が、

🔴 新たに実家に住み始めた場合

これは、税法上「新たに生計が別の親族が住み始めた=別の用途に使われた」と判断されるため、「被相続人(甲さん)の居住用だった宅地」ではなくなるためです。

一方で、こんなケースでは特例が使える

逆に、以下のような場合は特例の対象となる可能性があります。

- 甲さんが老人ホームに入所する前から、乙さんが実家に同居していた

- 甲さんの死後も、そのまま住み続ける場合

または、

- 甲さんが亡くなる時点で、自宅は空き家のまま(誰も住んでいない)

まとめ:空き家の「扱い方」で特例の可否が分かれる

ケース 特例の対象になる?

- 亡くなる時点で老人ホーム入所中・空き家のまま ◎ 可能性あり

- 同居の親族がそのまま住み続ける ◎ 可能性あり

- 入所後に、生計が別の親族が新たに住む ❌ 特例の対象外

注意点

この特例の適用可否は、状況によって非常に細かく分かれます。

「親が亡くなる前に実家に誰かが住み始めたかどうか」「要介護認定をいつ受けたか」などが重要な判断材料です。

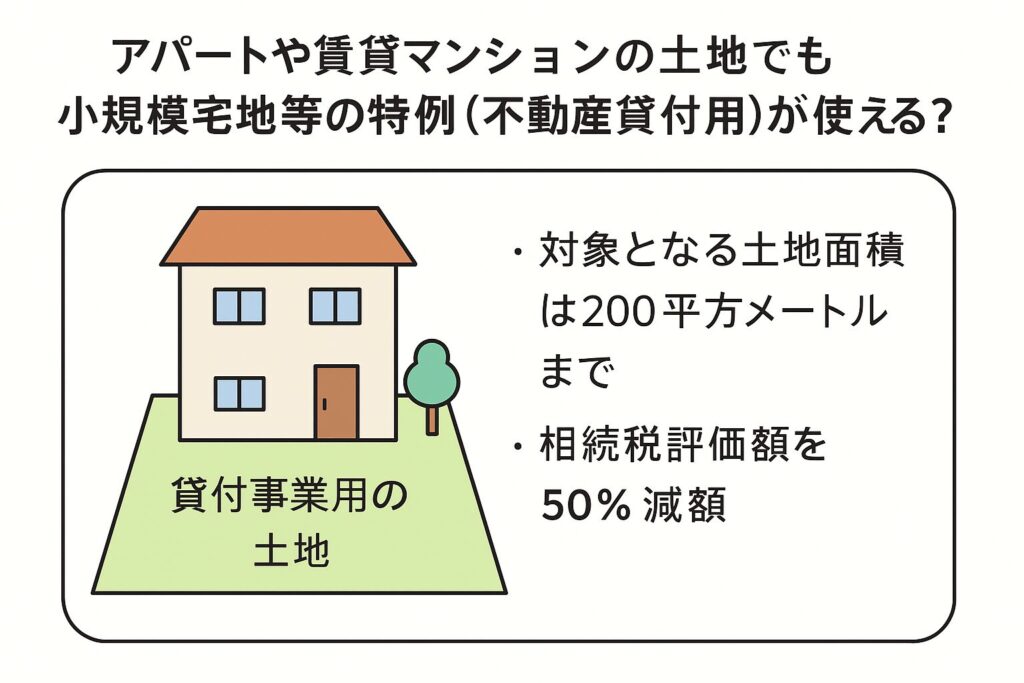

アパートや賃貸マンションの土地でも、小規模宅地等の特例(不動産貸付用)が使える?

小規模宅地等の特例とは?

小規模宅地等の特例には、自宅用の土地だけでなく、アパートや賃貸マンションなど、他人に貸している土地にも使えるパターンがあります。

このパターンを「不動産貸付用宅地等」と呼びます。

不動産貸付用宅地等の特徴

- 対象となる土地面積は、最大200㎡まで

- 相続税の評価額を50%減額できる

ポイント

他のパターン(たとえば自宅用など)では、80%も減額されるケースもありますが、不動産貸付用宅地等では50%減額となります。

それでも、相続税の負担を半分にできる大きなメリットがあるため、適用できる場合はとても有利な制度です!

まとめ

- アパートや賃貸マンションの土地にも特例が使える!

- 最大200㎡まで、相続税評価額が半額に!

- 詳しい条件を満たす必要があるので、事前確認が大切です。

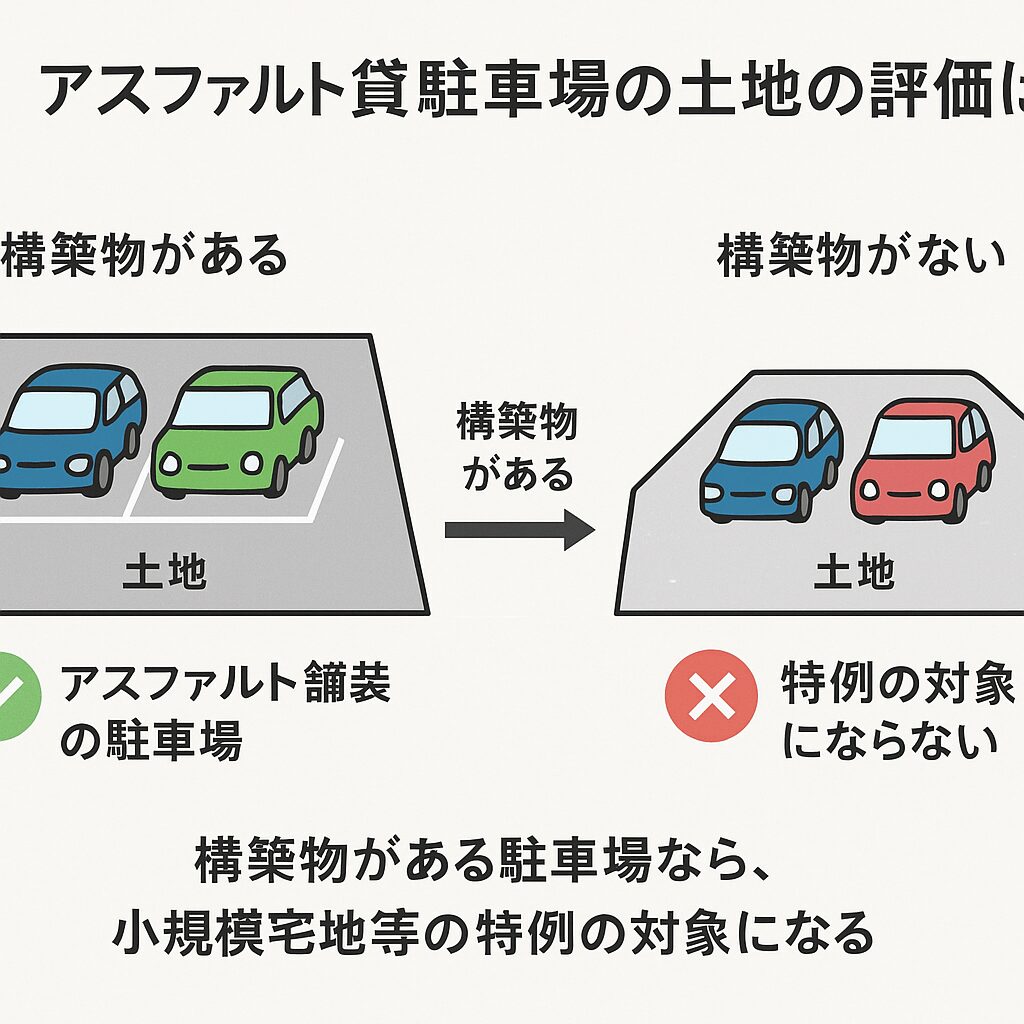

アスファルト貸駐車場の土地の評価は?

小規模宅地等の特例(不動産貸付用)とは?

アパートや賃貸マンションの敷地だけでなく、貸駐車場や自転車置き場の土地も、条件を満たせば「不動産貸付用宅地等」として、小規模宅地等の特例を使える場合があります。

注意するポイント

貸駐車場でも、アスファルト舗装や機械式駐車設備など、明確な構築物があることが必要です。

✅ 例:

- アスファルトで舗装された駐車場

- 機械式立体駐車場

❌ 一方で、

ただロープや線を引いただけの青空駐車場は、構築物がないため、特例の対象になりません。

まとめ

- アスファルト舗装など構築物がある駐車場なら、特例対象になりうる。

- 構築物がない青空駐車場は、特例対象にならない。

- 特例の適用を受けるには、現地の状況をきちんと確認することが大切です!

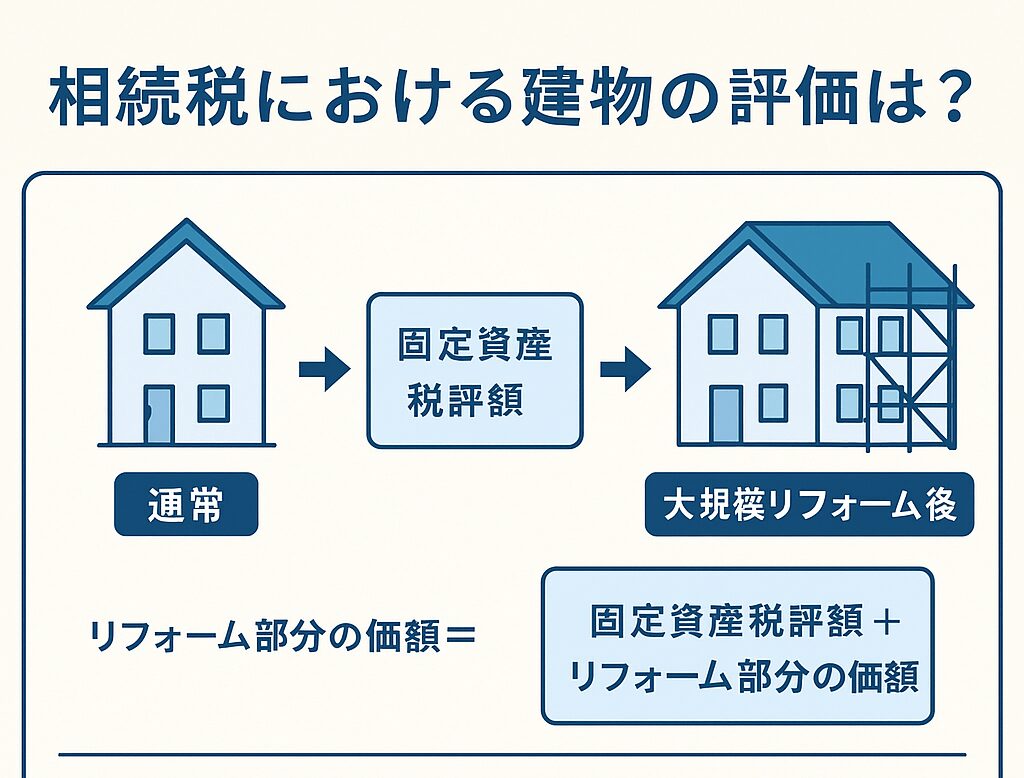

相続税における建物の評価は?

~固定資産税評価額と同じだけど、大規模リフォームには注意~

基本ルール

相続税を計算するときの建物の評価は、固定資産税評価額と同じ金額で行います。

固定資産税評価額 × 1.0= 相続税の建物評価額

土地の評価に比べると、建物の評価はシンプルです。

固定資産税評価額は、毎年市町村から届く「固定資産税の納税通知書」に書かれています。

注意すべきポイント

相続の直前に、次のようなことがあった場合は要注意です。

✅ 建物を増築した

✅ 建物を大規模にリフォームした

このような場合、実際には建物の価値が上がっていますが、固定資産税評価額は3年ごとに見直されるため、すぐには反映されません。

つまり、古いままの固定資産税評価額で申告してしまうと、本来より低い金額で申告してしまうリスクがあります。

正しい申告方法

リフォームや増築をした場合は、リフォームした部分の価値を加えて申告する必要があります。

リフォーム部分の評価額は、次の計算式で求めます。

リフォーム部分の評価額=(リフォーム費用−(リフォーム費用×90%×経過年数/耐用年数))×70%

現状維持の修繕工事について

たとえば、

- 壊れた屋根の補修

- 給排水設備の修理

など、建物の価値を高めるのではなく、もとの状態を維持するための修繕については、リフォームの加算対象にはなりません。

まとめ

- 建物の相続税評価は、基本的に固定資産税評価額と同じ。

- ただし、大規模リフォームや増築をした場合は、別途加算が必要。

- 間違えた申告にならないよう、リフォーム状況をよく確認しましょう!

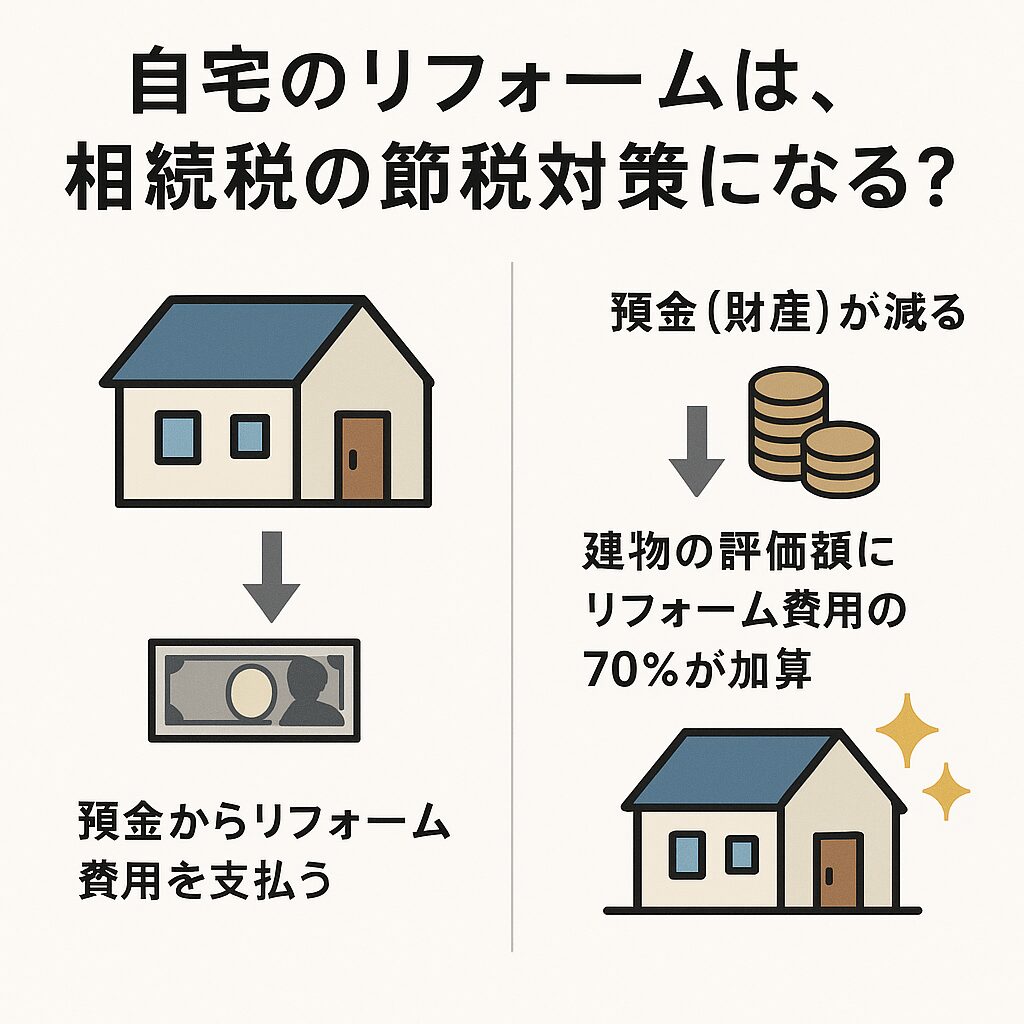

自宅のリフォームは、相続税の節税対策になる?

リフォームで節税できる仕組み

自宅のリフォーム費用を預金から支払うと、その分だけ手元の預金(相続財産)が減ることになります。

相続税では、亡くなったときに持っている財産の総額に対して課税されるため、預金が減れば、将来の相続財産の額も減ることになります。

リフォーム後の建物評価は?

リフォームしたことで建物の価値は上がりますが、相続税では次のように評価されます。

リフォーム費用から「減価償却相当分」を差し引いた額の70%を建物の評価額に加算

つまり、リフォーム費用全額が建物評価にそのまま上乗せされるわけではなく、実際には7割程度しか反映されません。

ポイントまとめ

✅ 預金を使ってリフォームを行うと、預金(財産)が減る

✅ 建物評価額に上乗せされるのはリフォーム費用の約7割

✅ そのため、リフォームは相続税の節税対策になるといえます

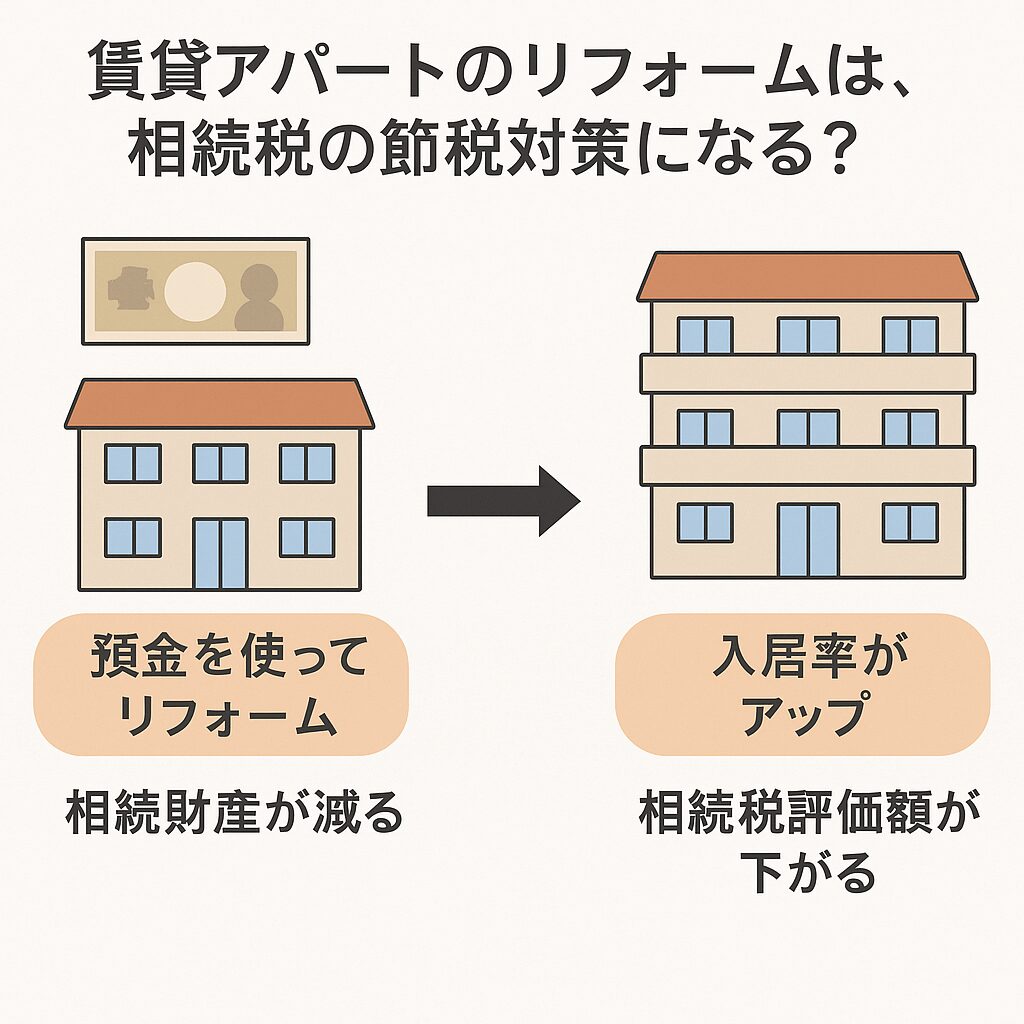

賃貸アパートのリフォームは、相続税の節税対策になる?

賃貸アパートと相続税評価の関係

アパートや賃貸マンションを相続する場合、入居率が高いほど、土地や建物の相続税評価額が低くなり、相続税が安くなります。

また、築年数が経つと、修繕費用がかさんでくることも想定されます。

リフォームによる節税効果

このような場合、相続財産となる預金を使ってリフォームを行うことで、

- 預金(財産)が減る → 相続財産全体が減る

- 建物の魅力が高まり、入居率が上がる → 土地・建物の相続税評価額がさらに下がる

ポイントまとめ

✅ 預金を使ってリフォームすれば、相続財産が減る

✅ リフォームにより入居率が上がれば、土地・建物の評価額も下がる

✅ その結果、相続税の節税対策になるといえます

人に貸している建物は、自分で住んでいるより評価額が下がる?

建物の評価の基本ルール

相続税で建物を評価するときは、固定資産税評価額と同じ金額を使います。

ただし、

アパートや賃貸マンションなど、人に貸している建物は、自分で住んでいる場合よりも相続税評価額が減額される仕組みになっています。

固定資産税と相続税の違い

固定資産税では、

自分で使っているか人に貸しているかで評価額に違いはありません。

しかし相続税では、建物を貸していると借家権が発生し、所有権に制限があると考えるため、評価額が下がるのです。

減額の考え方

貸家の相続税評価額は、次の計算式で求めます。

貸家の相続税評価額=自用家屋の固定資産税評価額-(自用家屋の固定資産税評価額×借地権割合×借家権割合×賃貸割合)

- 借家権割合は全国一律で30%と決まっています。

- 賃貸割合とは、一棟アパート・マンションなどで貸している部屋の床面積の割合を指します。

まとめ

- 人に貸している建物は、相続税評価額が減り、相続税が軽くなる可能性がある。

- 固定資産税と相続税では、建物の評価の考え方が違うので注意が必要です!

名義が親族でも注意!「名義預金」は相続税の対象になります

名義預金とは?

相続税がかかる財産の中で、特に預貯金はよく問題になります。

その中でも注意が必要なのが、「名義預金」です。

名義預金とは、通帳の名義は親族でも、実際には亡くなった人(被相続人)が資金を出していた預金のことをいいます。

この場合、預金の名義に関係なく、被相続人の財産とみなされ、相続税の対象になります。

名義預金かどうかを判断するポイント

名義預金にあたるかどうかは、次のような点で判断されます。

- 預けられているお金を誰が出したのか

- 通帳や印鑑を誰が管理していたのか

- 預金を引き出していた場合、誰が使っていたのか

これらを総合的に見て、実質的に被相続人が管理・利用していたと判断されると、名義預金となります。

具体例

名義預金に該当しやすいケースには、次のようなものがあります。

✅ 親が子どものために、子どもの名義で作った定期預金

✅ 専業主婦の妻が、夫の収入からもらったお金を自分名義で「へそくり」していた口座

✅ 祖父母が孫のために、孫名義で積み立てていた預金

これらはいずれも、「誰が資金を出したか」「誰が管理していたか」がポイントになります。

税務調査ではここを見られます

税務調査では、被相続人本人名義の預金だけでなく、相続人や孫など親族名義の預金口座も調べられます。

そのため、「名義が違うから安心」とは限らないことに注意が必要です。

まとめ

- 名義預金は、名義に関係なく相続税の対象になる。

- 判断ポイントは「誰が資金を出したか」「誰が管理・利用していたか」。

- 相続対策をするなら、名義だけでなく実態の管理状況にも気をつけましょう!

妻名義の預金でも「名義預金」とされることがあります

~相続時に誤解されやすいポイントと正しい理解~

夫が亡くなったとき、妻名義の預金が問題になることも

相続の際、一見すると「妻名義の預金」でも、実際には夫が稼いだお金を妻名義で預けていただけというケースは少なくありません。

このような預金は、税務上「名義預金(めいぎよきん)」とされ、夫の相続財産として相続税の対象になる可能性があります。

【よくある誤解】

以下のような考え方は、税務上は通用しません。

- 「通帳が自分の名前だから、自分の財産だと思っていた」

- 「夫婦で協力して築いた財産だから、自分名義分は当然自分のもの」

- 「夫が生前にくれたものだと思っていた(贈与のつもり)」

- 「生活費の余りをコツコツためた“へそくり”だから自分のもの」

【正しい理解】

税務上では、“名義”ではなく“実態”で判断されます。

✅ 実際に誰が稼いだお金を預けたのか

✅ 通帳や印鑑の管理者は誰だったのか

✅ 預金の出し入れをしていたのは誰か

などが重要な判断材料になります。

さらに、

✅ 贈与されたと主張する場合は、贈与契約書などの証拠が必要です。

また、財産が本当に妻自身のものであるかどうかは、次のような点が判断材料になります。

- 実家からの相続や贈与でもらった財産かどうか

- 結婚前に働いて得た財産かどうか

- 生前に正式な手続きを経て夫から贈与された財産かどうか

【重要】税務調査で「仮装・隠蔽」とされると…

もし税務署に、妻が名義預金を「隠していた」と判断されると、最悪の場合…

✅ 配偶者の税額軽減(1億6,000万円まで、または、配偶者の法定相続分まで相続税が非課税になる特例)

➡ 適用が認められなくなる可能性もあります。

つまり、正しくない認識が重いペナルティにつながることも。

【対策のポイント】

- 夫婦それぞれの財産を明確に区分し、通帳や管理を分けておくことが大切です。

- 生前に資金を移す場合は、贈与契約書や証拠書類をしっかり残しておくようにしましょう。

まとめ

- 妻名義の預金でも「名義預金」として相続税の対象になることがあります。

- 「名義預金」は、税務調査でもよく指摘されるリスク項目。

- 財産形成の経緯や、お金の管理状況を普段から整理しておくことが大切です。

- 配偶者の税額軽減を失わないためにも、普段からの財産管理と意識が大切です。

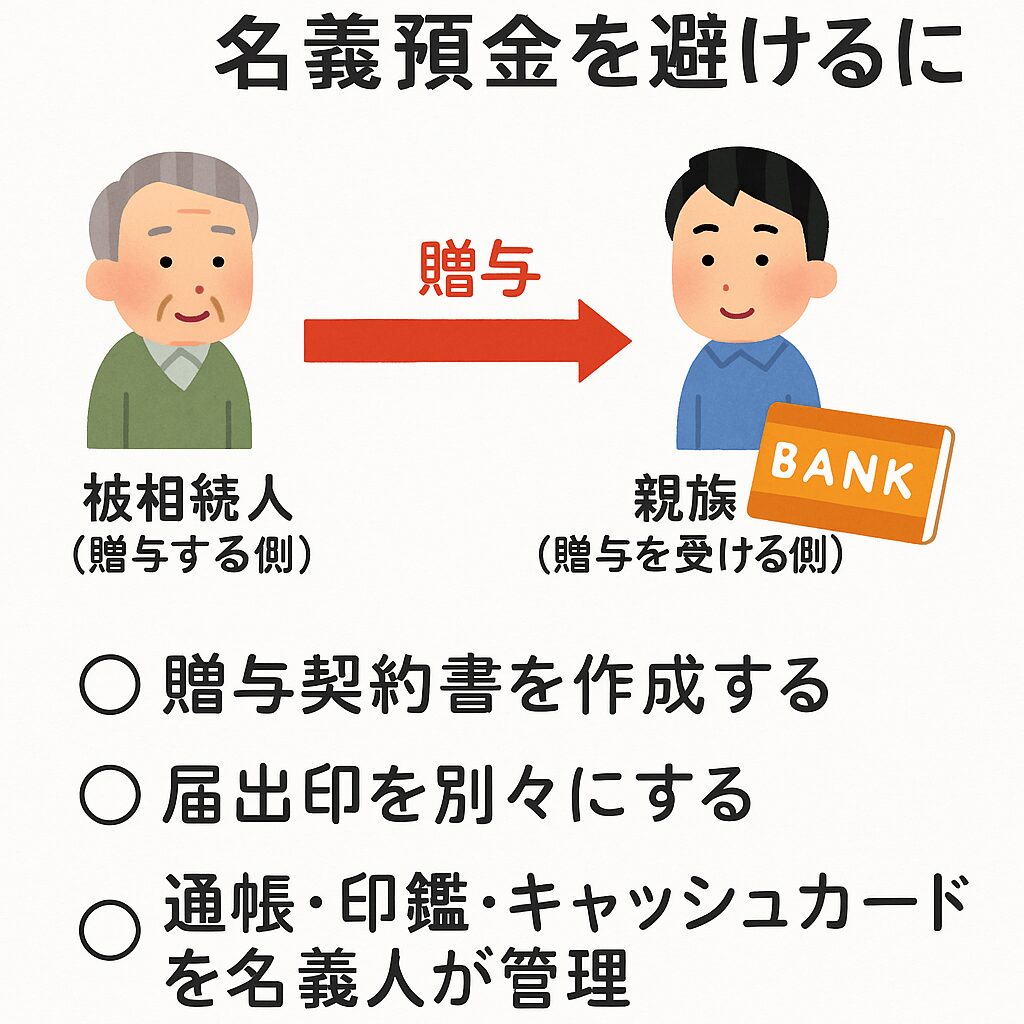

名義預金を避けるには?

~生前贈与を上手に活用しましょう~

名義預金と認定されないために

税務署から「名義預金」と指摘されないためには、生前にきちんと贈与を行うことが大切です。

やり方はシンプルです。

- 被相続人(贈与する側)が親族にお金を贈与する

- 贈与を受けた親族の自分名義の口座に預ける

これにより、贈与された財産は被相続人の財産とは別扱いになります。

贈与税のポイント

贈与には年間110万円まで非課税枠(暦年課税制度)があります。

この範囲内であれば、贈与税の申告も不要です。

さらに確実にするために

いくら「これは生前贈与だ」と主張しても、証拠がなければ税務署に否認される可能性もあります。

そのため、実務では次のような対応をおすすめします。

✅ 贈与契約書を作成する

(「誰が誰に、いくら贈与したか」を明確に記録)

✅ 被相続人と親族で銀行届出印を別々にする

(通帳や印鑑を共有しない)

✅ 通帳・届出印・キャッシュカードは名義人自身が管理する

(実際に名義人が自由にお金を引き出せる状態にしておく)

これらをきちんと整えておくことで、名義預金とみなされるリスクを大きく減らせます!

まとめ

- 名義預金を防ぐには、生前贈与が有効

- 贈与契約書を作成し、通帳・印鑑は名義人本人が管理

- 名義人が自由に使える状態をつくることが大切です

死亡保険金や死亡退職金も相続税の対象になる?

~「みなし相続財産」とは~

民法上の考え方

法律(民法)では、亡くなった人(被相続人)が持っていた財産だけが相続の対象になります。

つまり、

- 死亡保険金

- 死亡退職金

のように、亡くなった後に相続人が新たに受け取るお金は、被相続人の財産には含まれません。

そのため、遺産分割協議の対象にもなりません。

相続税上の考え方

しかし、相続税では少し違います。

死亡保険金や死亡退職金は、亡くなったことをきっかけに受け取る財産であり、実質的には被相続人の財産に近い性質があると考えられています。

そのため、「みなし相続財産」という特別な位置づけで、相続税の課税対象とされるのです。

具体的には?

✅ 死亡保険金

- 亡くなった人が契約者・被保険者であり

- かつ保険料を自分で払っていた場合、

→ 相続税の対象になります。

✅ 死亡退職金

- 亡くなった人が受け取るはずだった退職金を、遺族が受け取った場合、

→ 相続税の対象になります。

ポイントまとめ

✅ 民法上は「相続財産ではない」

✅ 相続税上は「みなし相続財産」として課税対象

✅ 死亡保険金・死亡退職金が対象になることに注意!

死亡保険金・死亡退職金には非課税枠があります!

~「みなし相続財産」の特別な扱い~

死亡保険金・死亡退職金の非課税限度額

「みなし相続財産」のうち、

- 死亡保険金

- 死亡退職金

については、それぞれ別に、法定相続人1人あたり500万円の非課税限度額が設けられています。

非課税限度額の計算方法に注意

法定相続人の数を数えるときには、次の点に注意が必要です。

✅ 相続放棄した人も含めて数える

→ 放棄がなかったものと考えて、人数に入れます。

✅ 養子の数に制限がある

実子がいる場合 → 養子は1人までカウント

実子がいない場合 → 養子は2人までカウント

✅ 内縁の配偶者は含まれない

→ 戸籍上の配偶者だけが対象です。

具体例

たとえば、

法定相続人が

- 妻

- 子ども2人

の計3人いる場合、

500万円×3人=1,500万円

つまり、死亡保険金から1,500万円を差し引いた金額だけが、相続税の対象となる相続財産になります。

相続税の節税にもつながる!

この仕組みを利用して、預貯金の一部を生命保険にあらかじめシフトしておくことで、相続税の負担を軽くする節税対策にもなります!

まとめ

- 死亡保険金・死亡退職金には、法定相続人1人あたり500万円の非課税枠がある。

- 相続放棄者も人数にカウント、養子は制限あり。

- 内縁関係はカウントされないので注意!

- 生命保険の活用で節税対策もできる。

死亡保険金にかかる税金は、誰が払ったか・誰が受け取ったかで変わります!

基本の考え方

死亡保険金にかかる税金は、

- 誰に保険をかけたか(被保険者)

- 誰が保険料を払ったか(保険契約者)

- 誰が保険金を受け取るか(受取人)

によって、相続税・所得税・贈与税のいずれかがかかる仕組みになっています。

ケース別まとめ

✅ 【相続税がかかるケース】

- 保険契約者と被保険者が亡くなった人(被相続人)

- 保険金受取人は指定された人または法定相続人

→ この場合、死亡保険金は「みなし相続財産」として相続税の対象になります。

→ さらに、受取人が法定相続人であれば、1人あたり500万円の非課税枠が使えます。

✅ 【所得税がかかるケース】

- 被保険者は亡くなった人(被相続人)

- 保険契約者と保険金受取人は別の家族(同一人物)

→ 自分で保険料を負担して自分が保険金を受け取るため、所得税がかかります(「一時所得」として課税)。

✅ 【贈与税がかかるケース】

- 被保険者は亡くなった人(被相続人)

- 保険契約者と保険金受取人が別々の家族

→ 他人が支払った保険料により保険金を受け取るため、贈与税がかかります。

申告・納税について

相続税・所得税・贈与税のいずれにしても、それぞれ定められた期限内に申告し、必要な場合は税金を支払う必要があります。

まとめ

- 死亡保険金は、保険料の負担者・受取人の関係によって税金の種類が変わる。

- 相続税、所得税、贈与税、それぞれ申告と納税が必要。

- 契約の内容をよく確認しておきましょう!

保険契約は「契約者」と「保険料の負担者」に注意が必要です

~相続税の対象となるかどうかは、名義ではなく実態で決まります~

保険金は「被保険者が亡くなったとき」に支払われます

生命保険の基本的な仕組みとして、被保険者(保険の対象となっている人)が亡くなったときに、あらかじめ指定された受取人が保険金を受け取ることになります。

子どもが被保険者で、父が亡くなった場合はどうなる?

たとえば、子どもが被保険者となっている保険について、父が亡くなったとしても保険金は支払われません。

➡ なぜなら、「保険の対象」である子どもは生存しているからです。

それでも相続税の対象になるケースがある?

問題は、その保険の契約者が父だった場合です。

契約者である父が亡くなっても、保険金は出ませんが、その契約には解約返戻金(かいやくへんれいきん)というお金の戻りがあります。

✅ この解約返戻金相当額は、 父の“資産”として評価され、相続税の課税対象になるのが原則です。

相続税では「誰が保険料を払っていたか」が重要!

相続税の判断においては、保険契約の名義(契約者の名前)よりも、実際に誰が保険料を支払っていたかが重要です。

たとえば…

- 契約者が子どもでも、

- 実際の保険料を父が支払っていた場合、

➡ その保険契約は父の財産の一部とみなされます。

この場合、保険契約にかかる解約返戻金の金額を相続財産に加えて申告する必要があります。

まとめ

- 生命保険は「被保険者が亡くなったとき」に保険金が支払われる。

- 被保険者が子どもで、契約者が父の場合、父の死亡では保険金は支払われない。

- しかし「解約返戻金」がある場合は、父の相続財産として課税対象となる。

- 税務上は、契約名義ではなく、保険料を実際に誰が払っていたかがポイント!

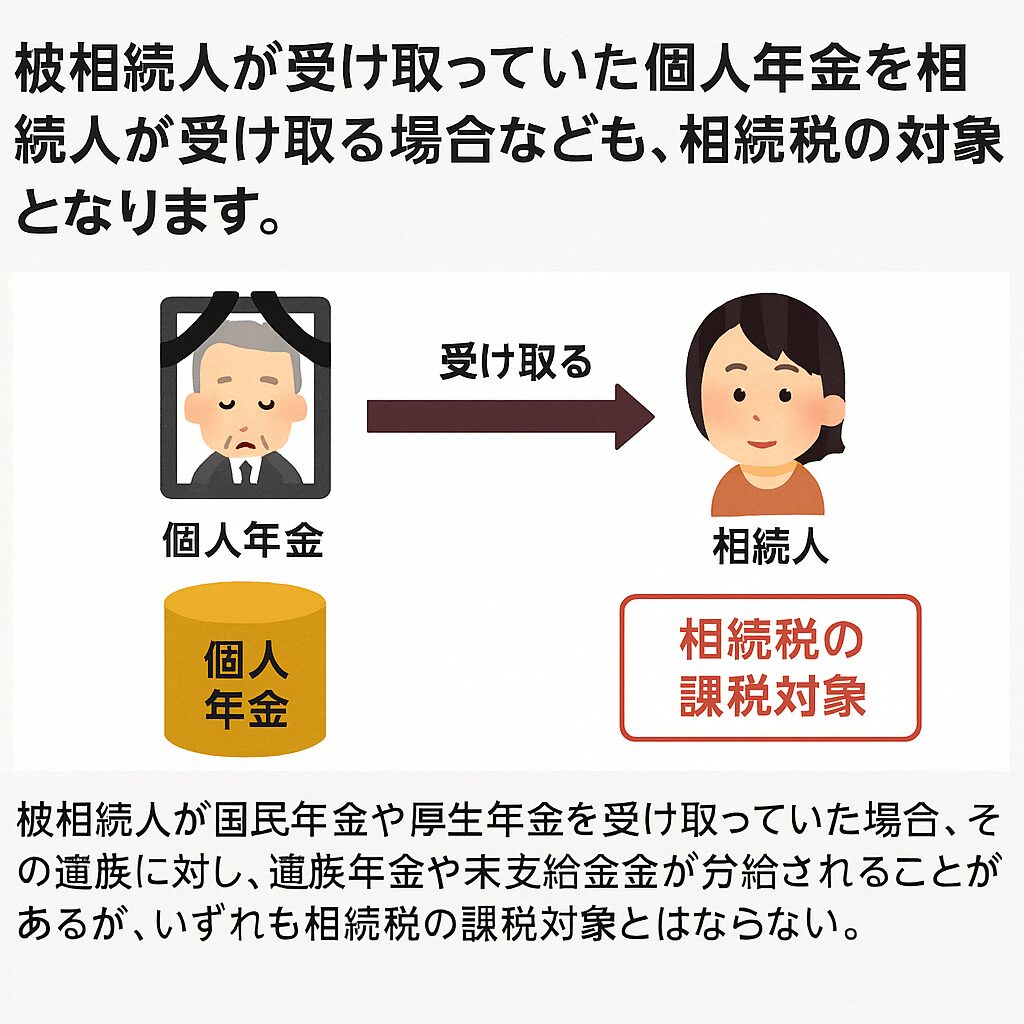

個人年金と遺族年金では、相続税の扱いが違います!

個人年金を受け取る場合

亡くなった方(被相続人)が生前に受け取っていた個人年金について、その後、相続人が代わりに受け取る場合は、相続税の課税対象となります。

つまり、個人年金の受取権も財産のひとつとみなされ、相続税がかかるのです。

国民年金・厚生年金の場合

一方で、被相続人が受け取っていた

- 国民年金

- 厚生年金

については、亡くなった後に

- 遺族年金(遺族基礎年金・遺族厚生年金など)

- 未支給年金

として遺族が受け取ることがあります。

この場合、これらの年金は相続税の課税対象にはなりません。

国民年金や厚生年金は、法律上、遺族自身の権利として新たに支給されるものであり、亡くなった方の財産とはみなされないためです。

まとめ

- 個人年金を受け継いだ場合は、相続税がかかる。

- 遺族年金や未支給年金は、相続税の対象外。

- どの年金に該当するかをよく確認することが大切です!

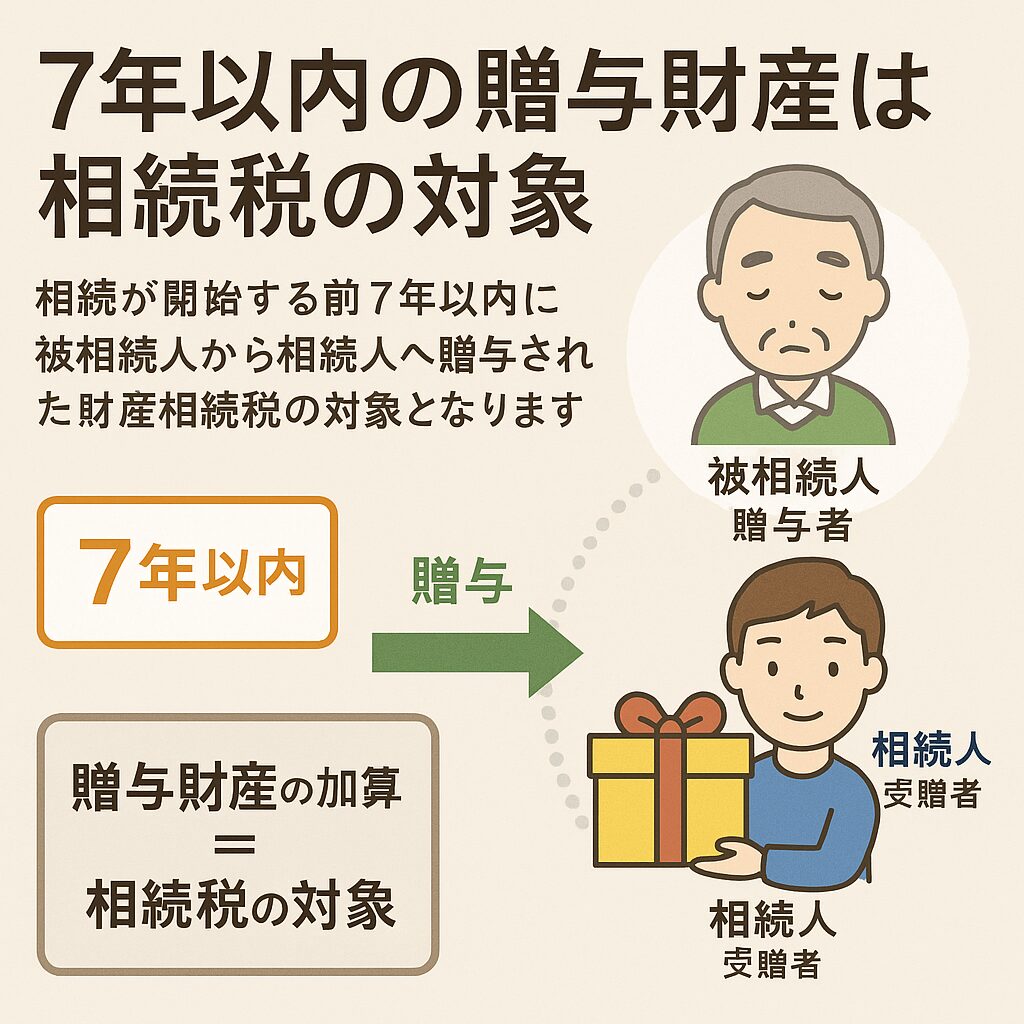

相続開始前7年以内の贈与は、相続税の対象になる?

そもそも「贈与」とは?

贈与とは、自分の財産を無償で他人にあげる契約のことです。

一度贈与すると、財産の所有権は贈与を受けた人(受贈者)に移り、普通はその後、贈与者が亡くなっても相続財産には含まれません。

でも、相続の直前の贈与には注意!

もし相続が始まる直前にたくさん贈与をしていたら、本来かかるはずだった相続税を減らせてしまうことになります。

これを防ぐために設けられているのが、「贈与財産の加算」というルールです。

贈与財産の加算とは?

✅ 相続開始前7年以内(※以前は3年以内でしたが、令和6年以降は段階的に7年へ延長)に

✅ 被相続人(亡くなった人)から相続人(推定相続人)へ贈与された財産は、

✅ 相続税の対象になります。

つまり、7年以内に贈与された分は、亡くなった時点の相続財産に足し戻して相続税を計算します。

対象になるのは誰への贈与?

- 推定相続人(配偶者・子どもなど)への贈与 → 加算対象

- 孫や子の配偶者など、推定相続人以外への贈与 → 原則、加算対象外

※ただし、推定相続人以外の人が遺言で財産をもらった(遺贈された)場合は、その人も相続人と同じ扱いになり、加算の対象となります。

贈与税を払っている場合はどうなる?

もし、贈与されたときにすでに贈与税を払っていた場合は、その贈与税の金額を相続税の計算で差し引くことができます。

まとめ

- 相続開始前7年以内の贈与は、相続税の対象になる!

- 対象は原則、推定相続人への贈与。

- 遺贈を受けた人も対象になることがある。

- すでに支払った贈与税は相続税の計算で控除できる。

なぜ亡くなった人の配偶者は、ほとんど相続税を払わなくて済むの?

配偶者には「税額軽減」という特別ルールがあるからです!

亡くなった方(被相続人)の配偶者には、「配偶者の税額軽減」という特別な制度が認められています。

この制度により、配偶者が相続した財産については、次のどちらか多い金額まで相続税がかからない(非課税)ことになっています。

非課税となる範囲

✅ 1億6,000万円まで

✅ または、配偶者の法定相続分まで

つまり、配偶者が受け取る遺産が

- 1億6,000万円以下

- もしくは、自分の法定相続分以下

であれば、相続税はかからないという仕組みです。

実際の申告では…

実際の相続税申告では、配偶者が受け取る財産がこの基準内に収まるケースが多いため、配偶者が相続税を支払わなくて済むことがほとんどです。

注意点

法律上の婚姻関係がある配偶者だけが対象です。

(内縁の配偶者は対象になりません)

まとめ

- 配偶者には「1億6,000万円」または「法定相続分」まで非課税の特例がある!

- そのため、多くの場合、配偶者は相続税を支払わずに済みます。

- ただし、内縁関係ではこの特例は使えません。

なぜ二次相続では、相続税の負担が大きくなるの?

相続には「一次相続」と「二次相続」があります

- 一次相続:たとえば夫が亡くなり、妻が相続人になるケース

- 二次相続:その後、残った妻も亡くなり、子どもたちが相続人になるケース

一次相続では配偶者に特別な優遇がある!

一次相続では、配偶者が相続人になるため、「配偶者の税額軽減」という特別な制度が使えます。

この制度のおかげで、

- 1億6,000万円まで

- または配偶者の法定相続分まで

であれば、相続税がかからない仕組みになっています。

そのため、一次相続では相続税の負担が非常に小さくなることが多いのです。

しかし、二次相続では…

二次相続では、配偶者がすでに亡くなっているため、次の問題が生じます。

✅ 相続人の数が減る

→ 基礎控除の金額が減り、相続税が増えやすくなります。

✅ 配偶者の税額軽減が使えない

→ すべての財産に対して、しっかり相続税がかかります。

✅ 相続税の税率が上がることも

→ 一度に多額の財産を相続するため、高い税率が適用される可能性があります。

注意すべきポイント

一次相続で、「配偶者がたくさん財産を相続して税金を減らす」という考え方だけで遺産分割すると、

二次相続のときに

- 相続財産が多くなり

- 高い相続税率がかかり

- トータルでみると、かえって損するケースもあります。

そのため、一次相続と二次相続をセットで考えて、遺産分割を工夫することが大切です。

まとめ

- 一次相続は配偶者の税額軽減で相続税が軽くなる。

- 二次相続では相続人が減り、優遇もなくなり、相続税が重くなりやすい。

- 一次相続の時点で、二次相続を見据えた遺産分割を考えることが重要です!

二次相続まで考えるなら、一次相続ではどんな点に注意すればいい?

二次相続(配偶者が亡くなったときの相続)まで見据えるなら、一次相続(最初の相続)では、次のような点に注意することが大切です。

配偶者が相続する財産を減らすこと

配偶者がすでに十分な財産を持っている場合、一次相続では子どもに多めに財産を渡す方が、二次相続時の相続税を抑えられるケースが多いです。

✅ ポイント

配偶者に偏って多く財産を相続させると、 二次相続のときに多額の相続税がかかりやすくなります。

財産の種類を選んで相続させること

誰がどの財産を受け取るかも重要です。

✅ 配偶者には…

換金しやすい現金や預金を相続させるとよい

→ 二次相続で子どもたちが納税資金に困りにくくなります。

✅ 子どもには…

アパートや賃貸マンションなどの収益不動産を相続させるとよい

→ 家賃収入で納税資金を準備できるうえ、相続税を減らすことができます。

配偶者が受け取った財産の活用方法

一次相続で配偶者が受け取った現金などは、生命保険に変えておくのも効果的です。

✅ ポイント

- 契約者・被保険者は配偶者、受取人は子どもに設定

- 配偶者が亡くなったときに保険金が支払われ、子どもが納税資金として使える

- 保険金は相続税の課税対象ですが、法定相続人1人あたり500万円の非課税枠があるので有利です。

相次相続控除の活用

相続が続くと相続税の負担が重くなりがちですが、一次相続と二次相続が10年以内に起きた場合は、「相次相続控除」という制度が使えます。

✅ ポイント

一次相続で支払った相続税の一部を、二次相続の相続税から控除できる制度です。

相続が短期間に続いた場合の負担を軽くできるので、覚えておくと安心です。

まとめ

- 配偶者に財産を集めすぎない工夫を。

- 財産の種類を考えて分ける。

- 生命保険の活用で納税資金を確保。

相続が10年以内に続いた場合、前回払った相続税の一部を差し引けます!

相次相続控除とは?

短期間に続けて相続が起きると、同じ財産に対して何度も相続税を支払うことになり、相続人の負担が大きくなることがあります。

これを軽減するために設けられたのが、「相次相続控除」という制度です。

相次相続控除を受けられる条件

次の3つの要件すべてを満たす必要があります。

✅ 被相続人の相続人であること

✅ 今回の相続が始まる前10年以内に、亡くなった方(被相続人)が以前の相続で財産を受け取っていること

✅ その以前の相続において、亡くなった方(被相続人)に対して相続税が課税されていたこと

控除できる金額のイメージ

控除できる金額は、簡単にいうと、亡くなった方(被相続人)が前回の相続で支払った相続税の金額を基準に1年につき10%ずつ減らした額を、今回の相続税から差し引きます。

相続人が複数いる場合の取り扱い

二次相続で相続人が複数いる場合、誰がどれだけ相次相続控除を使うかは、相続人同士の話し合いで自由に決められるわけではありません。

控除できる金額は、各相続人が取得した財産の割合に応じて自動的に按分(分けられる)仕組みになっています。

まとめ

- 相続が10年以内に続いた場合、前回払った相続税の一部を差し引ける。

- 要件は「相続人であること」「10年以内の相続で財産取得」「前回相続で相続税課税」。

- 控除額は、1年ごとに10%ずつ減っていくので注意!

相続人が多いと、相続税の控除や非課税枠が増える!

相続税には、さまざまな「控除」や「非課税枠」があります

相続税を計算するときには、次のような制度があります。

✅ 基礎控除額

法定相続人1人あたり 600万円 が加算されます。

✅ 死亡退職金の非課税限度額

✅ 死亡保険金の非課税限度額

それぞれ、法定相続人1人あたり500万円が非課税となります。

つまり…

法定相続人の人数が多いほど、

- 基礎控除が大きくなる

- 死亡退職金・死亡保険金の非課税枠も大きくなる

ため、相続税の負担を減らすことができるというわけです!

以前は「孫を養子にする」対策がよく使われていた

こうした制度を活用するために、かつては相続税対策として、多くの孫を養子にする方法が広く行われていました。

しかし、現在は制限があります

税法上、養子を法定相続人に数える場合には、次のルールがあります。

✅ 普通養子縁組の場合

- 実子(実の子)がいる場合 → 養子は 1人 までカウント

- 実子がいない場合 → 養子は 2人 までカウント

※これ以上養子縁組をしても、相続税の計算上、人数には含まれません。

養子縁組の種類と相続税の扱い

養子縁組には2種類あります。

- 普通養子縁組:実の親との親子関係はそのまま残し、養親との親子関係も持つ

- 特別養子縁組:実の親との親子関係を完全に切り、養親とのみ親子関係を持つ

このうち、普通養子の場合は、養子が相続したときに相続税が2割加算されます。

(ただし、実父母の相続では普通の相続人と同じ扱いです)

まとめ

- 相続人が多いと、控除や非課税枠が増えて有利!

- ただし、養子縁組を使った相続人増加には人数制限がある。

- 養子の場合、相続税が2割加算されることにも注意!

相続税の「2割加算」とは?

~孫養子や血縁が遠い相続人は注意~

2割加算とは?

相続税では、一定の相続人について、通常計算した相続税額に2割(20%)を上乗せして納税するルールがあります。

これを「相続税の2割加算」といいます。

2割加算の対象になる人

次のような人が対象です。

✅ 配偶者でもなく、一親等の血族でもない相続人

- 兄弟姉妹

- 甥・姪

- 孫(養子縁組した場合)など

※ただし、代襲相続で相続人になった孫は対象外です。

なぜ2割加算されるの?

亡くなった方(被相続人)から見て、血縁関係が遠い人が遺産を相続するときは、本来、想定されていなかった「棚ぼた」のような意味合いもあるため、税負担を重くする趣旨で2割加算のルールが設けられています。

孫養子の場合は特に注意!

たとえば、通常は

- 子どもが相続 → 相続税を支払う

- その後、子どもが亡くなったときに孫が相続 → また相続税を支払う

という流れになります。

しかし、孫を養子にして直接相続させると、一世代分の相続税を飛ばしてしまうことができます。

これを防ぐため、孫養子が相続人になる場合は相続税を2割加算するルールが設けられています。

代襲相続の場合は加算されない

一方、親(子ども)が親より先に亡くなって、孫が代わりに相続人となった(代襲相続)場合は、本来の相続の流れに沿ったものと考えられるため、2割加算はされません。

まとめ

- 配偶者や一親等の血族以外の相続人には、相続税が2割加算される。

- 孫養子が相続する場合も、原則2割加算。

- 代襲相続で孫が相続する場合には2割加算されない。

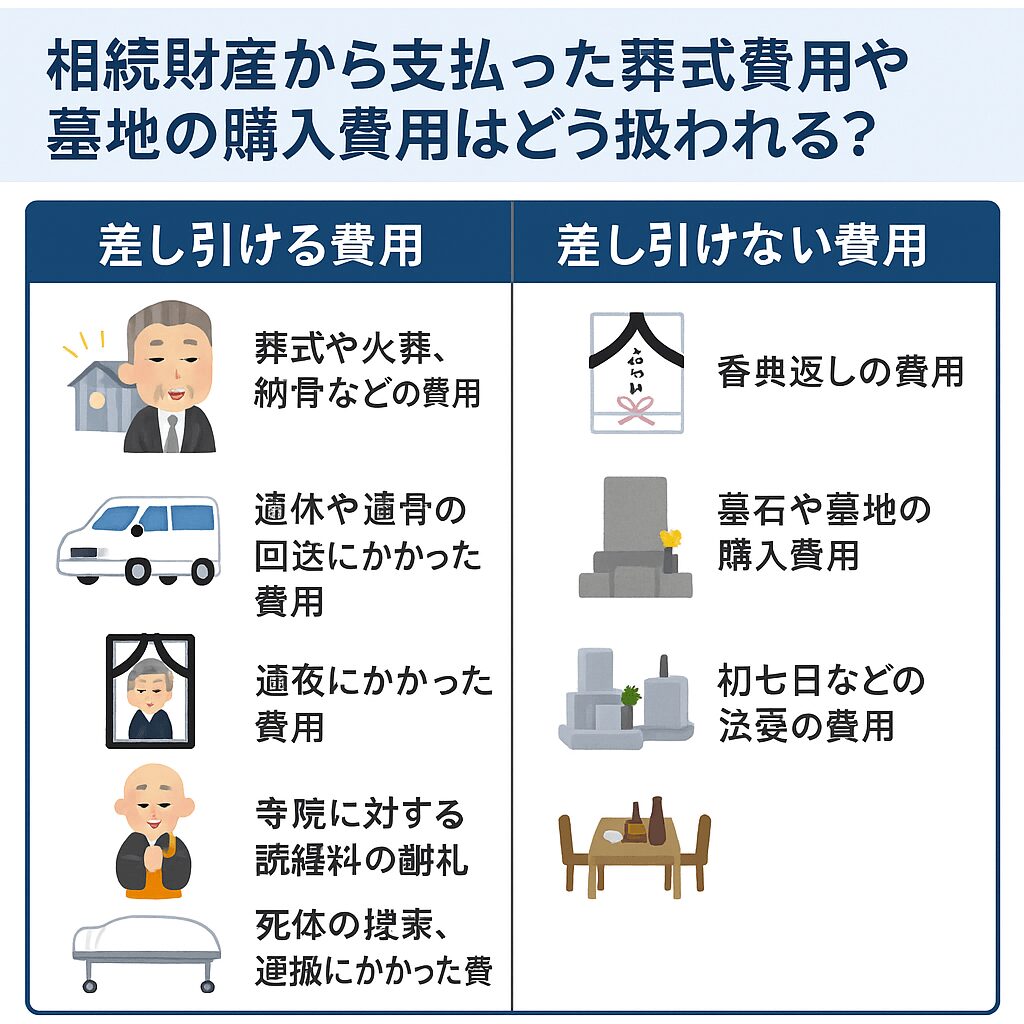

相続財産から支払った葬式費用や墓地の購入費用はどう扱われる?

葬式費用について

本来、葬式にかかる費用は、亡くなった方(被相続人)の遺族が負担するものであり、被相続人本人の借金(債務)とは考えられていません。

しかし、人が亡くなったことに直接関係する費用については、相続税の計算上、相続財産から差し引くことができます。

相続財産から差し引ける葬式費用

次のような費用は、相続財産から控除することが認められています。

✅ 葬式や葬送のためにかかった費用

火葬・埋葬・納骨などにかかった費用

仮葬式・本葬式を両方行った場合は、それぞれの費用

✅ 遺体や遺骨の移送費用

病院から自宅、斎場への搬送費など

✅ 通夜など、葬式の前後に必要な費用

お通夜にかかった費用など、葬儀に不可欠なもの

✅ 僧侶へのお礼(読経料・戒名料など)

相続財産から差し引けない費用

次のような費用は、相続税の計算上、控除できません。

❌ 香典返しのための費用

❌ 墓石や墓地の購入費用、墓地の借り入れ費用

❌ 初七日や法要(四十九日、一周忌など)のための費用

ポイント

- 葬式そのものに直接かかった費用は差し引ける

- 葬式後の返礼やお墓関係の費用は差し引けない

この区別がとても大切です!

まとめ

- 葬式費用のうち、亡くなった直後に直接必要だった費用は相続財産から控除できる。

- 墓地購入費用や香典返しの費用などは控除できない。

- 正しく整理して申告することが大切です!

相続税は「申告しないと特例が使えない」こともあります!

~配偶者の税額軽減を例に解説~

相続税の基本ルール

相続税は、相続税を支払う必要がある場合に、税務署へ申告と納税を行うのが原則です。

申告することでゼロになる場合も!

中には、申告をすることによって特例が適用され、結果的に相続税がゼロになるケースもあります。

その代表例が、「配偶者の税額軽減」です。

配偶者の税額軽減とは?

配偶者が相続した財産について、

✅ 相続した財産が「1億6,000万円以内」

✅ もしくは、「配偶者の法定相続分以内」

であれば、相続税がかからない制度です。

特例を使うために必要な手続き

この「配偶者の税額軽減」を適用するためには、相続税の申告期限(原則、相続開始から10か月以内)までに、必ず次の手続きを行う必要があります。

✅ 申告書に「配偶者の税額軽減を適用する」旨を記載する

✅ 遺産分割協議を行い、配偶者が取得する財産を明らかにする

✅ 遺産分割協議書の写しなど、財産の分割内容がわかる書類を添付する

もし申告期限までに遺産分割がまとまらない場合は?

✅ 「申告期限後3年以内の分割見込書」を提出します。

この場合は一旦、配偶者が法定相続分どおりに財産を取得したものとして申告・納税します。

そして、申告期限から3年以内に遺産分割がまとまったら、

✅ 更正の請求を行い、

✅ 戸籍謄本、遺言書の写し、遺産分割協議書の写しなどを添付して、

✅ 正しく配偶者の取得財産を反映させます。

これにより、納めすぎた相続税が還付(返金)されることになります。

まとめ

- たとえ相続税がゼロになっても、特例を使うには申告が必要!

- 配偶者の税額軽減を使うには、遺産分割協議書などの添付が必須。

- 遺産分割が間に合わない場合は、見込書を提出して対応しましょう!

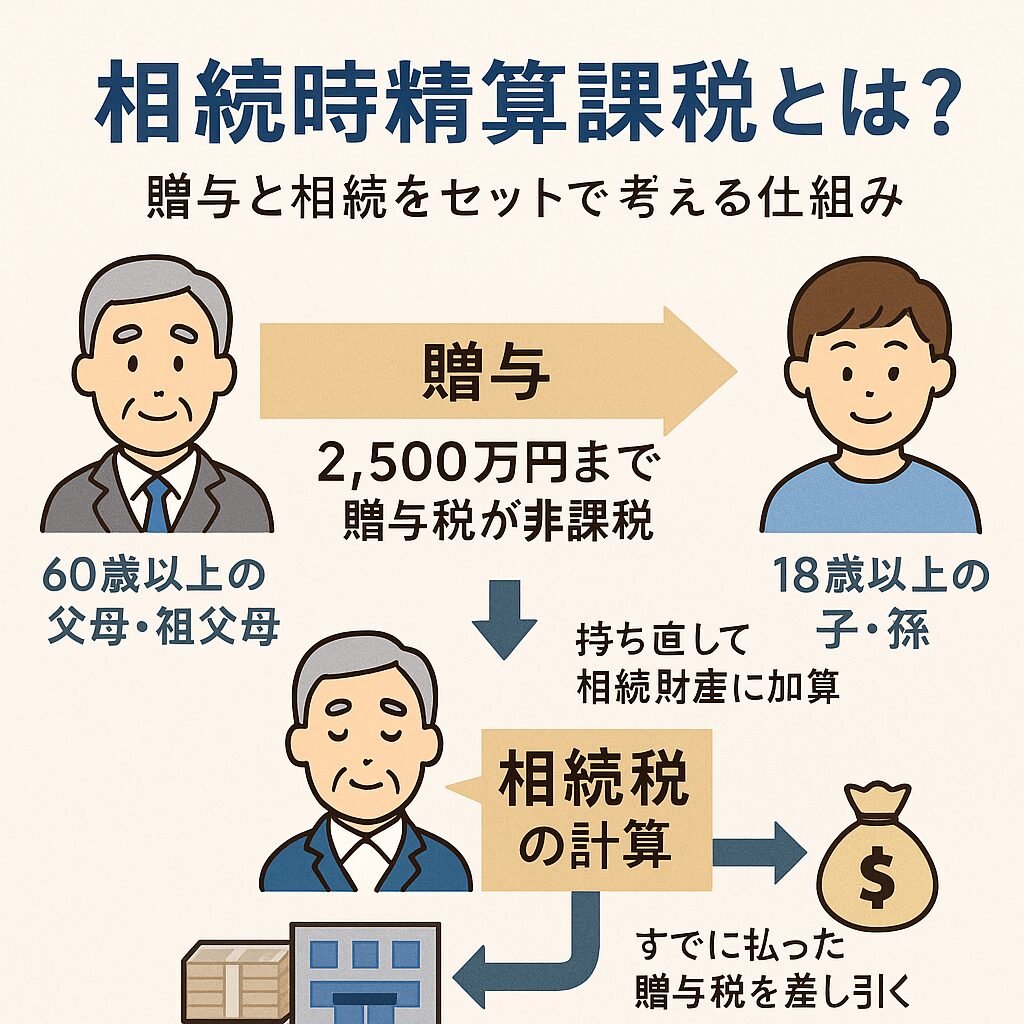

相続時精算課税とは?

~贈与と相続をセットで考える仕組み~

相続時精算課税とは?

60歳以上の父母や祖父母が、18歳以上の子や孫に贈与をする場合に使える特別な制度です。

✅ 2,500万円までの贈与は、贈与税がかかりません。

ただし注意!

この制度を使った場合、贈与された財産は、「もらった時点で完全に終わり」ではありません。

贈与を受けた後に、贈与者(親や祖父母)が亡くなると、そのときに贈与された財産を相続財産に持ち戻して、改めて相続税を計算し直すことになります。

相続時精算課税の流れ

- 生前に贈与 → 贈与税は2,500万円まで非課税

- 贈与者が死亡 → 贈与された財産を相続財産に加算して相続税を計算

- すでに払った贈与税があれば、相続税から差し引く

ポイントまとめ

- 相続時精算課税は、贈与と相続を一体で課税する仕組み。

- 「贈与時に終わり」ではなく、「相続のときに精算」するのが特徴です。

- 生前に贈与しても、相続税対策にはならないケースもあるので注意が必要です。

まとめ

- 2,500万円までの贈与が非課税になるが、相続時にまとめて精算する仕組み。

- 贈与と相続をセットで考える必要がある。

- 長期的な資産計画の中で慎重に使うべき制度です!

相続時精算課税のメリットとは?

~上手に使えば、相続対策に大きな効果~

早めに財産を移すことができる

相続時精算課税を使うと、推定相続人(主に子どもや孫)へ早めに財産を移転することができます。

✅ 贈与時に2,500万円までは贈与税が非課税。

✅ 2,500万円を超える部分も、一律20%の税率が適用されます。

これは、通常の暦年課税(年110万円を超えると累進税率適用)と比べると、税負担を大幅に抑えることができる仕組みです。

たとえば、子どもがまとまった資金を必要とするタイミングで、一気に資金援助がしやすくなります。

相続税対策にも役立つ

相続時精算課税は、うまく使えば相続税対策にもなります。

✅ 【収益物件を贈与する場合】

アパートや賃貸マンションなどを生前贈与すれば、 相続時に課税対象になるのは「物件そのもの」だけ。

贈与後に発生した家賃収入は相続税に含める必要がありません。

✅ 【値上がりが予想される財産を贈与する場合】

相続税の課税時には、贈与した時点の評価額で計算されます。

たとえば、自社株を時価100円で贈与し、相続時に時価1万円になっていても、贈与時の100円で相続税が計算されます。

このように、将来値上がりしそうな資産を早めに贈与することで、相続税の節税につながります。

相続争いを防ぐことができる

特に不動産のように分割しにくい財産は、相続人同士のトラブルのもとになりやすいものです。

✅ 相続させたい相手に生前に確実に贈与しておくことで、

✅ 将来の相続争いを防ぐことができます。

「誰がどの財産を受け取るか」を生前に明確にしておくことで、残された家族間の無用な争いを防ぐ効果があります。

まとめ

- 相続時精算課税は、贈与時に負担を抑えて早期に財産を移すことができる。

- 将来値上がりする財産を贈与すれば、相続税対策にもなる。

- 生前贈与を活用して、相続トラブルも防止できる。

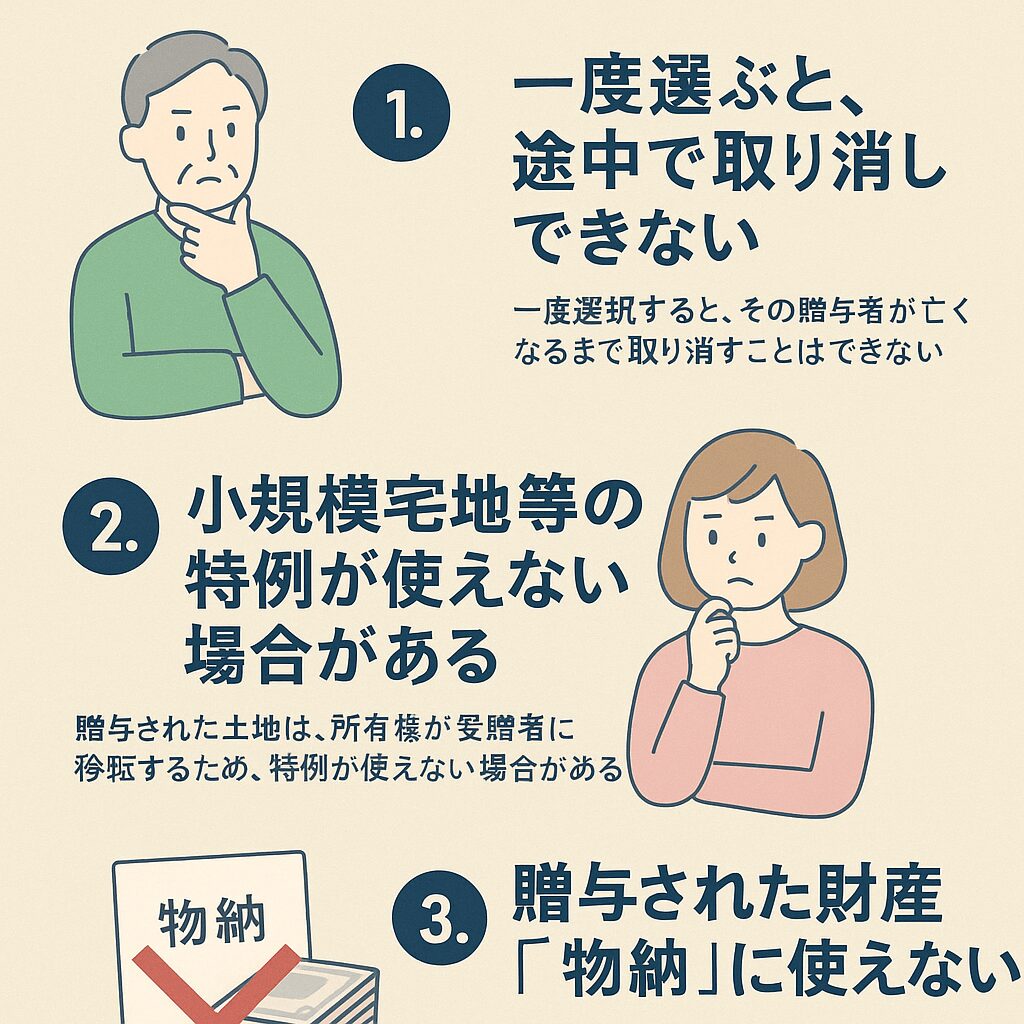

相続時精算課税のデメリットとは?

~使う前に必ず押さえておきたい注意点~

一度選ぶと、途中で取り消しできない

相続時精算課税は、贈与者(親や祖父母)ごとに選択できる制度ですが、一度選択すると、その贈与者が亡くなるまで取り消すことはできません。

✅ 途中で「やっぱり通常の暦年課税(毎年110万円非課税)に戻したい」と思っても、戻すことはできません。

そのため、制度の選択は慎重に判断することが必要です。

小規模宅地等の特例が使えない場合がある

相続時精算課税を使って土地を贈与すると、その土地の所有権がすぐに受贈者(子や孫)に移転します。

その結果、本来相続時に使えるはずだった「小規模宅地等の特例」(宅地の評価額を最大80%減額できる特例)が使えなくなる場合があります。

✅ 特例が使えないと、相続時の課税額が大きくなり、 かえって税金負担が重くなるリスクもあります。

贈与された財産は「物納」に使えない

相続税の支払いが困難な場合、土地や建物を使って相続税を納める「物納」が認められることがあります。

しかし、相続時精算課税で生前贈与された土地や建物は、すでに受贈者(子どもや孫)の所有物となっているため、物納に使うことができません。

✅ 財産は持っていても、現金で税金を払えないリスクがあるので注意が必要です。

まとめ

- 一度選択したら、贈与者が亡くなるまで変更できない。

- 土地を贈与すると、小規模宅地等の特例が使えず、相続税が高くなる場合がある。

- 贈与した財産は物納に使えないので、納税資金対策も考える必要がある。

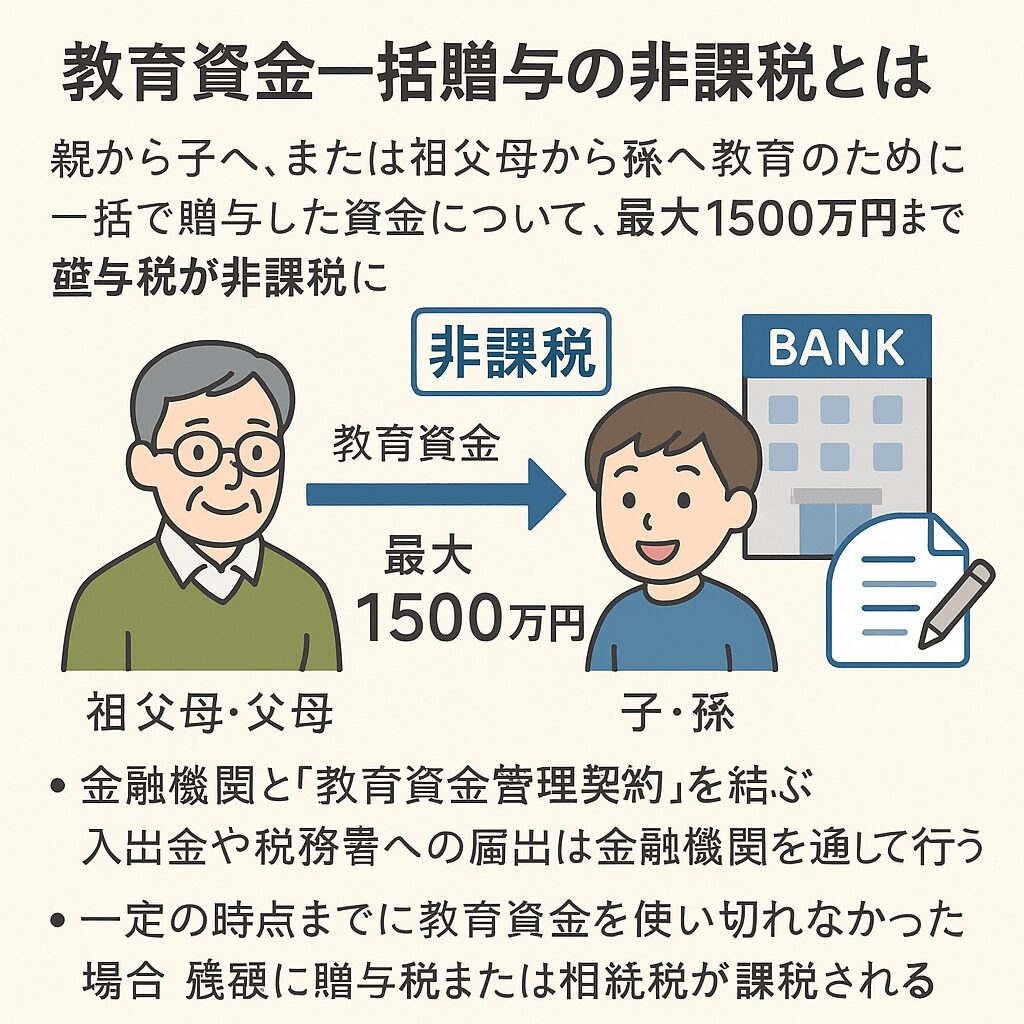

教育資金一括贈与の非課税とは?

~親や祖父母から子や孫への贈与を非課税にする特例~

教育資金一括贈与の非課税とは?

「教育資金一括贈与の非課税」とは、親から子へ、または祖父母から孫へ、教育のために一括で贈与したお金について、最大1,500万円まで贈与税がかからないという制度です。

※学校以外の塾や習い事などに使う場合は、非課税限度額が500万円までとなります。

通常の教育費の援助も非課税ですが…

そもそも、民法では親族間には扶養義務があるとされており、親や祖父母が子や孫の教育費を「必要なときにその都度渡す」のであれば、贈与税はかかりません。

たとえば…

- 学費を支払うときに親が代わりに支払う

- 留学費用を必要なタイミングで援助する

こういったケースは、贈与税の対象外です。

ただし、注意点もあります。

✅ もしも教育費としてもらったお金をその年に使い切らなかった場合、使い残した分は贈与税の課税対象となります。

そのため、事前にまとまった金額を贈与するのは基本的に認められていません。

教育資金一括贈与は「前もって渡せる」のがポイント!

この制度の大きなメリットは、教育資金を事前に一括で贈与できるという点です。

利用の流れ

この制度を使うには、次のような手続きが必要です。

- 子や孫名義で金融機関に専用口座を開設

- 金融機関と「教育資金管理契約」を結ぶ

- 教育資金を一括で口座に入金

- 教育費の支払いは、その口座から行い、使った分の領収書などを金融機関に提出

- 金融機関が税務署へ報告してくれる

注意点

一定の年齢(たとえば30歳)までに教育資金を使いきれなかった場合、残っていた金額には贈与税や相続税がかかります。

すべての教育費が対象になるわけではないので、事前に内容を確認することが大切です。

まとめ

- 教育資金一括贈与は、親や祖父母が教育目的で最大1,500万円まで非課税で贈与できる制度。

- 通常の贈与とは異なり、「前もってまとめて渡せる」のが最大の特徴。

- 金融機関を通じた手続きと、使途報告が必要。

- 期限までに使いきれないと、贈与税や相続税がかかる可能性があるので注意!

贈与税の配偶者控除とは?

~うまく使えば有効、でも慎重な判断が必要~

贈与税の配偶者控除とは?

「贈与税の配偶者控除」を使うと、結婚して20年以上経った夫婦の間で、

✅ 2,000万円までの不動産

✅ または不動産を取得するための資金

を、贈与税なしで贈与することができます。

しかし実際には慎重な検討が必要です

もし単純に「自宅を配偶者に無税で渡したい」だけなら、相続時の「配偶者の税額軽減」を利用するだけで十分なことが多いです。

✅ 相続の際、配偶者が1億6,000万円まで、または法定相続分までの財産を相続すれば、相続税はかかりません。

さらに、「配偶者に確実に自宅を残したい」のであれば、

- 遺言書を作成しておく

- 配偶者居住権を活用する

といった方法でも十分に対応できます。

それでも贈与税の配偶者控除を使うメリットとは?

この制度を使う主な目的は、亡くなる前に自宅を配偶者名義にしておくことにあります。

✅ 生前に不動産を贈与しておけば、

その不動産は贈与から7年以内であっても相続税の課税対象になりません。

✅ つまり、

被相続人(夫または妻)の相続財産を減らす効果があるのです。

結果として、残された家族の相続税負担を軽くすることにつながる場合もあります。

まとめ

- 配偶者に自宅を渡すだけなら、相続時の税額軽減や遺言書作成で対応できる。

- 贈与税の配偶者控除を使うメリットは、「生前に自宅を配偶者名義にできること」。

- 適用には慎重な判断が必要。相続税対策として使う場合も、総合的に検討を。

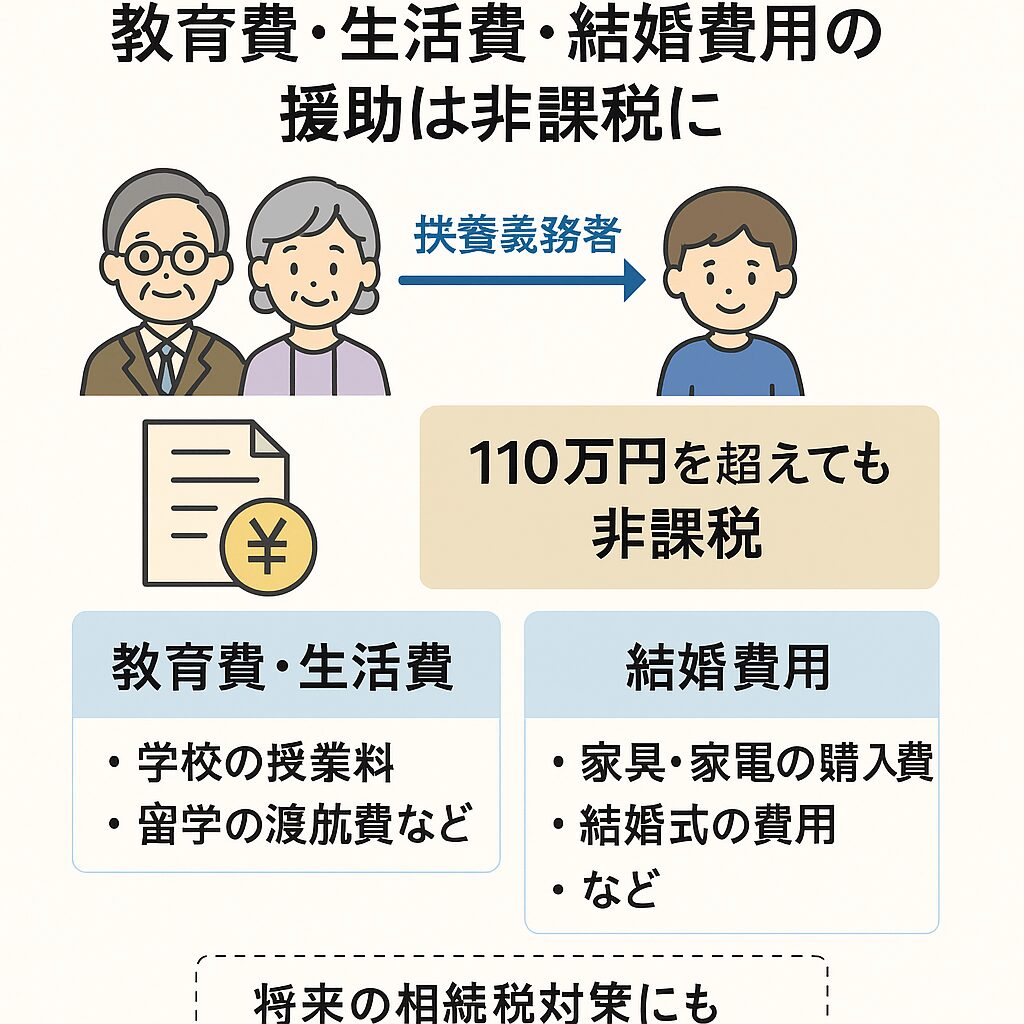

教育費・生活費・結婚費用の援助は非課税になる?

~正しく理解すれば、相続税の節税にもつながります~

教育費や生活費は非課税です

祖父母や親などの扶養義務者が、子や孫などの生活を支援するために、教育費や生活費を必要な都度支払う場合には、たとえ110万円を超えていても、贈与税はかかりません。

✅ 扶養義務者には、祖父母と孫の関係も含まれます。

そのため、祖父母が孫の学費や留学費用を援助しても非課税になります。

結婚に関する費用も、内容によっては非課税に

結婚にあたって、次のような費用を援助する場合も、贈与税の課税対象にはなりません。

<非課税となる結婚費用の具体例>

- 結婚後の生活のために必要な家具・寝具・家電などの贈与

- 家具・家電の購入資金としての現金援助

- 結婚式にかかる費用(式場代・衣装代など)

※いずれも「社会通念上、常識的な範囲」であることが前提です。

注意点:一括で多額の贈与は非課税にならない場合も

教育費や結婚費用であっても、「必要な都度ではなく、事前にまとめて一括で贈与」した場合や、「日常生活に必要とはいえない高額な品を贈与」した場合は、贈与税の対象になることもあります。

将来の相続税対策としても有効

教育費・生活費・結婚費用の非課税制度を正しく使えば、相続税の対象となる財産を減らすことにもつながります。

- 孫への学費援助

- 子への結婚式の費用

- 生活の援助費用など

これらを「その都度」「実費で」行えば、相続税の節税効果も期待できます。

まとめ

- 扶養義務者が必要な都度支払う教育費・生活費・結婚費用は非課税。

- 祖父母が孫に学費や結婚費用を出すのも、常識的な範囲なら贈与税はかからない。

- 将来の相続税対策としても活用できるが、一括贈与や高額すぎる贈与には注意が必要。

父の自宅を相続するのは誰がよい?

~相続税を考慮した「小規模宅地等の特例」の活用~

父が亡くなったとき、長男は父とは別の場所で生活していました。

その後、父の相続をきっかけに、長男は実家に戻って同居を始めることになりました。

このようなケースで、「父が住んでいた自宅を誰が相続すべきか」については、相続税の負担を抑える観点から考えることが大切です。

相続税の負担を抑えるには?

相続税には、一定の条件を満たすと土地の評価額を最大80%減額できる「小規模宅地等の特例」という制度があります。

この特例を活用するには、その土地に住んでいた配偶者や同居の親族が相続することが原則です。

最も有利な相続の流れは?

この場合、相続税の負担を抑えるには、次のような流れが望ましいです。

- 父が亡くなったときは、母(配偶者)が自宅を相続する

➡ 配偶者は必ず小規模宅地等の特例を受けられます。 - その後、母が亡くなったときに、実家に住んでいた長男が相続する

➡ この時点で長男は同居親族となっており、特例の適用が可能です。

このように、2回の相続でそれぞれ特例が使えるため、結果的に相続税を大幅に抑えることができます。

注意点:父から直接長男が相続すると…

もし父の死亡時に、長男が直接自宅を相続してしまうと、その時点では長男は別居していたため、特例の適用条件を満たさず、自宅の評価額を8割減できなくなります。

結果として、相続税の負担が重くなることがあります。

まとめ

- 自宅の相続は、税金面から見ると「誰が、いつ相続するか」がとても重要。

- このケースでは、まず母が相続し、その後長男が相続する流れが最も有利。

- 特例の条件をしっかり確認して、無駄な相続税を払わないようにしましょう。

相続放棄の正しい使い方

~遺産の分け方によっては相続放棄しないほうがよいことも~

相続放棄とは?

相続放棄は、主に被相続人に多額の借金や債務がある場合に、それらの負債を相続しないための手続きとして、家庭裁判所に申し立てを行うものです。

相続放棄をすると、その人は最初から相続人でなかったものとみなされます。

相続放棄をすると、次の相続人に権利が移る

相続には、法定の順位があります。

- 第1順位:子ども(または孫)

- 第2順位:父母などの直系尊属

- 第3順位:兄弟姉妹(または甥・姪)

たとえば、子どもが相続放棄をすると、第2順位(通常は父母)へ、さらに放棄されれば第3順位(兄弟姉妹)へと、順番に相続権が移っていきます。

「遺産を一人に集中させたい」場合は放棄しない選択も

たとえば、相続人が母と子ども2人だった場合に、母にすべての遺産を相続させたいという意向があるとします。

このとき、子ども2人が相続放棄をしてしまうと、法的には相続人ではなくなるため、代わりに第2順位や第3順位の相続人(祖父母・兄弟姉妹など)が新たに相続人になります。

すると、新たに加わった相続人全員と改めて遺産分割協議をする必要が生じ、話が複雑になる可能性があります。

正しい対応は?

このようなケースでは、子ども2人は相続放棄をせずに相続人のままとどまり、遺産分割協議の中で「自分たちは相続しない」と合意することで、

母が遺産をすべて相続する形に整えることができます。

✅ 相続放棄と「相続分を放棄する(辞退する)」ことはまったく別です。

まとめ

- 相続放棄は、借金などを相続したくないときに使う制度。

- 放棄すると、次の順位の相続人に権利が移るので注意。

- 遺産を特定の人に集中させたいときは、相続放棄ではなく、遺産分割協議で対応するのが原則。

同族会社への資金援助も「相続財産」になります

~会社に送金しただけで、親の財産が消えたわけではありません~

同族会社に対する「貸付金」も相続税の課税対象です

相続税の計算では、親が保有していた貸付金(人や会社に貸していたお金)も、相続財産として相続税の対象になります。

この「貸付金」には、自分や家族が経営する同族会社への資金援助も含まれます。

よくあるケース:親が会社にお金を送った場合

たとえば…

- 経営している会社の資金繰りが苦しく、

- 銀行からの融資も受けられず、

- 親からまとまった資金を援助してもらった。

こうしたケースは実務上でもよく見られます。

多くの場合、親が会社に送金したお金は、会社側で支払いや仕入れなどに使われ、会社の口座から現金が消えてしまいます。

「現金がなくなった=財産がなくなった」ではない

ここで多くの方が誤解してしまうのは、

✅ 「親が会社にお金を送ったけど、会社で使ってしまって、もう残っていない」

➡ 「だから、親の財産には含まれないだろう」

という考え方です。

しかし、これは誤解です。

お金が形を変えただけで、

✅ 「親が会社に貸したお金=親の財産(会社に対する貸付金)」

という扱いになります。

つまり、会社で現金が使われていたとしても、その分は貸付金という形で親の財産として残っているのです。

相続が発生した場合は?

親が亡くなった時点で、この「会社に対する貸付金」は、

✅ 親の相続財産として評価され、相続税の課税対象になります。

まとめ

- 親が会社に送金したお金は、「会社への貸付金」として相続財産に含まれます。

- たとえ会社でお金が使われていても、親の財産が消えたことにはなりません。

- 相続税の申告では、貸付金の存在を正しく把握することが重要です。

同じ敷地内に住んでいても、建物が別々であれば「同居」とはみなされません。

小規模宅地等の特例を使って土地の評価を大きく下げるには、「同居していた親族」または「生計を一にしていた親族」であることが要件となります。

しかし、たとえ同じ敷地内に住んでいても、建物が別棟であったり、生計を一にしていなかった場合は、その要件にあてはまりません。

また、子どもがすでに自分名義の家を持っている場合は、「3年以内に家を持っていなかった親族(いわゆる“家なき子”)」という別の特例にも該当しなくなるため、小規模宅地等の特例を受けられないことになります。

このように、小規模宅地等の特例は、配偶者であればほとんどのケースで適用されますが、子どもが土地を相続する場合には、条件を満たせず適用されないことが少なくありません。

自宅の新築や建て替え、増改築、修繕などを近いうちに行う予定がある場合は、できるだけ被相続人(亡くなる方)が生前に実行しておくことをおすすめします。

理由は、手元に建築資金として現金を保有していると、その全額が相続財産として評価され、相続税の対象になるからです。

一方で、その現金を使って実際に自宅を新築した場合、その財産は「建物」として評価されます。

建物の評価は、原則として「固定資産税評価額」に基づいて計算されますが、この評価額は実際の建築費の50〜70%程度になることが多く、現金をそのまま相続する場合と比べて相続税の負担が軽くなる可能性があるのです。

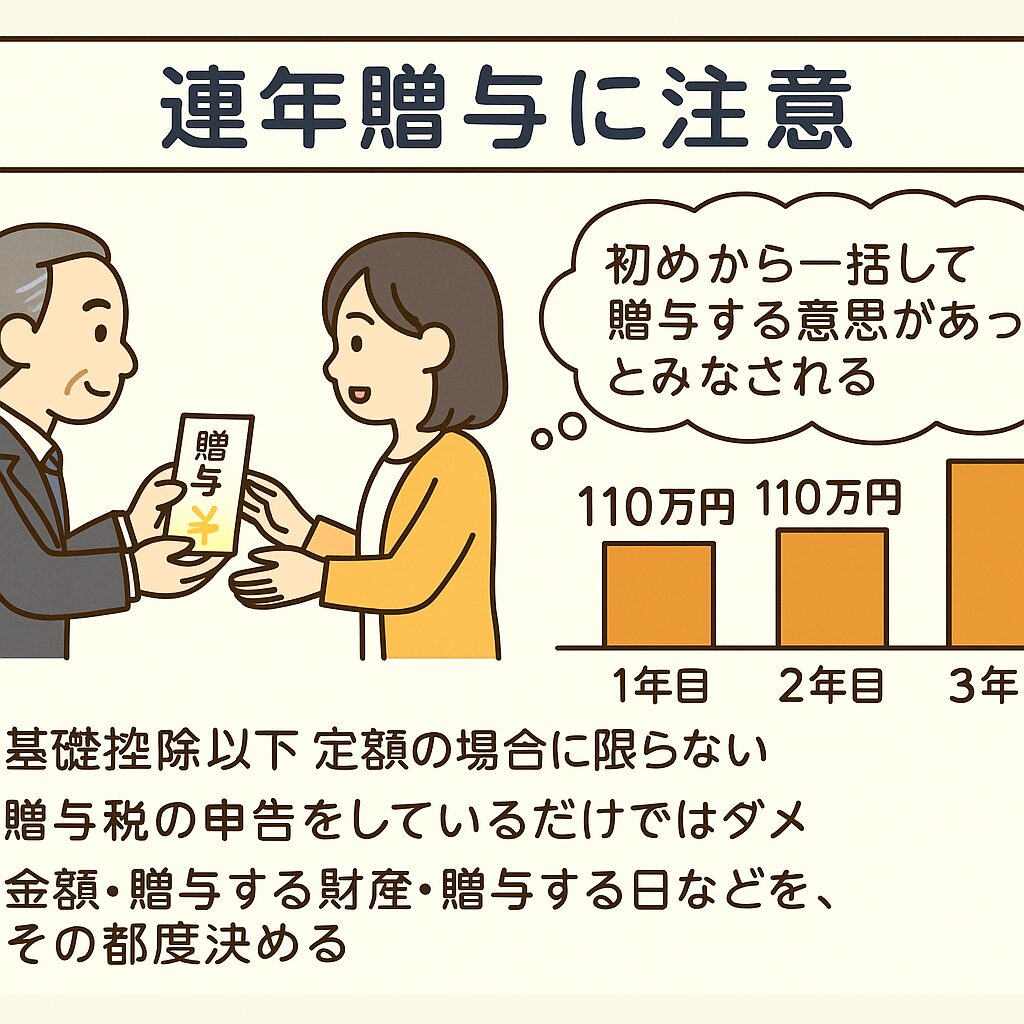

贈与税の年間110万円の非課税枠には注意点があります

贈与を受けた人は、1年間に110万円までであれば贈与税がかかりません(暦年課税の基礎控除)。

この制度を利用して、毎年少しずつお金を渡そうと考える方も多いですが、注意が必要です。

たとえば、「毎年○月に、○○さんに100万円ずつ贈与する」といったように、あらかじめ長期間にわたって定期的に贈与することを決めていると、税務署から“はじめからまとまった金額を贈与するつもりだった”と判断されてしまう場合があります。

これを「連年贈与」や「定期金給付」と呼び、そうなると全体の金額に対して贈与税が課税される可能性があります。

また、「毎年110万円を贈与しているから贈与税の申告は不要」と安心していても、実際には贈与契約の実態によって課税対象になることもあるため、注意が必要です。

連年贈与とみなされないためのポイント

- 金額を毎年変える

- 贈与する日付を毎年変える

- 贈与する財産の種類を変える(現金、株式など)

- 毎年、その都度「贈与契約書」を作成する

※書面で残すことで、都度の贈与であることが証明しやすくなります。

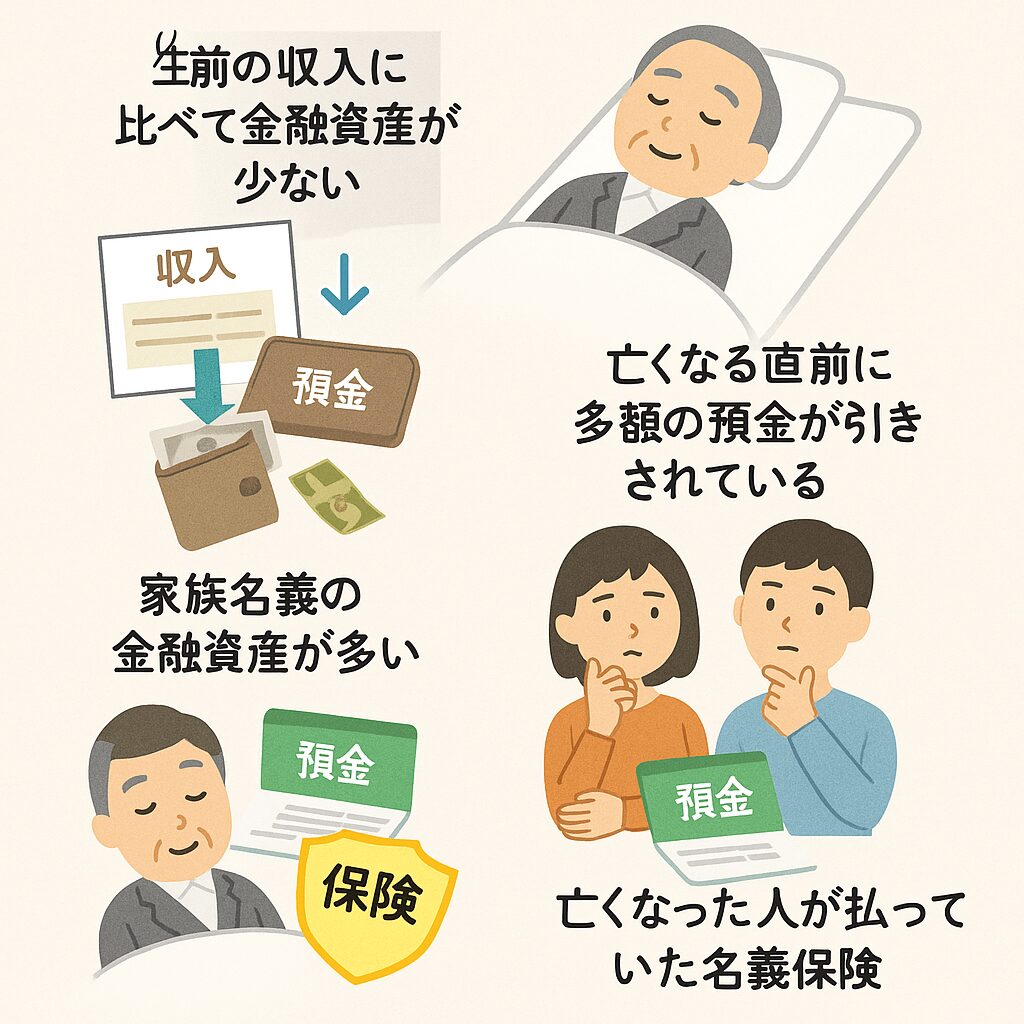

税務調査の対象になりやすいケースとは?

相続税の税務調査では、特に次のような場合に申告内容の確認が厳しく行われる傾向があります。

- 生前の収入や生活状況に比べて、相続税の申告に記載された金融資産が明らかに少ない

- 亡くなる直前に、多額の預金が引き出されている

- 家族名義(配偶者や子など)の預貯金が不自然に多い

これらは、「本来は被相続人(亡くなった方)の財産だったものが申告されていないのではないか」と疑われる典型的なケースです。

また、近年増えているのが、「名義保険」と呼ばれる生命保険契約の申告漏れです。

これは、契約者や被保険者が家族であっても、実際には亡くなった方が保険料を支払っていた場合、その保険金が相続財産として課税対象になる可能性がある、というものです。

税務署は、申告された被相続人名義の財産だけでなく、「申告されていない家族名義の財産」にも注目して調査を行います。

したがって、形式だけで判断せず、実際に誰が管理し、誰の資金で形成された財産なのかを正しく整理しておくことがとても重要です。

現金について

相続税の申告では、相続開始日(亡くなった日)に自宅などにあったと考えられる現金の金額を、概算で財産として申告します。

ただし、亡くなる直前に、亡くなったご本人ではなくご家族が通帳から多額の現金を引き出しているケースが多く見られます。

そのお金を亡くなる前に、ご本人の生活費や医療費として使い切っていれば問題ありません。

しかし、葬儀費用やご家族の生活費など、亡くなった後に使うために引き出した場合は、その現金は「亡くなった時点で手元にあった財産」とみなされ、相続税の申告に含める必要があります。

また、通帳から引き出したお金を「タンス預金」として現金のまま保管している方も多くいらっしゃいます。

通帳からお金を引き出した後の使い道は、大きく分けて次の3つです。

- 日常の支出に使う

- 資産(不動産や金融商品など)を購入する

- 現金のまま保管する

税務署は、故人の通帳の入出金履歴を調査し、「引き出したお金がどこに行ったのか」に注目します。

そのため、不自然な出金が多く説明がつかない場合は、税務調査の対象となるリスクが高まります。

親子間で土地を貸し借りしている場合の相続税の考え方

親の土地を借りて、子どもがそこに家を建てて住んでいる、というケースはよく見られます。

このような場合、通常は「使用貸借(しようたいしゃく)」とみなされます。

使用貸借とは、土地を無償で貸す契約のことで、地代(ちだい:土地を借りるために払うお金)を払っていないことから、そのように判断されます。

相続税では、「使用貸借」と「賃貸借(地代を払う通常の契約)」とでは、土地の評価の仕方が異なります。

国税庁の個別通達では、「固定資産税と同じくらい、あるいはそれより少ない金額の地代を払っている場合」は使用貸借として扱うとされています。

逆に、地代が固定資産税の2〜3倍程度になっていれば、「賃貸借」とみなされる可能性があります。

では、相続が発生したときにどう評価されるのでしょうか。

親の土地を無償で借りて、子どもがその上に家を建てて住んでいた場合、その土地は「貸している土地(貸宅地)」ではなく、「自分で使っている土地(自用地)」として評価されます。

つまり、相続税の計算では土地の評価額が下がる特例(貸宅地の評価減)は使えず、高めの評価額(自用地評価)になるということです。

亡くなった方の通帳の入出金記録は、他の相続財産や借金の手がかりになります。

通帳の過去の入出金明細は、預貯金以外の財産や債務(借金)を見つける重要な手がかりになります。

また、税務調査では、税務署がこの入出金の内容を特に細かく確認するため、過去数年分の通帳記録は必ず確認しておきましょう。

勤務先以外から支払われるお金でも、相続税の対象になることがあります

退職金のように見えるお金でも、勤務先以外から支払われた場合には「退職手当金等」ではなく、「相続財産」として相続税の対象になるものがあります。

具体的には、次のようなお金が該当します。

- 確定給付企業年金の遺族給付金

- 企業年金連合会からの死亡一時金

- iDeCo(個人型確定拠出年金)の死亡一時金

- 小規模企業共済からの共済金(死亡による支給)

これらはいずれも、亡くなった方が受け取るはずだった年金や給付金を、遺族が代わりに受け取る形となるため、「みなし相続財産」として相続税の課税対象になります。

相続税がかかるお金・かからないお金の見分け方

亡くなった方に関係するお金のうち、相続税の対象になるものとならないものがあります。

以下に具体例を挙げながら、わかりやすく整理します。

相続税の対象になるもの(=亡くなった方が本来受け取るべきだったお金)

- 死亡後に支払われた給与

…支給日が亡くなった後であっても、生前の働きに対する報酬であるため、相続財産とみなされます。 - 高額療養費や傷病手当金

…亡くなった方が受け取る権利のあったものであり、相続税の対象になります。 - 健康保険の過誤納還付金

…亡くなった方が払いすぎた保険料の返金なので、相続財産に含まれます。 - 亡くなった方の所得税の還付金(準確定申告による還付)

…亡くなった方の権利として発生した返金のため、相続税の課税対象です。 - 生命保険の入院給付金・手術給付金(相続開始前の入院・手術に対するもの)

…亡くなった方に支払われるべき金銭なので、相続税の対象になります。 - 株式の配当金(相続開始前に権利確定していたもの)

…受け取る権利が既に発生していた配当は、亡くなった方の財産として扱われます。 - 貸付金(人や会社にお金を貸していた場合)

…返済を受ける権利も相続財産に含まれるため、相続税の対象です。

相続税の対象にならないもの(=遺族に直接支払われたお金)

- 国民年金・厚生年金の未支給分

…亡くなった方の扶養を受けていた遺族に支払われる制度であり、これは「遺族の所得」とみなされ、相続税ではなく所得税(※一時所得)の対象です。

このように、「誰が受け取るのか」「いつの分として支払われるのか」「亡くなった方に受け取る権利があったのか」によって、相続税の対象になるかどうかが変わります。

亡くなった方に借金などの支払いがあった場合の相続税の考え方

相続税を計算するときには、「亡くなった方の財産」から「亡くなった時点での借金や未払いの支払い(これを“債務”といいます)」を差し引くことができます。

たとえば、亡くなった方に借入金や未払いの医療費などがあって、相続人(ご家族)が代わりに支払った場合、その金額は相続財産から差し引くことができます。

固定資産税・住民税などの税金も「債務」に含まれることがあります

- 固定資産税は、毎年1月1日時点で不動産(土地や建物)を持っている人に対して、その年の1年分がかかります。

- 住民税も、1月1日に住民票がある場所に対して、1年分がかかります。

そのため、亡くなった日が1月1日以降であれば、たとえその税金の納付期限が死亡後だったとしても、その1年分はすでに亡くなった方に支払い義務があるものとして、「債務」として扱われます。

亡くなった方が個人事業主だった場合の注意点

もし亡くなった方が自営業(個人事業主)をされていた場合、次のような支払いも「債務」として相続税の計算でプラスの財産から差し引くことができます。

- 商品の仕入れなどによる買掛金

- まだ支払っていない未払金(たとえば経費や光熱費など)

- 借入金(銀行などからの事業用の借金)

また、亡くなった方が不動産を人に貸していた場合(賃貸物件を持っていた場合)、入居者から預かっていた敷金や保証金も「返すべきお金」として、債務に含まれます。

死亡保険金の受取人として『相続人』と指定されている場合

ご相談内容

先日、夫が亡くなりました。夫が生前に加入していた生命保険について、誰がどのように保険金を受け取るのか知りたいです。保険契約の内容は以下のとおりです。

【保険契約の内容】

- 保険の種類:終身保険

- 契約者(保険料を払っていた人):夫

- 被保険者(保険の対象となる人):夫

- 死亡保険金の受取人:「相続人」と記載

- 保険金額:1,000万円

【家族構成】

- 夫(今回亡くなった方)

- 妻(ご相談者)

- 長男

- 次男

【法定相続人】

妻、長男、次男の3人

回答

この場合、保険金を受け取るのは、「法定相続人」とされている奥様、長男様、次男様の3人です。

それぞれが受け取る金額は、法律で定められた相続分の割合に応じて分けられます(詳細は以下をご覧ください)。

詳細解説

保険金の受取人は誰?

生命保険では、通常、受取人が「妻」や「長男」など特定の人に指定されています。

しかし今回のように、受取人が「相続人」とだけ書かれていた場合は、亡くなった時点での法定相続人が受取人になります。

したがって、今回のケースでは奥様・長男様・次男様の3人が保険金を受け取ることになります。

※ただし、保険契約の「約款(やっかん)」というルールの中で、誰から順番に受け取るかが決まっている場合があります。念のため約款もご確認ください。

受け取る金額の目安

特別な取り決めがない限り、保険金の受取額は、相続人が法律で定められた「相続分」に従って分けられます。

今回のケースでは、以下のように分けるのが一般的です。

受取人 法定相続分 保険金の受取額

妻 1/2 500万円

長男 1/4 250万円

次男 1/4 250万円

※配偶者が1/2、残り1/2を子どもたちで均等に分けるのが基本です。

また、受け取った保険金には「相続税」がかかることがありますが、相続人が受け取る保険金には一定額の「非課税枠」があります(500万円×法定相続人の人数分)。

注意しておきたいこと

生命保険金は「受取人個人の財産」と見なされるため、遺産分割の対象にはなりません。つまり、他の相続財産(預金や不動産など)と一緒に誰がどれだけもらうかを話し合う必要は基本的にありません。

「相続人」とだけ書かれていると、誰がどの手続きに関与するかが複雑になることがあります。たとえば、受け取りの際に必要な書類が増えたり、受取人の同意が必要になったりすることがあります。

今後のトラブルを防ぐためにも、生命保険の契約では、可能であれば「誰に保険金を渡すか」を具体的に指定しておくのが望ましいです。