定額減税

定額減税とは、物価が上がって生活が苦しくなるのを少しでも楽にするための政府の支援策です。

簡単に言うと、一定の収入以下の人たちが払う税金を減らしてもらえる制度です。

具体的には、給与収入で言うと年収2,000万円以下の人とその家族(同一生計配偶者+扶養親族)が対象で、税金が減額されることになります。

たとえば、家族が2人いる人の場合、本人と家族2人で合わせて3人分の減税が受けられます。

扶養の家族が2人いる場合は、(3万円+1万円)×3 人(本人+扶養家族2人)=12万円が、所得税と個人住民税をあわせて税金が減ることになります。

同一生計配偶者と扶養親族につきましては、いずれも居住者の方に限ります。

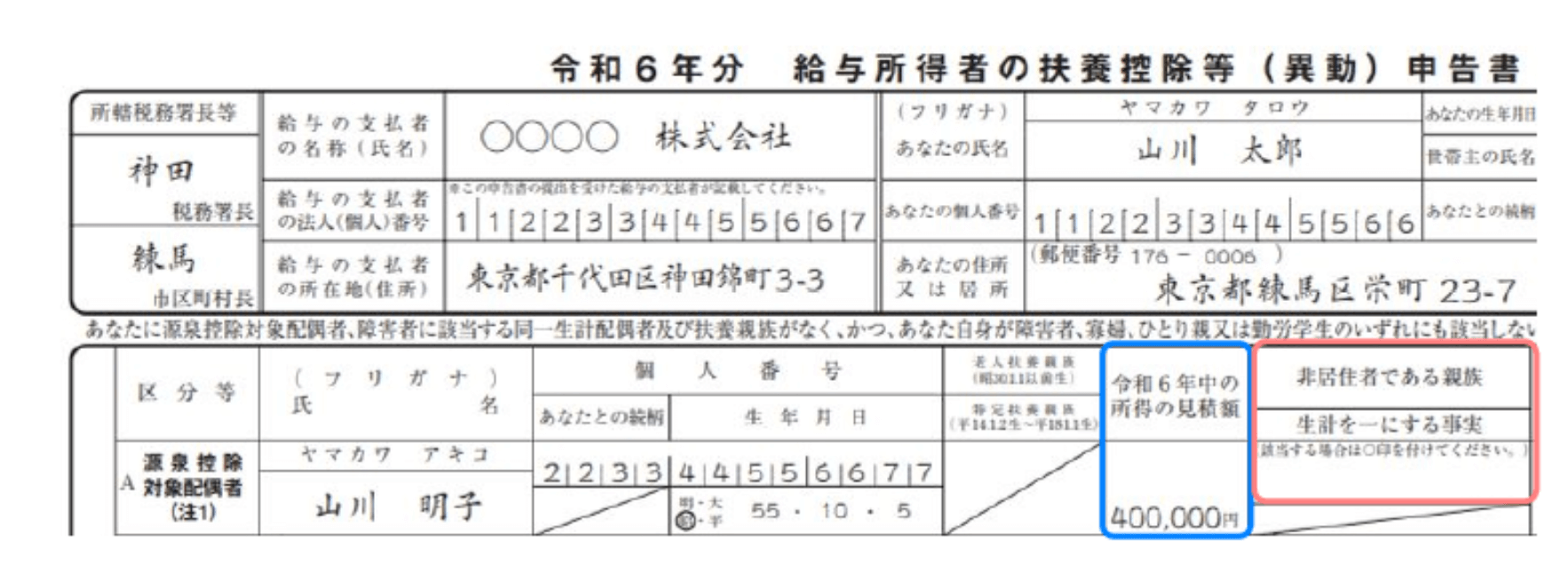

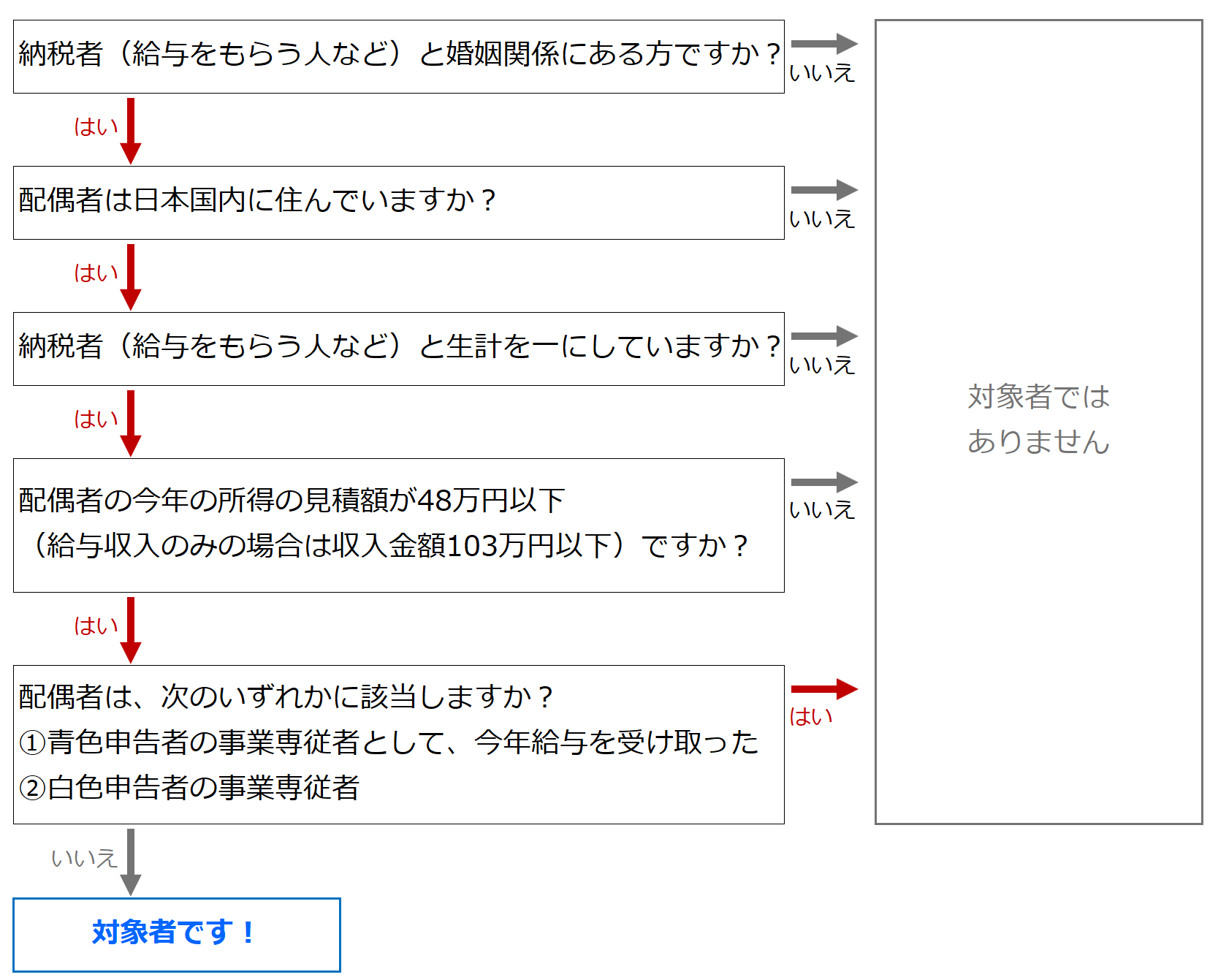

同一生計配偶者とは

同一生計配偶者とは、その年の12月31日時点(もし納税者がその年の途中で亡くなったり、国外に出たりした場合は、その時点での状況が考慮されます。)で、税金を払う人(納税者)と一緒に生活をしている配偶者で、年間の年間の合計所得金額が 48 万円以下(給与収入のみの場合は収入金額103万円以下)の人をいいます。

簡単に言えば、同一生計配偶者とは、税金を払う人と同じ家計で生活している配偶者で、ある収入基準を満たしている人のことです。

配偶者の所得の見積額が48万円以下(給与収入のみの場合は収入金額103万円以下)の場合、配偶者控除の対象となり、定額減税も適用されます。これにより、月次減税額に3万円が加算されます。

一方で、配偶者の所得の見積額が48万円(給与収入のみの場合は収入金額103万円)を超えて95万円(給与収入のみの場合は収入金額150万円)以下の場合は、配偶者特別控除の対象とはなりますが、定額減税の対象外となるため、月次減税額に3万円は加算されません。

給与担当者は、従業員から提出される扶養控除等申告書を確認し、配偶者が減税の対象となるかを正しく把握する必要があります。

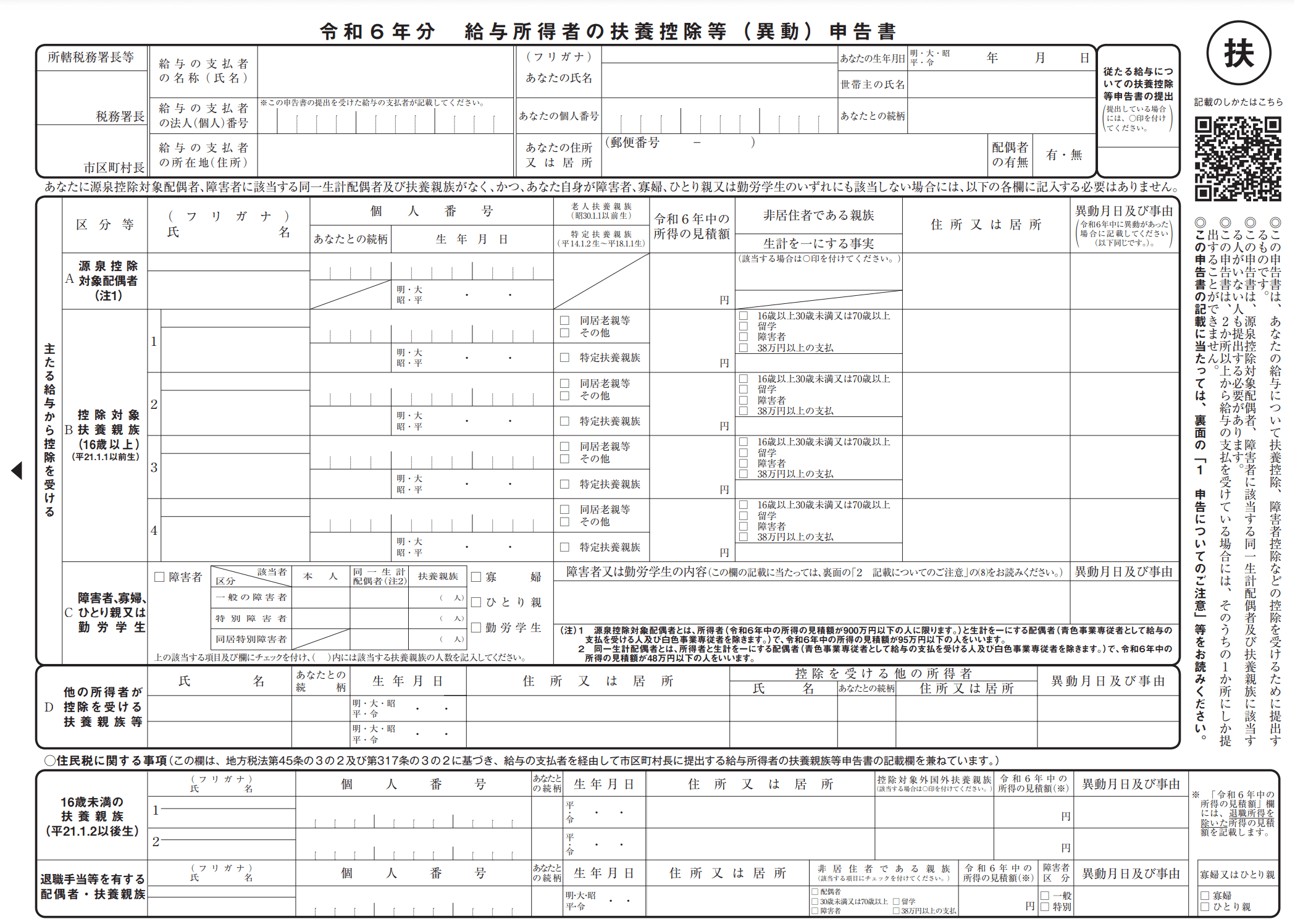

以下の扶養控除等申告書の青枠(令和6年中の所得の見積額)が

- 48万円以下の場合

- 48万円超95万円以下の場合

「配偶者控除」の対象

「定額減税」の対象となる同一生計配偶者に該当

月次減税の対象に含める。

「配偶者特別控除」の対象

「定額減税」の対象となる同一生計配偶者に該当しない

月次減税の対象に含めない。

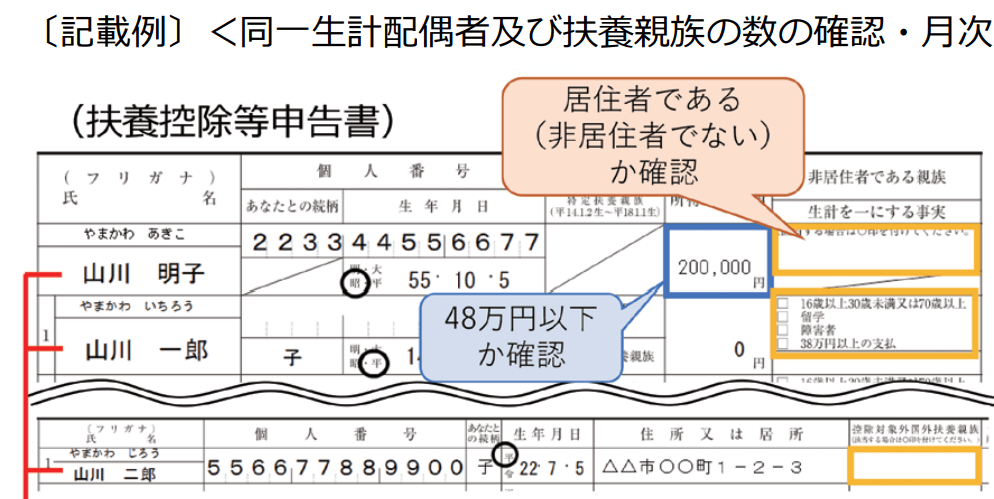

以下の扶養控除等申告書のピンク枠(非居住者である親族)に〇印の記載がある場合は、「定額減税」の対象となる同一生計配偶者に該当しない。

月次減税の対象に含めない。

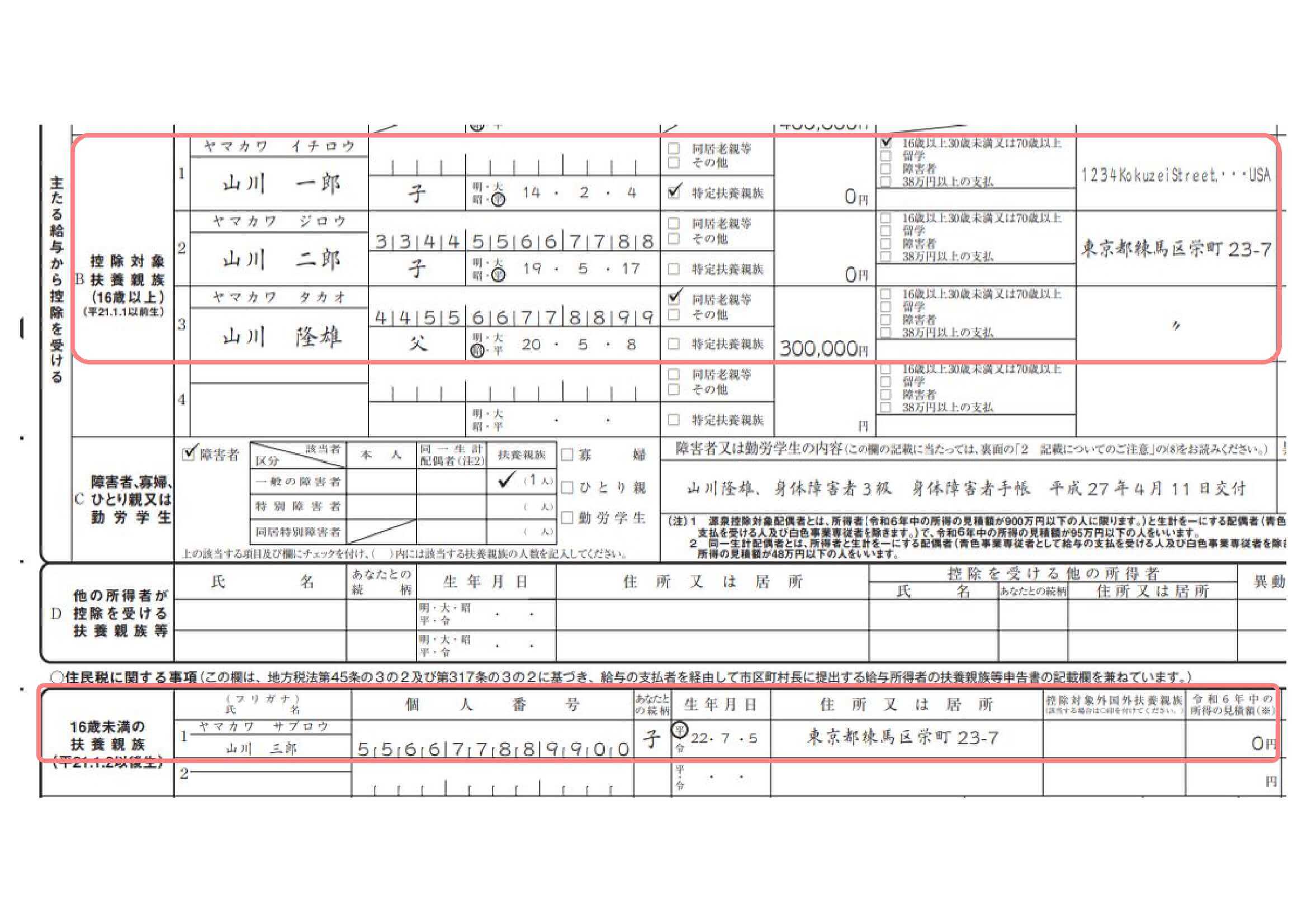

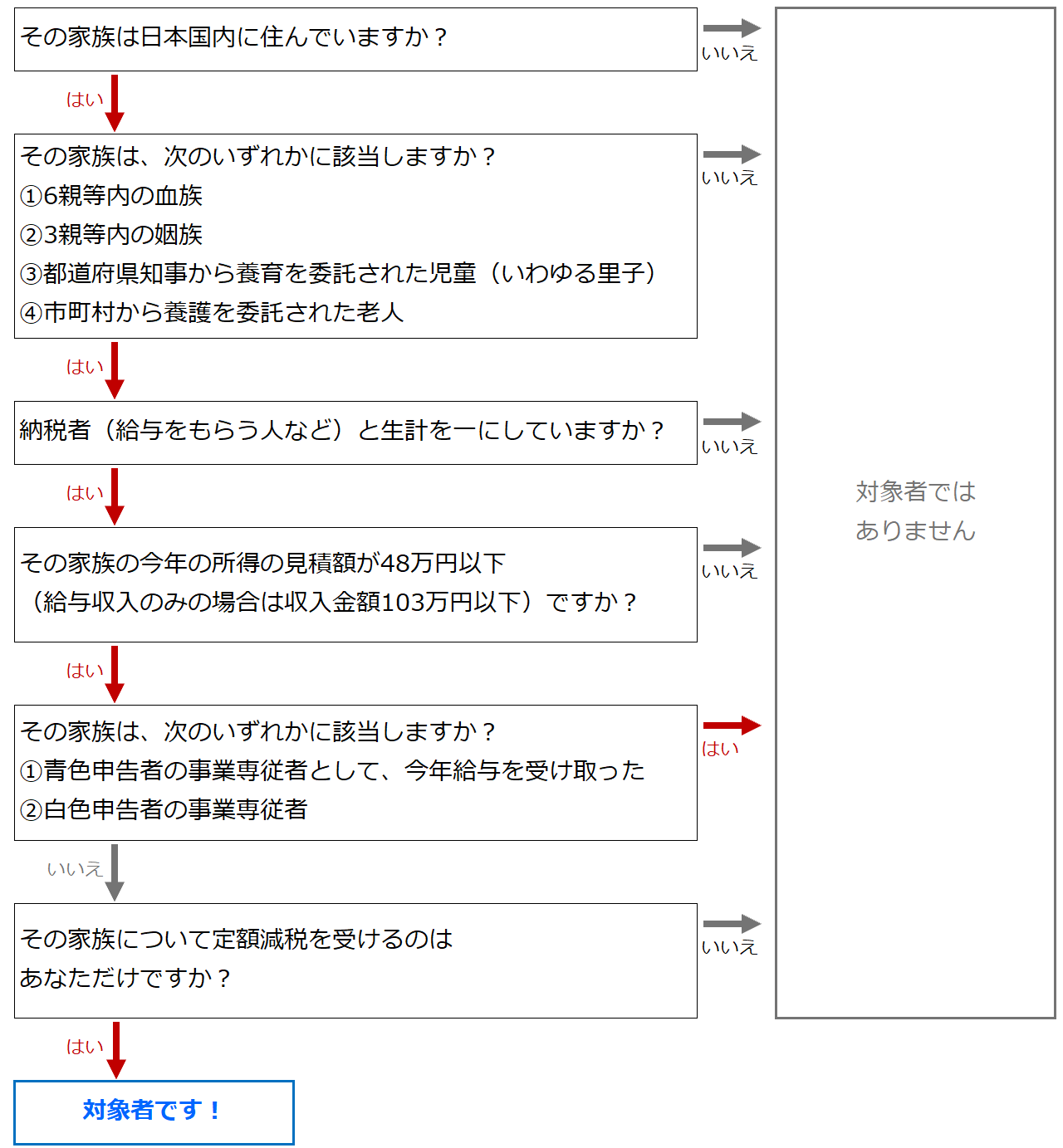

扶養親族とは

- その年の 12 月 31 日の現況で、次の4つの要件のすべてに当てはまる人をいいます。

- 配偶者以外の親族(6親等内の血族および3親等内の姻族をいいます。)又は都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人で

あること。 - 納税者と一緒に生計を共にしていること。

- 年間の合計所得金額が 48 万円以下(給与収入のみの場合は収入金額103万円以下)であること。

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

簡単に言うと、扶養親族は、納税者と一緒に暮らし生計を共にしていて、年間の所得が48万円以下(給与収入のみの場合は収入金額103万円以下)で、給料をもらっていない専従者家族のことです。

定額減税では、16歳未満の子どもも扶養親族としてカウントされますのでご注意ください。

扶養控除等申告書に記載された扶養親族は控除対象扶養親族と16歳未満の扶養親族(以下の扶養控除等申告書のピンク枠)を確認します。

同一生計配偶者や扶養親族には、居住者に該当しない者、すなわち非居住者であっても該当しますが、定額減税額の積算の対象となるのは、同一生計配偶者や扶養親族のうち、いずれも居住者に該当する人に限られます。

定額減税の実施時期

所得税

定額減税が始まるのは、令和6年の6月からです。

どのように実施されるかは、収入の種類によって少し違います。

- 給与をもらっている人

- 年金をもらっている人

- 個人事業主(事業所得や不動産所得など)

・6月1日以降にもらう給料や賞与から、減税が適用されます。

・6月1日以降に新しく仕事を始めたり、異動したりして給料が変わった人は、年の終わりに行われる年末調整で、減税額を調整します。

・6月1日以降に受け取る年金から、減税が適用されます。

・異動などにより減税額が変わった場合は、確定申告で調整します。

・令和6年の第1期分予定納税7月から税金の納税額が減ります。

・全部減税できない場合は、次の予定納税で調整します。

・家族がいる場合、特別な手続き(予定納税額の減額承認申請)をすることで、扶養家族分の減税も適用されます。

・予定納税がない場合は、確定申告で減税が適用されます。

個人住民税

個人住民税については、市町村などの地方自治体が計算を行い、定額減税が適用された令和6年度の税金の額を教えてくれます。

それに基づいて税金を支払うことになります。

ただし、家族で一緒に生活している配偶者に関する減税は、令和6年度ではなく、令和7年度から適用される予定です。

簡単に言うと、自分の住民税は令和6年度から減税されるけど、配偶者に関する減税は翌年から適用されるということです。

給与計算に係る源泉徴収事務への影響

所得税

・6月1日現在で給料をもらっている人がこの減税の対象です。

・6月1日以後最初の給与・賞与等の支払日までに提出された、扶養控除等申告書等の記載情報に基づき減税の額を計算します。

特に賞与支払時の控除もれにご注意ください。

個人住民税

通常6月から始まる住民税の特別徴収は、令和6年度に限り1ヶ月遅い7月からスタートします。

そして翌年の5月まで、11回に分けて徴収されます。

簡単に言うと、給料から引かれる税金は6月から変わりますので、その点を注意してください。

また、住民税はいつもより1ヶ月遅れて7月からスタートするので、その通知にも注意しましょう。

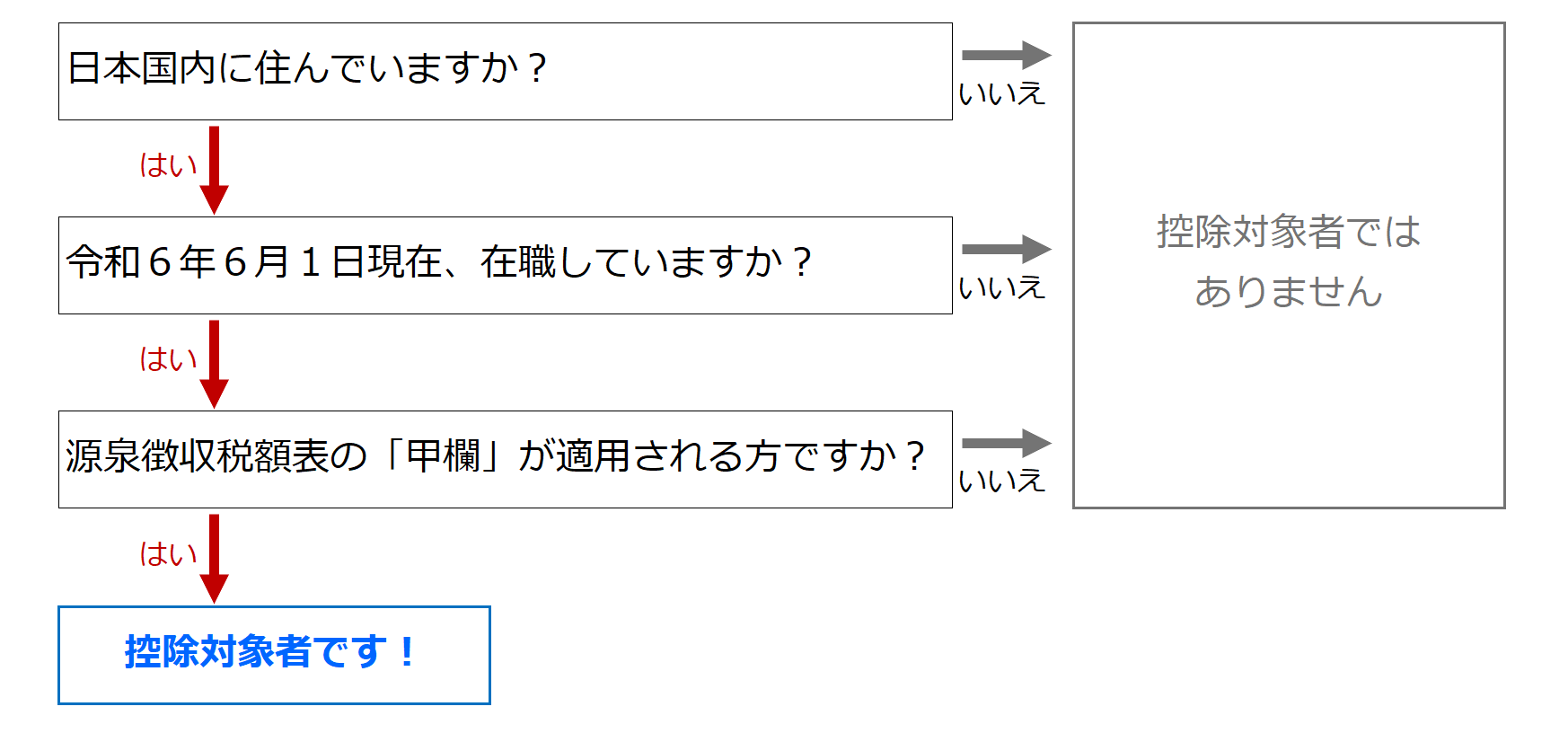

対象者

月次減税

対象となる人(基準日在職者)

令和6年6月1日現在、給与の支払者のもとで勤務している人のうち、給与等の源泉徴収において源泉徴収税額表の甲欄が適用される居住者の人(その給与の支払者に扶養控除等申告書を提出している居住者の人)

対象とはならない人

・令和6年6月1日現在、給与の支払者のもとで勤務している人のうち、源泉徴収税額表の乙欄又は丙欄が適用される居住者の人

・令和6年6月2日以後に雇用された人

月次減税の手順

- 対象となる人の確認

- 月次減税額の計算

- 給与等支払時の控除

- 控除後の事務

対象になる人の減税額がいくらになるかを計算

給与を支払うときに源泉徴収税額から控除する。

給与支払明細書への控除額の表示および納付書の記載

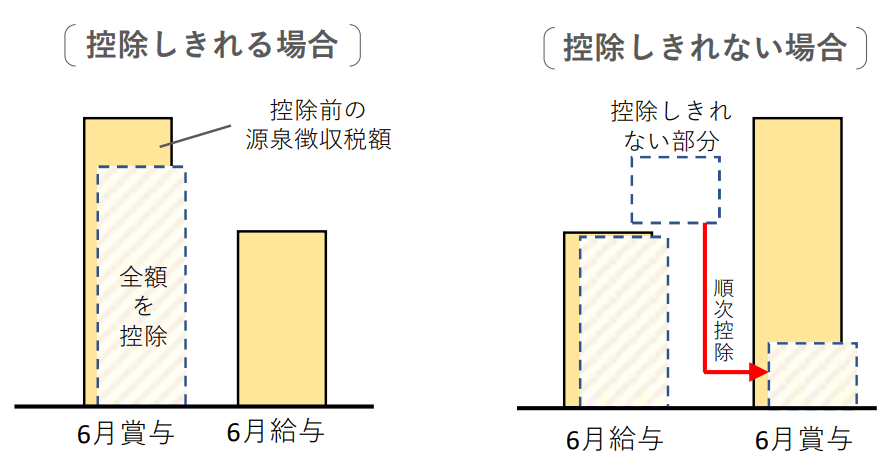

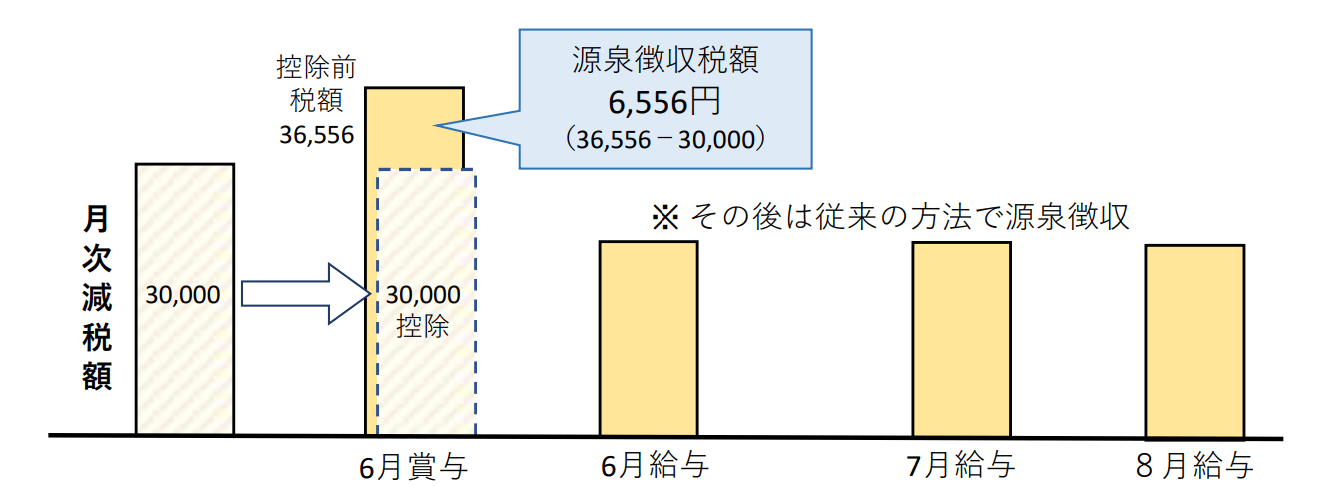

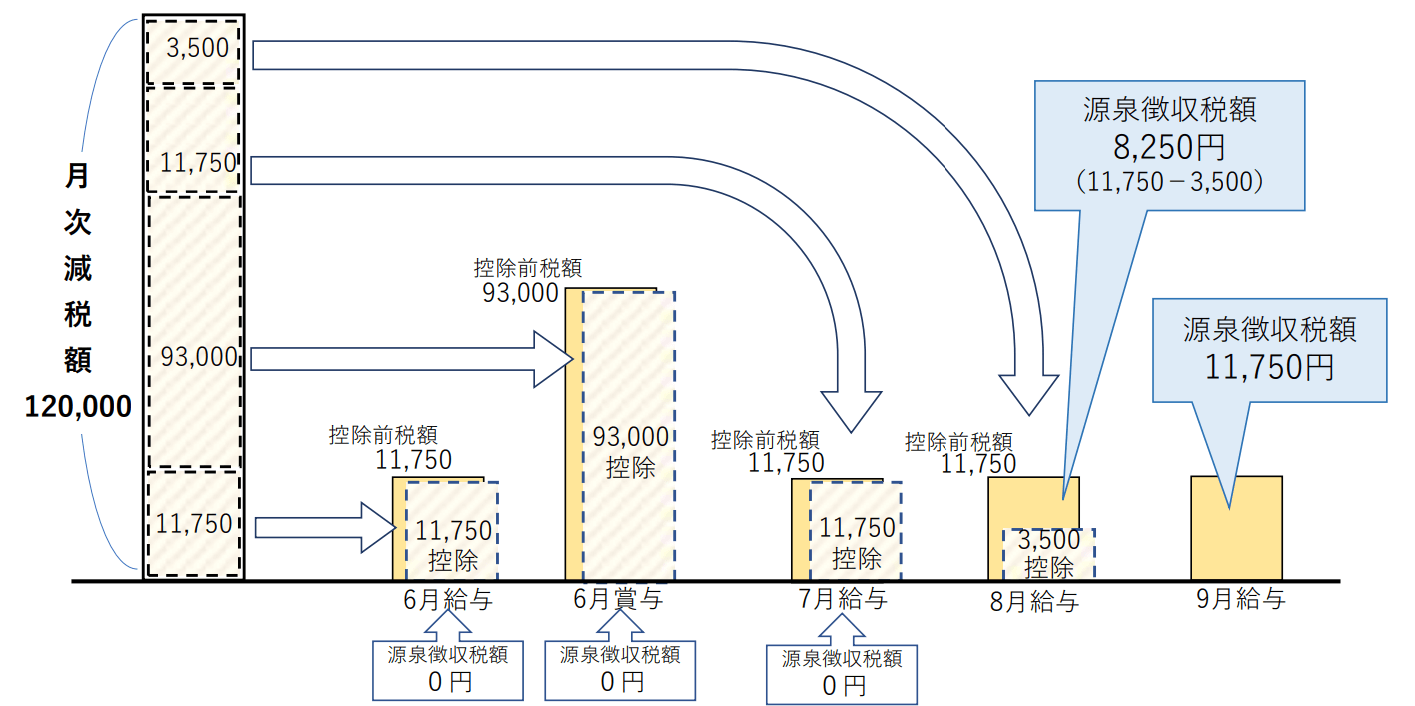

令和6年6月1日以後に支払う給与または賞与のうち、支給日が早いものについて源泉徴収されるべき所得税から順次控除していきます。

月次減税額を全額控除しきれる場合は全額を控除、全額を控除して控除しきれない場合は、次回以降の給与賞与で控除していくことになります。

給与支払明細書の適宜の箇所に、月次減税額のうち実際に控除した金額を定額減税額(所得税)と表示します。

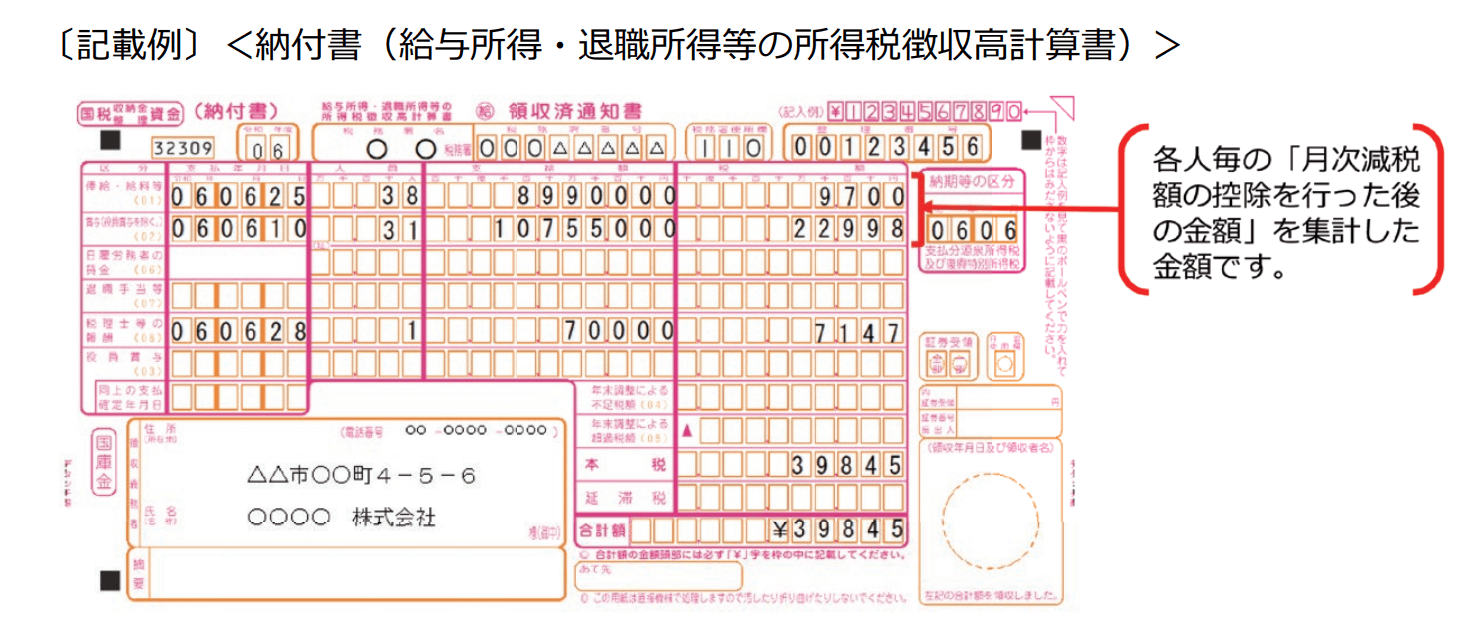

源泉所得税の納付書については、「俸給・給料等」や「賞与」の税額欄には、各人ごとの月次減税額の控除を行った後の金額を集計したものを記入し納付することになります。

月次減税の結果、源泉徴収税額がゼロの場合

月次減税事務を行った結果、結果的に源泉徴収税額がゼロになった場合、納める税額がなくても納付書の提出は必要です。

年末調整の結果、源泉徴収税額がゼロになる場合と同様に、納付書を必ず所轄税務署に提出することになります。

簡単に言うと、源泉徴収税額がゼロになる場合でも、税務に関する手続きとして納付書を提出することは必要です。

これは、税務署が会社や個人事業主の源泉所得税の状況を正確に把握するために行うものです。

居住者・非居住者

居住者とは、日本国内に住所がある人、または過去1年以上ずっと日本に住んでいる人のことを指します。

非居住者とは、これに当てはまらない人のことを言います。つまり、日本国内に住所がない人や、最近1年間で日本に住んでいない人がこれに該当します。

簡単に言うと、「居住者」は日本に住んでいる人、「非居住者」は日本に住んでいない人と考えることができます。

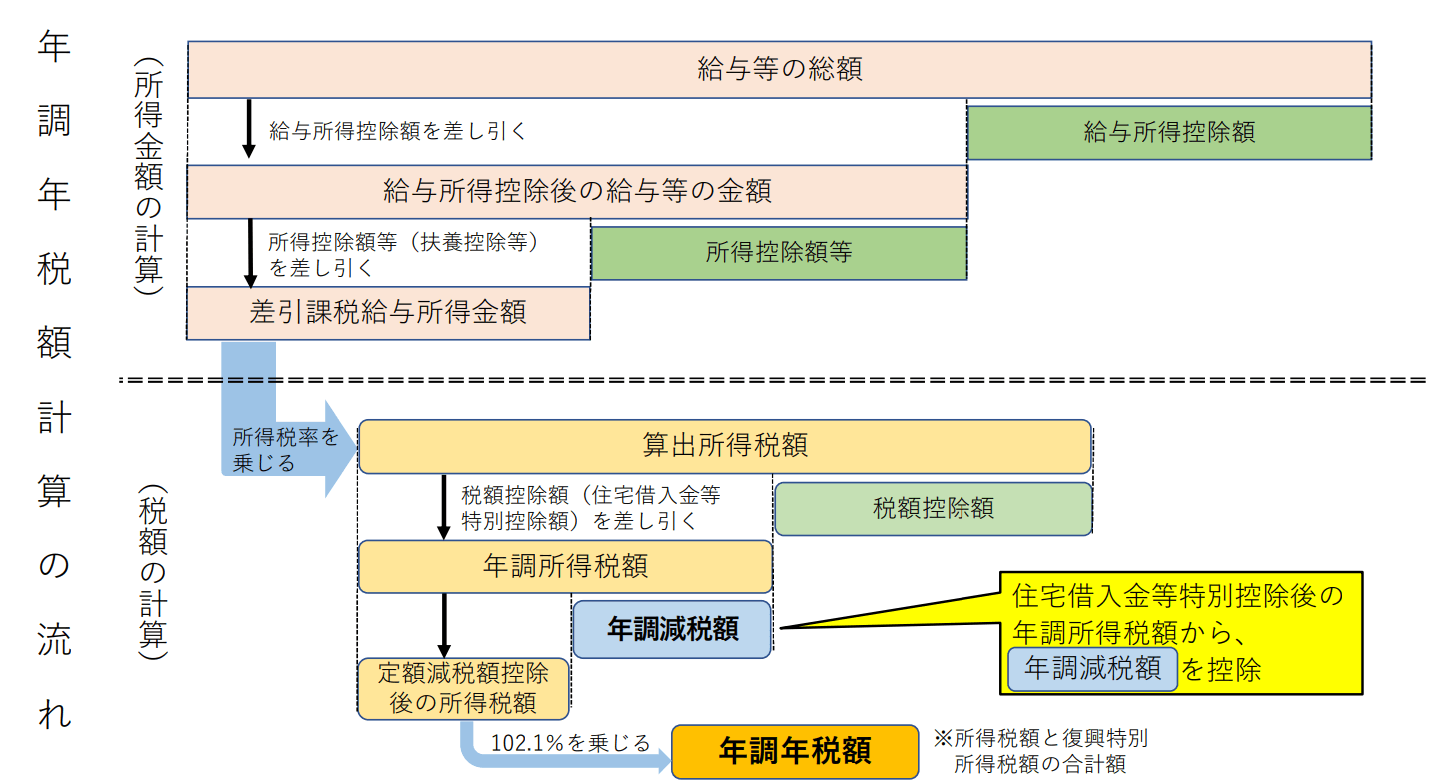

年調減税

対象となる人

・令和6年6月1日以後の令和6年分の年末調整時に給与の支払者に扶養控除等申告書を提出している人(給与収入が2,000万円を超える人などを除く)

・令和6年6月1日以後、年の中途で年末調整の対象となる一定の人 (例)死亡により退職した人、海外の支店へ転勤したことなどの理由により非居住者となった人など

対象とはならない人

・年末調整の対象とならない人 (例)令和6年中の主たる給与の収入金額が2,000万円を超える人など

・令和6年5月31日以前において、年の中途で年末調整の対象となる人

・合計所得金額が1,805万円(所得制限)を超える人

年調減税の手順

- 対象となる人の確認

- 年調減税額の計算

- 給与等支払時の控除

誰が控除の対象になるかの確認

対象になる人の減税額がいくらになるかを計算

給与を支払うときに源泉徴収税額から控除する。

所得制限を超える人

月次減税は、年調減税のような所得制限はありません。そのため、年収が2,000万円を超えるなど所得制限を超えることが見込まれても、基準日在職者(定額減税の対象となる人)であれば月次減税を行うこととなります。

このように月次減税が行われた場合であっても、所得制限を超える場合には、年末調整の対象であれば年末調整時に、年末調整の対象外であれば確定申告時に、それまで控除した額の精算を行います。

令和6年中の合計所得金額が1,805万円超となる高額所得者は、そもそも定額減税の対象とならないことから、月次減税事務の実施に当たって、従業員等ごとの合計所得金額の見積額を算出しなければならないのかといった疑問に思うかもしれません。

高額所得者についても、基準日在職者に該当するのであれば、合計所得金額の見積額に関わらず、月次減税事務の対象とされます。

最終的に、合計所得金額が1,805万円超となった従業員等については、月次減税事務で控除された本来受けられないはずの減税額を、年末調整又は確定申告で精算することになります。

簡単に言うと、毎月の減税は所得に関係なく受けられますが、年の終わりにその年の収入全体を見て、必要があれば税金の調整をします。

公的年金の支払を受ける人

公的年金を受け取っている人で、条件に当てはまる場合は、年金からの税金が自動的に少なくなります。

もし給与と公的年金の両方を受け取っている場合、両方から減税が適用されることになります。しかし、確定申告により精算が行われることとなります。

なお、基準日在職者(定額減税の対象となる人)は一律に定額減税を適用することから、自分で定額減税の適用を受けるか否かの選択はできません。

たとえ対象者から定額減税を適用しない旨の申出があったとしても、適用することとなりますので、ご注意ください。

定額減税の適用について

給与所得者が定額減税の適用を自分で選択できるかどうか、また給与の支払者が減税の適用を選ぶことができるかについて。

令和6年6月1日現在、給与支払者のもとで勤務している人のうち、給与等の源泉徴収において源泉徴収税額表甲蘭が適用される居住者については、一律にその主たる給与の支払者のもとで月次減税額の控除の適用を受けることになります。

給与所得者の方の方で、減税の適用を受けるか否かといったことを選択することはできないこととされています。

また、主たる給与の支払者支払者において、月次減税額の控除の適用を行うかどうかを選択することもできないとされております。

扶養親族の人数変更

月次減税額は、最初の月次減税時までに提出された扶養控除等申告書等により確認した同一生計配偶者と扶養親族の数によって決定します。

したがって、例えば、7月に子の出生によって扶養親族の人数が増え、令和6年6月と7月とでは扶養親族の人数が異なることとなっても、月次減税額の増額は行いません。

なお、こうした人数の異動により生ずる定額減税額の差額は、年末調整又は確定申告により精算されることになります。

つまり、途中で家族が増えても、月次減税額は増えないということです。

今年の4月に私の扶養親族であった母が亡くなった場合、この扶養親族であった母は、月次減税額の計算に含めてよいのでしょうか。

こちらにつきましては一見亡くなったということで、減ってるかのように見えるんですけども答えはちょっと違っていて、死亡した親族が扶養親族であったかどうかの判定は、死亡時の現況によって判定するとされています。

したがって、令和6年6月1日よりも前に死亡した親族の方であっても、死亡日の現況で扶養親族であると判定される方については、6年分においては扶養親族に該当するので、月次減税額の計算に含めることになります。

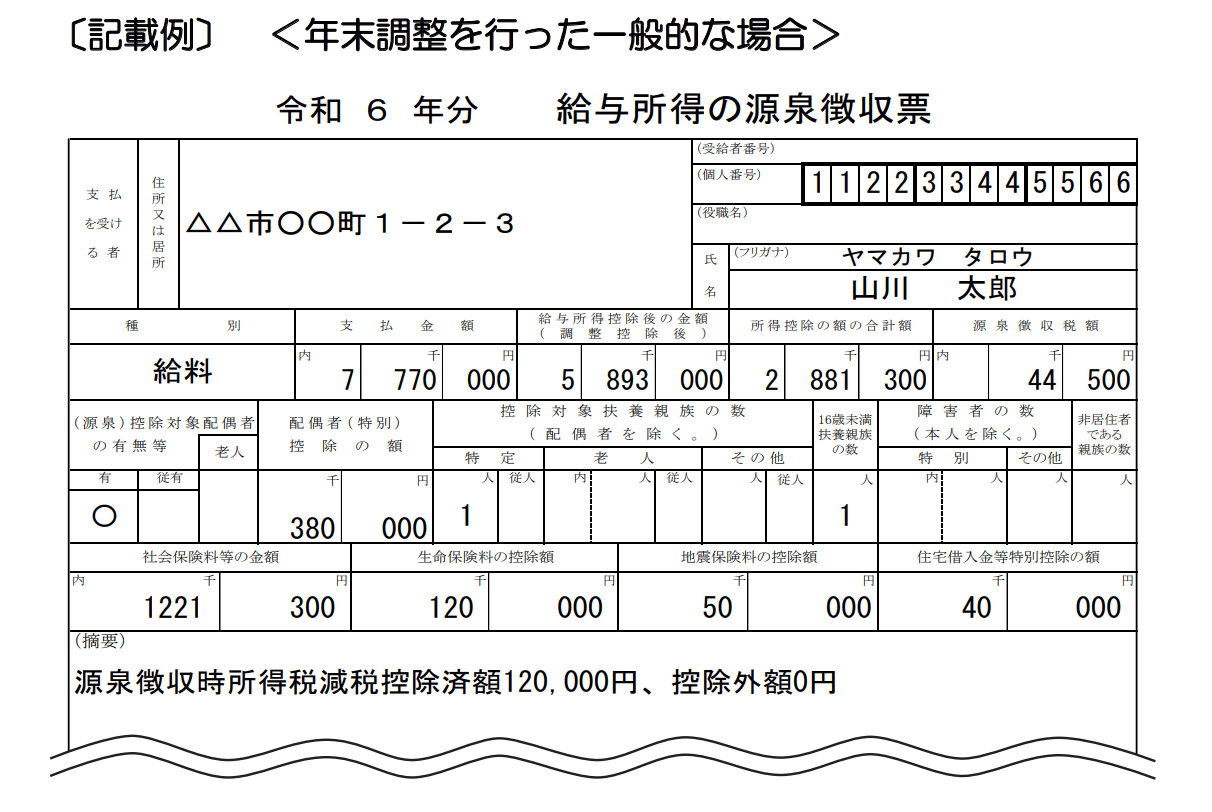

源泉徴収票への記載方法

源泉徴収票の摘要欄には、実際に控除した年調減税額を「源泉徴収時所得税減税控除済額」として記載します。

また年調減税額のうち、年調所得税額から控除しきれなかった金額がある場合にはその金額を「控除外額」と記載し、控除しきれなかった金額がない場合は控除外額0円と記載します。

退職した人(年末調整未了)の源泉徴収票への記載方法

令和6年6月1日以後に給与所得者(従業員)が退職した場合には、源泉徴収の段階で定額減税の適用を受けた上、再就職先での年末調整又は確定申告で最終的な定額減税との精算を行うこととなるため、「給与所得の源泉徴収票」の「(摘要)」欄には、定額減税額等を記載する必要はありません。

なお、「源泉徴収税額」欄には、控除前税額から月次減税額を控除した後の実際に源泉徴収した税額の合計額を記載することになります。

同一生計配偶者や扶養親族となっている人の源泉徴収票の記載方法

同一生計配偶者や扶養親族となっている人については、令和6年分の合計所得金額が 48万円以下となり、源泉徴収税額が発生しないため、「給与所得の源泉徴収票」の「(摘要)」欄には「源泉徴収時所得税減税控除済額 0円」「控除外額 30,000 円」と記載します。

令和6年6月以降に支払う給与について、一部源泉徴収税額が発生し月次減税を行った給与所得者で、令和6年分の合計所得金額が 48 万円以下となり、最終的に年間の源泉徴収税額が発生しなかった人についても「給与所得の源泉徴収票」の記載は同様となります。

(注) 同一生計配偶者や扶養親族となっている人の源泉徴収票に記載された控除外額は、その人の定額減税としてではなく、その同一生計配偶者や扶養親族を扶養している居住者の定額減税の計算において加味されます。

パートやアルバイトをしている場合

妻が合計所得金額が48万円以下(給与収入のみの場合は収入金額103万円以下)でパートやアルバイト等をして給与収入を得ている場合は、妻の勤務先ではなく、夫の勤務先で控除されます。

合計所得金額が48万円超(給与収入のみの場合は収入金額103万円超)の配偶者と子については、定額減税の対象となる同一生計配偶者と扶養親族に該当しないため、配偶者又は子自身の勤務先で納税者として控除を受けることになります。

例えば、妻の合計所得金額の見積額が6月時点では48万円以下(給与収入のみの場合は収入金額103万円以下)のため、夫の勤務先における6月給与で妻の減税額の控除を受けたが、7月以降、妻のパート先の変更や残業の増加等により合計所得金額が48万円超(給与収入のみの場合は収入金額103万円超)となった場合、既に控除した妻の減税額は、夫の年末調整時に精算することになります。

源泉徴収票の「控除外額」に記載された金額は給付金として支給

「控除外額」とは、給与に係る所得税から定額減税で引ききれない部分の金額を指します。

この金額は、令和7年に行われる不足額給付の額の計算に使用されます。

調整給付とは、定額減税で完全にカバーできなかった不足分を補うための給付金です。

減税しきれない額は1万円単位で切上げ給付

定額減税では、納税者及びその配偶者を含めた扶養親族1人につき、令和6年分の所得税から3万円、令和6年度分の個人住民税所得割から1万円が減税されます。

納税者本人と扶養親族(配偶者を含む)の数から算定される減税額が、もともと支払うべき税金を上回る場合(つまり、減税すべき金額が多すぎて税金ではカバーできない場合)、市区町村から不足分が給付されます。これを「調整給付」といいます。

調整給付では、所得税と住民税でカバーしきれなかった分を合計して、1万円単位で切り上げて給付金が支払われます。

調整給付については、個人住民税が課される市区町村から支給対象者に案内される予定となっています。

青色事業専従者の定額減税の適用

青色事業専従者として給与を受ける人でも、特定の要件(「甲欄」などの条件)を満たしている場合、月次の減税や年末の調整時の減税(年調減税)の対象となります。