出向者への差額補填金の源泉徴収

ご質問の要点整理

ご質問を簡単に整理してみましょう。

- 状況: 社員さんが子会社へ出向している。

お給料は主に子会社から支払われるが、元の会社(御社)と子会社の給料に差があるため、その差額分を御社が「穴埋め」してあげている。 - ご質問: この「穴埋め分」は、働いたことへの直接の対価ではないから、ボーナスのような「臨時収入(一時所得)」として扱っていいのでは?

もしそうなら、会社で税金を天引き(源泉徴収)する必要はないですよね?

結論:その「穴埋め分」も『給料』です!

結論から申し上げますと、その「穴埋め分」のお金も、税法上は『給料(給与所得)』として扱われます。

そのため、残念ながら「臨時収入」とはならず、御社で所得税を天引き(源泉徴収)していただく必要があります。

なぜ『給料』になるの?

「実際に働いているのは子会社なのに、どうして?」と疑問に思われるかもしれませんね。

ここが一番大切なポイントです。

税金のルールでは、「給料」とは、単に「働いた時間や成果に対して支払われるお金」だけを指すわけではありません。

「その会社の社員である、という立場や関係性に基づいて支払われるお金」も、広く給料の仲間と見なされるのです。

今回のケースを例えるなら、「実家からの仕送り」に似ています。

- 出向社員さん: 親元(御社)を離れて、一人暮らし(子会社で勤務)を始めた社会人の子供

- 御社(出向元): 子供を送り出した親

- 穴埋め分のお金: 「新しい生活は大変だろうから、生活レベルが落ちないように親が少し援助してあげよう」という仕送り

この仕送りは、子供が働いて得たお金ではありませんが、「親子関係」があるからこそ貰えるお金ですよね。

これと同じで、穴埋め分のお金も、出向社員さんが「今もなお御社の社員である」という関係が続いているからこそ支払われるものです。

もし退職してしまえば、このお金はもらえません。

このため、税務署は「なるほど、これも会社と社員の関係に基づいた支払いですね。では、給料ですね!」と判断するわけです。

税金の天引き(源泉徴収)はどうすればいい?

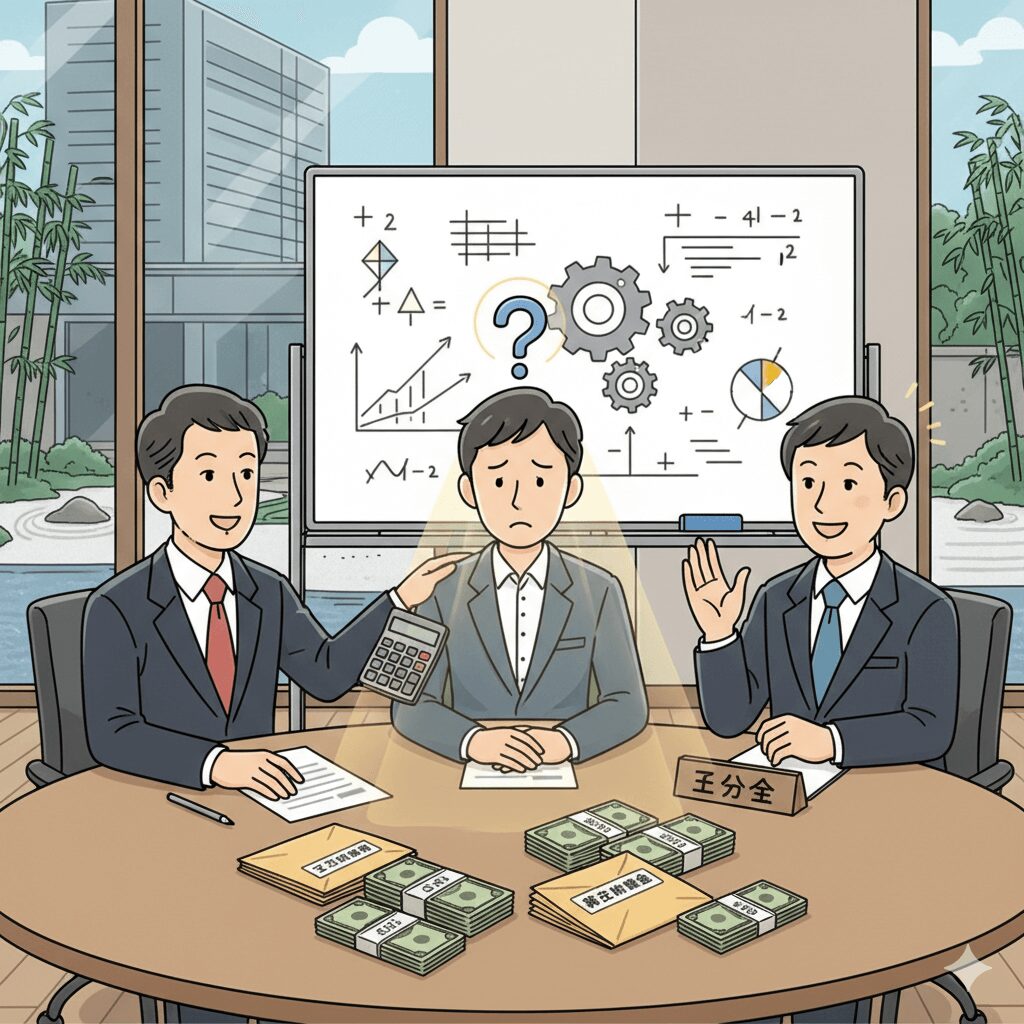

では、具体的にどうやって税金を天引きすればよいのでしょうか。

通常、社員さんはメインのお給料をもらっている会社(この場合は出向先の子会社)に、年末調整などで使う「扶養控除等申告書」という書類を提出しています。

御社は「サブ」の給料を支払う立場になります。

このように、2か所以上から給料をもらう場合、税金の計算ルールが少し変わります。

税額を計算するための「源泉徴収税額表」という一覧表があるのですが、その中の「乙欄(おつらん)」という欄を使って税額を計算します。

この「乙欄」は、メインの給料をもらう場合の「甲欄(こうらん)」よりも、少し高めの税率で天引きするようになっています。

これは、複数の場所からのお給料を合算したときに、年間の税額が少なくなりすぎるのを防ぐための仕組みです。

もっと簡単な方法もあります(例外)

「うちの会社で税金計算をするのは少し手間だな…」と感じるかもしれません。

その場合は、もっと簡単な方法があります。

それは、御社が支払う「穴埋め分」のお金を、一度、出向先の子会社に渡してしまう方法です。

そして、子会社が元々支払う給与にその分を上乗せして、合計額を本人に支払ってもらうのです。

こうすれば、社員さんにとっては給料の窓口が子会社一つにまとまりますし、御社は子会社にお金を渡すだけで、面倒な税金の天引き計算をする必要がなくなります。

税金の天引きは、すべて子会社がまとめて行ってくれるからです。

まとめ

- 出向社員さんへの給与の「穴埋め分」は、『給料』と見なされます。

- 御社が直接本人に支払う場合は、所得税の天引き(源泉徴収)が必要です。

- その際、税額の計算は「乙欄」という区分で行います。

- 手間を省きたい場合は、出向先の子会社経由で支払ってもらう方法がおすすめです。