事業で使う備品などを購入したり、売却したりしたとき、税金の計算がどうなるのか

少し難しく感じますよね。

ご安心ください!

ここでは、特にレンタル事業で使う「10万円未満の備品」について、ポイントを絞って分かりやすくご説明します。

【個人事業主の方】買ったときも、売ったときも「事業の経費・売上」として扱います

買ったとき:一気にその年の経費にできます!

パソコンやカメラ、テーブルなど、お仕事で使うもので購入金額が10万円未満のものは、特別な資産(減価償却資産)として少しずつ経費にするのではなく、仕事で使い始めた年に全額を経費として計上できます。

例えるなら…

普段、仕事で使う文房具を買ったら、その年の経費にしますよね。

それと同じ感覚で、8万円のカメラをレンタル用に購入したら、その8万円は今年の経費に入れてOK、ということです。

経費が増えるので、その分、利益が抑えられ、結果的に所得税を安くする効果があります。

売ったとき:本業の売上と同じ扱いです!

使わなくなったレンタル品を売った場合、そのお金は「事業所得」、つまり本業の儲けの一部として扱われます。

例えるなら…

八百屋さんが、お店に並べている野菜や果物を売るのと同じです。レンタル事業で使っていた備品を売る行為も、「商売の一環」と見なされるわけです。

土地や建物を売ったときのような特別な臨時収入(譲渡所得)とは区別される、と覚えておきましょう。

【会社(法人)の方】考え方は個人事業主とほぼ同じです

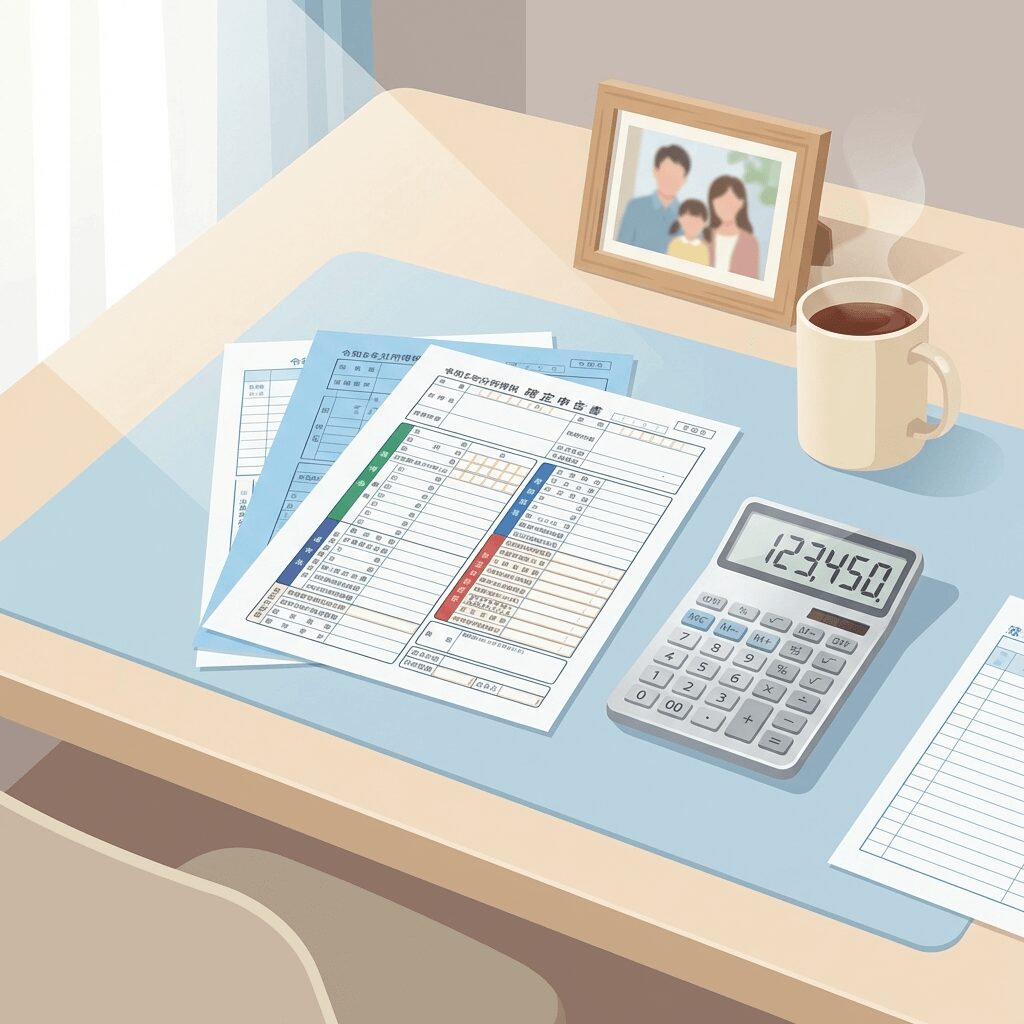

買ったとき:その事業年度の経費(損金)に!

個人事業主の場合と同じく、10万円未満の備品は、購入して使い始めた事業年度に、全額を会社の経費(専門用語で「損金」と言います)にできます。

売ったとき:売却額がそのまま会社の収益(益金)に!

経費として処理した備品を売却した場合、その売却代金は、全額が会社の収益(専門用語で「益金」と言います)になります。

例えるなら…

帳簿の上では価値が0円になっているものを売るイメージです。ですから、例えば5万円で売れたら、その5万円がまるまる会社の利益として計上されることになります。

【共通】消費税の扱いについて

消費税を納める義務のある事業者(課税事業者)の場合、以下のようになります。

買ったとき:支払った消費税分、納税額が減ります

レンタル品を買うときに支払った消費税は、国に納める消費税額から差し引くことができます。

売ったとき:受け取った消費税は、納税の対象に

逆に、レンタル品を売ったときにお客様から預かった消費税は、国に納めるべき消費税の一部となります。

いかがでしたでしょうか?

少し複雑に感じるかもしれませんが、「10万円未満の備品は、買った年に一気に経費にできる」という点が一番のポイントです。