基礎控除改正ポイント

今回の「令和8年度税制改正大綱」では、物価高への対応として、所得税の基礎控除(だれでも使える基本の控除)を見直す案が示されています。

あわせて、物価の上昇に合わせて基礎控除などを見直していく”仕組み”も整備される流れです。

ここでは、制度に詳しくない方でも判断しやすいように、「どの人が」「いくら控除が増えるのか」を中心にまとめます。

※「大綱」は政府の方針案です。最終的には国会で法律として成立してから、正式に決まります。

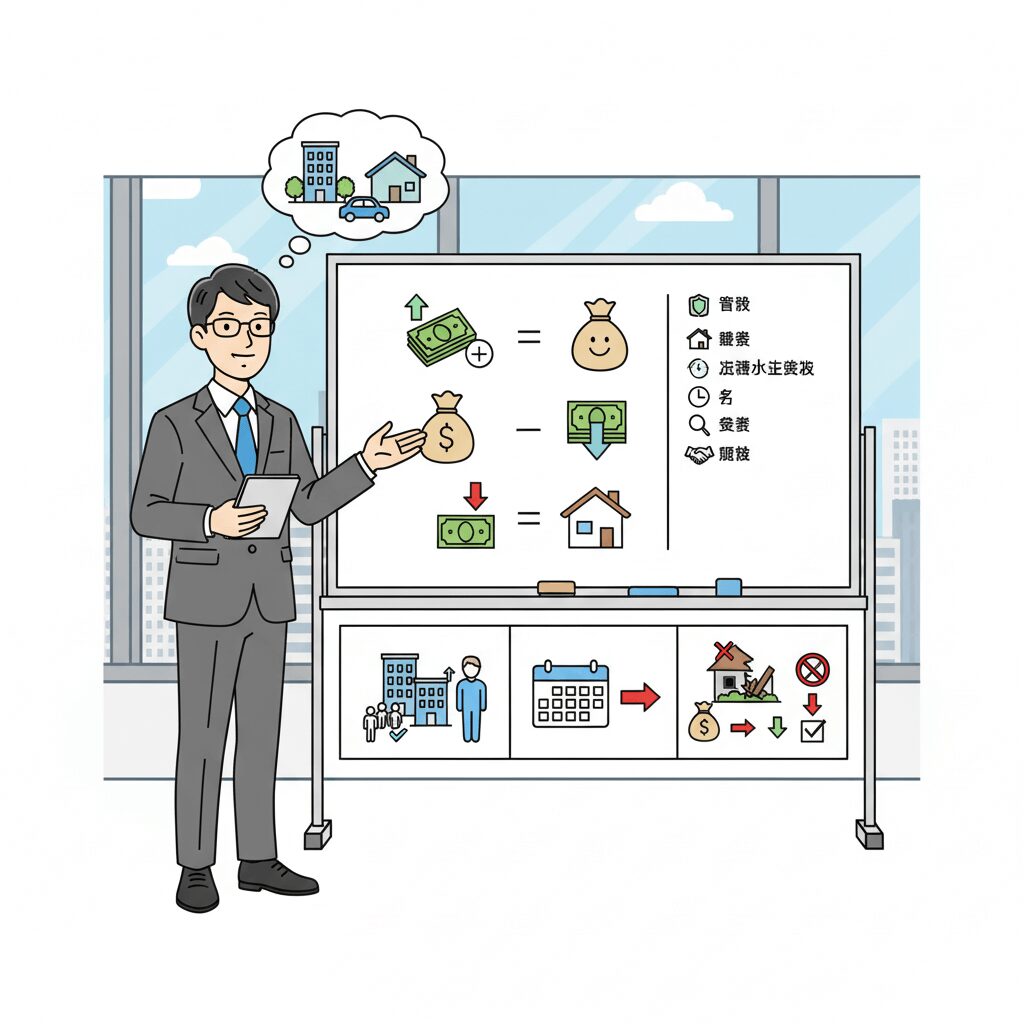

そもそも「基礎控除」とは?

基礎控除は、所得税の計算で、所得(もうけ)から差し引ける金額のことです。

差し引ける金額が大きいほど、税金がかかる対象が減ります。

その結果、税負担が軽くなります。

たとえば…

「売上から経費を引いたあと、さらに”全員に共通の割引”がある」ようなイメージです。

今まで(令和7年分)の基礎控除はどうなっていた?

令和7年度の税制改正で、所得税の基礎控除は次のように見直されました。

・基本となる額が 48万円 → 58万円 に引き上げ

・さらに、所得が一定以下の方には、5万円~37万円を上乗せする特例(加算)が用意された

この結果、所得が低い方ほど、控除が厚くなる(控除額が増える)仕組みになっています。

※「合計所得金額」とは、給与・事業・不動産などの所得を合計した金額のことです。ざっくり言えば「1年間のもうけの合計」とお考えください。

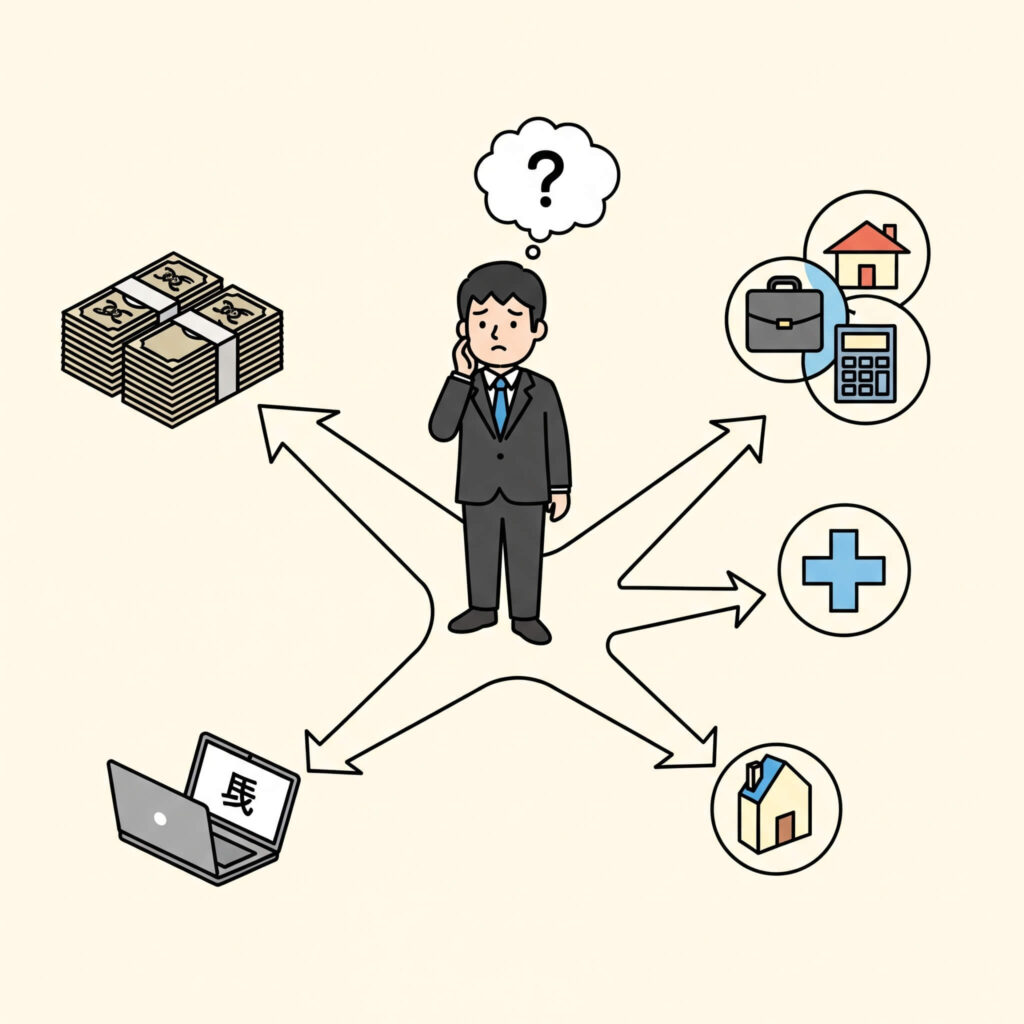

今回(令和8年度)の改正案:まず「基本の額」が4万円アップ

今回の改正案では、合計所得金額が2,350万円以下の方について、基礎控除の基本部分が4万円引き上げられ、62万円になります。

※合計所得金額が2,350万円を超える方は、別の金額区分が適用されます。

さらに「上乗せ額」も手厚く(令和8年分・9年分の2年間限定)

今回の改正案では、基本の額に上乗せされる「特例」についても、令和8年分・令和9年分は内容が見直されます。

対象となる人

原則として、日本国内に住んでいる方で、その年の合計所得金額が655万円以下の方が対象です。

※令和10年分以後は「合計所得金額132万円以下」が基準に変わります。

上乗せされる金額(令和8年分・9年分)

・合計所得金額が489万円以下の方:42万円が上乗せされます

・合計所得金額が489万円超~655万円以下の方:5万円が上乗せされます

ここがポイントです。

令和8年分・9年分は、中低所得の方を幅広くカバーするため、「489万円以下なら42万円」にそろえる考え方になっています。

まとめ:令和8年分・9年分は「489万円以下なら基礎控除が一律104万円」

上の「基本の額(62万円)」と「上乗せ(42万円)」を合計すると、令和8年分・9年分に限っては、次のようになります。

・合計所得金額が489万円以下の方:62万円 + 42万円 = 104万円

・合計所得金額が489万円超~655万円以下の方:62万円 + 5万円 = 67万円

・合計所得金額が655万円超~2,350万円以下の方:62万円(上乗せなし)

つまり、合計所得金額が489万円以下なら、基礎控除は一律104万円という整理です。

令和10年分以後はどうなる?

令和10年分以後は、上乗せの対象が「合計所得金額132万円以下」に変わり、上乗せ額は37万円とされています。

現時点の大綱をもとに単純に足すと、62万円 + 37万円 = 99万円が上限のイメージになります。

ただし、将来は物価に連動した見直しが入る可能性があるため、「この金額がずっと固定」とは言い切れません。

正式な金額は、今後の法改正をご確認ください。

実務上の注意(給与の天引き・年末調整)

給与から税金を天引きする「源泉徴収」は、改正の適用時期がずれることがあります。

改正が成立した場合でも、給与計算や年末調整への反映タイミングは別途決まります。

会社の経理担当の方は、最新の「源泉徴収税額表」や国税庁の案内を確認して、運用するのが安心です。